Nên đầu tư gì, gửi tiết kiệm kỳ hạn nào khi NHNN đảo chiều chính sách tiền tệ?

Theo giới phân tích, lãi suất hạ nhiệt là thông tin tích cực đối với thị trường chứng khoán. Tuy nhiên, tiền gửi tiết kiệm vẫn có sức hấp dẫn nhờ lãi suất thực cao và ít rủi ro.

- 19-04-2023Lãi suất ngày 19/4: Một ngân hàng tiếp tục điều chỉnh giảm

- 18-04-2023Lãi suất 18/4: Nhiều ngân hàng niêm yết lãi suất huy động 6 tháng cao hơn 36 tháng

- 17-04-2023Loạt tổ chức phân tích dự báo NHNN sẽ giảm thêm lãi suất điều hành

Ngân hàng Nhà nước (NHNN) đã phát đi tín hiệu đảo chiều chính sách tiền tệ một cách rõ ràng khi chỉ trong hai tuần cuối tháng 3 cơ quan này đã đưa ra hai đợt giảm lãi suất điều hành. Động thái của NHNN diễn ra trong bối cảnh FED đã bớt “diều hầu” về chính sách tiền tệ và lạm phát trong nước hạ nhiệt.

“Việc tiếp tục giảm lãi suất điều hành tái khẳng định định hướng về xu hướng giảm lãi suất cho thị trường trong thời gian tới, qua đó định hướng TCTD giảm lãi suất cho vay, đồng hành cùng doanh nghiệp và người dân góp phần thúc đẩy tăng trưởng kinh tế”, NHNN cho hay

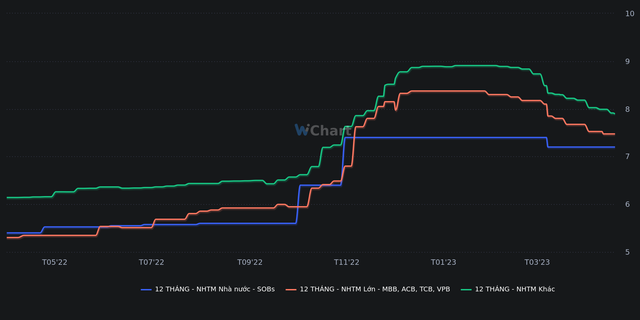

Sau quyết định của NHNN, đầu tháng 04/2023, các ngân hàng thương mại từ Nhà nước đến tư nhân đều đã điều chỉnh giảm lãi suất huy động với mức giảm từ 0,3 - 0,8 điểm %. Tính từ đầu năm đến nay, lãi suất huy động tại các ngân hàng đã giảm tương đối mạnh khoảng 0,5 -1,5 điểm % ở tất cả kỳ hạn.

Lãi suất huy động kỳ hạn 12 tháng tại các ngân hàng. (Nguồn: Wichart)

Về phía lãi suất cho vay, theo số liệu của NHNN, đến cuối tháng 2, lãi suất cho vay bình quân phát sinh đã giảm khoảng 0,4%/năm so với cuối năm 2022 và đã có 22 ngân hàng thương mại giảm lãi suất cho vay bình quân.

Kết quả điều tra xu hướng kinh doanh của các tổ chức tín dụng quý 2/2023 của NHNN cũng cho biết, các ngân hàng kỳ vọng mặt bằng lãi suất huy động và cho vay bình quân toàn hệ thống giảm 0,08 - 0,1 điểm % trong Quý II/2023 và giảm 0,19 – 0,34% trong cả năm 2023. Kết quả này trái ngược với dự báo tăng nhẹ mặt bằng lãi suất trong quý I/2023 và cả năm 2023 của kỳ điều tra trước.

Theo Chứng khoán VnDirect, lãi suất hạ nhiệt là thông tin tích cực đối với thị trường chứng khoán, giúp giảm chi phí cơ hội khi đầu tư và giảm áp lực tài chính đối với các doanh nghiệp niêm yết. Tuy nhiên, tác động của hạ lãi suất thường có độ trễ và cần thời gian để hiệu ứng tích cực lan tỏa. Bên cạnh đó, lãi suất hạ mới chỉ là điều kiện "cần", điều kiện "đủ" để triển vọng TTCK Việt Nam cải thiện rõ nét trong giai đoạn tới là "thu nhập (earnings) của thị trường phục hồi" và "thị trường TPDN phục hồi".

Trong bối cảnh này, VnDirect cho rằng nhà đầu tư nên sẵn sàng giải ngân trở lại một phần vào cổ phiếu khi chắc chắn hơn khi có dấu hiệu rõ ràng rằng FED ngừng tăng lãi suất điều hành (có thể chắc chắn hơn về điều này sau cuộc họp của FED vào tháng 5 tới).

Thống kê lịch sử cho thấy việc mua vào cổ phiếu ở thời điểm FED ngừng tăng lãi suất thường cho hiệu quả đầu tư cao trong vòng 1 năm sau đó (cao hơn cả mức lợi nhuận 1 năm tạo ra khi mua vào thời điểm bắt đầu hạ lãi suất).

Theo đó, nhà đầu tư có thể giải ngân trở lại một phần vào TTCK khi mặt bằng lãi suất trong nước đã có dấu hiệu hạ nhiệt. Lãi suất giảm sẽ dần có tác động tích cực tới thu nhập (earnings) thị trường trong thời gian tới cũng như giảm chi phí cơ hội khi đầu tư chứng khoán. Các nhóm ngành thường có hiệu suất tốt trong giai đoạn đầu lãi suất hạ nhiệt là: Tài chính. Công nghệ, Công nghiệp, Vật liệu xây dựng và Tiêu dùng thiết yếu.

Nhóm phân tích cũng cho rằng, tiền gửi tiết kiệm vẫn có sức hấp dẫn nhờ lãi suất thực cao và ít rủi ro. Người gửi tiền nên ưu tiên gửi các kỳ hạn dài (>6 tháng) để hưởng mức lãi suất cao trong bối cảnh lãi suất sẽ hạ nhiệt thời gian tới. Nhà đầu tư cũng có thể tăng tỷ trọng phân bố vào vàng để phỏng ngừa rủi ro trong bối cảnh biến động trên thị trường tài chính quốc tế gia tăng và triển vọng FED đảo chiều chính sách tiền tệ.

Còn theo Chứng khoán Rồng Việt (VDSC), môi trường pháp lý và lãi suất trong nước đã có những tín hiệu thay đổi khi nhiều chính sách điều hành mang tính hỗ trợ đã được ban hành nhằm giải quyết nút thắt TPDN và khơi thông dòng vốn tín dụng, trong bối cảnh môi trường lãi suất toàn cầu đi vào chu kỳ cuối của quá trình tăng.

Bên cạnh việc cải thiện tâm lý thị trường trong ngắn hạn, các chính sách này là chất xúc tác tích cực cho hai nhóm ngành có tỷ trọng vốn hóa lớn là BĐS và Ngân hàng. Trên cơ sở đó, VDSC cho rằng thị trường chứng khoán đang mang lại các cơ hội giao dịch ngắn hạn, đặc biệt ở các nhóm ngành có độ nhạy cao với lãi suất như ngân hàng, chứng khoán, và BĐS – Xây dựng. Ngoài ra, các doanh nghiệp có KQKD quý I/2023 tích cực hơn mặt bằng chung của thị trường cũng là những cơ hội giao dịch ngắn hạn đáng xem xét

“Với quan điểm là cơ hội ngắn hạn, chúng tôi bảo lưu khuyến nghị nhà đầu tư chỉ phân bổ 30 – 50% giá trị danh mục cho các ý tưởng đầu tư này, và cân nhắc hiện thực hóa lợi nhuận khi các số liệu kinh doanh quý 1 chính thức được công bố”, VDSC khuyến nghị.

Nhịp sống Thị trường

CÙNG CHUYÊN MỤC