Ngã rẽ của các ngân hàng

Nhiều thức thức rất lớn đối với các ngân hàng thương mại khi Việt Nam chưa có hành lang pháp lý, cũng như chưa có kế hoạch phát hành tiền kỹ thuật số.

Ngân hàng chuyển đổi số

Ngân hàng toàn cầu đã bước vào thời kỳ Bank 4.0 sớm hơn nhiều so với các ngân hàng ở Việt Nam. Tương tự, nền kinh tế số và thanh toán số của nhiều quốc gia cũng đi trước, phát triển bùng nổ sớm hơn nhiều so với Việt Nam.

Song nếu chỉ nhìn soi chiếu từ phía Việt Nam thì COVID-19 đã thúc đẩy tiến trình phát triển thanh toán số và chuyển đổi số của Việt Nam lên cao độ. Thống kê của NHNN cho thấy, tăng trưởng thanh toán không dùng tiền mặt (TTKDTM) đạt tốc độ ấn tượng với nhiều chỉ tiêu đạt và vượt yêu cầu trong năm 2020.

So cùng kỳ năm 2016, trong 11 tháng đầu năm 2020, giao dịch qua Hệ thống thanh toán điện tử liên ngân hàng tăng 81,57% về số lượng và 132,4% về giá trị; số lượng và giá trị thanh toán qua kênh Internet tăng lần lượt gần 279,7% và 332,2%; số lượng và giá trị thanh toán qua kênh điện thoại di động tăng lần lượt 1.059,7% và 1.028,2%. Hoạt động thanh toán qua ngân hàng đối với các dịch vụ công được đẩy mạnh, đáp ứng được nhu cầu thu, chi ngân sách của người dân và doanh nghiệp nhanh chóng, kịp thời. Đến nay, 99% doanh nghiệp đăng ký nộp thuế điện tử; 98,6% trên tổng số thu Ngân sách Nhà nước của cơ quan hải quan được thực hiện qua phương thức điện tử; doanh thu tiền điện của Tập đoàn Điện lực Việt Nam thanh toán qua ngân hàng lên tới gần 90%... Khuôn khổ pháp lý cho hoạt động thanh toán tiếp tục được rà soát, bổ sung và tạo điều kiện thuận lợi hơn cho phát triển TTKDTM.

TTKDTM cũng là xu thế để vừa lôi kéo, vừa thúc đẩy các ngân hàng đầu tư tăng tốc chuyển đổi số và ra mắt ngân hàng số, các ứng dụng số hóa, mở rộng kết nối hợp tác cùng Fintech cũng như các đối tác khác trên thị trường để tạo hệ sinh thái liên kết rộng lớn nhằm đáp ứng nhu cầu giao dịch All in one – Tất cả trên một app ngân hàng.

Dĩ nhiên, cũng với ngân hàng Việt Nam, rất nhiều vướng mắc còn chưa được tháo gỡ, như chuẩn hóa và thống nhất mã QR Code chưa thể thực thi. Bên cạnh đó, ngân hàng trong nỗ lực chuyển đổi tỷ lệ cơ cấu thu nhập từ tín dụng sang dịch vụ, vẫn chưa thể thoát khỏi nhiệm vụ chính là cung cấp tín dụng.

Cũng theo NHNN Việt Nam, tỷ lệ dư nợ tín dụng/GDP của Việt Nam hiện đã đạt quy mô 140%. Vai trò của tín dụng hỗ trợ cho tăng trưởng trong bản chất tăng trưởng dựa vào nợ tín dụng vẫn tồn tại. Ngân hàng ở thế kẹt của việc không thể là người dẫn đường tươi trẻ trong chuyển đổi số tài chính và nhương vị thế này cho các Fintech, lại cũng kẹt ở chỗ quyền lực lớn nhưng thị trường dịch vụ có thể bị thu hẹp khi miếng bánh dịch vụ đang phải chia ngày càng nhiều hơn cho các công ty công nghệ tài chính ví điện tử, P2P...

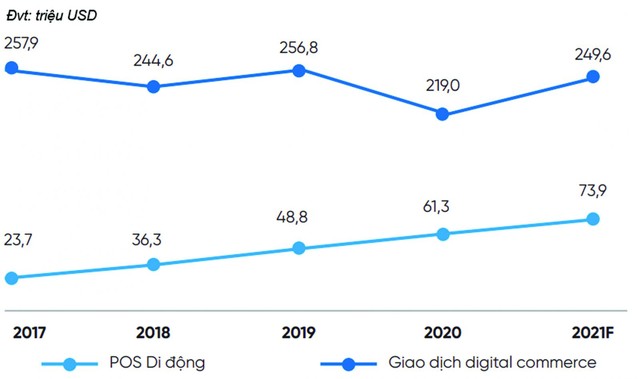

Tăng trưởng thị trường thanh toán điện tử các năm. Nguồn: Statista

Ẩn họa từ tiền kỹ thuật số

Thách thức đối với các ngân hàng Việt Nam càng lớn hơn khi nhiều quốc gia, tổ chức đẩy mạnh phát hành tiền kỹ thuật số trong bối cảnh Việt Nam chưa có hành lang pháp lý, cũng như chưa công bố kế hoạch phát hành đồng tiền kỹ thuật số.

Trên toàn cầu, 80% các Ngân hàng Trung ương đã bắt đầu quan tâm, nghiên cứu thử nghiệm tiền kỹ thuật số Ngân hàng Trung ương phát hành (CBDC). Không còn nghi ngờ gì nữa, tiền kỹ thuật sẽ một loại hình có tiếng nói quan trong trong thời đại số hóa tương lai.

Sự ra đời và bùng nổ giá trị của các đồng tiền như Bitcoin sau gần 1 thập kỷ, đã khiến mọi giá trị tài sản cần phải được đánh giá lại.

Liệu có một cuộc chạy đua phát động phát hành tiền kỹ thuật số của Ngân hàng Trung ương để xác lập năng lực cung cấp đồng tiền số thanh toán trên môi trường số đa quốc gia, của các quốc gia đi đầu? Hay cuộc chiến tiền tệ kỹ thuật số sẽ dần hoặc bất ngờ thay thế tiền tệ hiện nay? Và đồng USD có thể bị soán ngôi bởi đồng tiền kỹ thuật số... Có lẽ sẽ có một cuộc chiến đó, nhưng ở phía xa. Và như vậy, tất cả mọi vấn đề đều đang sẽ khiến các ngân hàng thương mại Việt Nam đứng trước ngã rẻ mới của những thách thức này.

Diễn đàn doanh nghiệp