Ngân hàng có còn là điểm tựa cho VN-Index năm 2022?

Có tới 17/27 ngân hàng niêm yết trên 2 sàn và giao dịch cổ phiếu trên UPCoM có kế hoạch tăng vốn trong năm nay. Tổng lợi nhuận ròng của các ngân hàng niêm yết được theo dõi cũng duy trì sự gia tăng

Thị trường chứng khoán đã xuyên thủng mốc 1.200 trong phiên cuối tuần, với VN-Index đánh mất mọi thành quả khi về đáy sau 4 năm miệt mài leo dốc; còn lo lắng của nhà đầu tư thì ngược chiều lên đỉnh.

- 13-05-2022Ngân hàng nào có kế hoạch tăng trưởng lợi nhuận "nóng" nhất năm 2022?

- 12-05-2022Nhân viên ngân hàng nào kiếm tiền giỏi nhất trong quý đầu năm 2022

- 12-05-2022''Giải khát cho cổ đông'': Hai ngân hàng đầu tiên lên kế hoạch trả cổ tức năm 2022 bằng tiền mặt

Trong bối cảnh này, thị trường có phải "đốt đuốc" để tìm ra điểm sáng? Hay cổ phiếu ngân hàng với vai trò lớn dẫn dắt thị trường chứng khoán trong những năm COVID-19, có còn sức mạnh điểm tựa của cổ phiếu vua để giúp VN-Index sớm "tìm lại chính mình"?

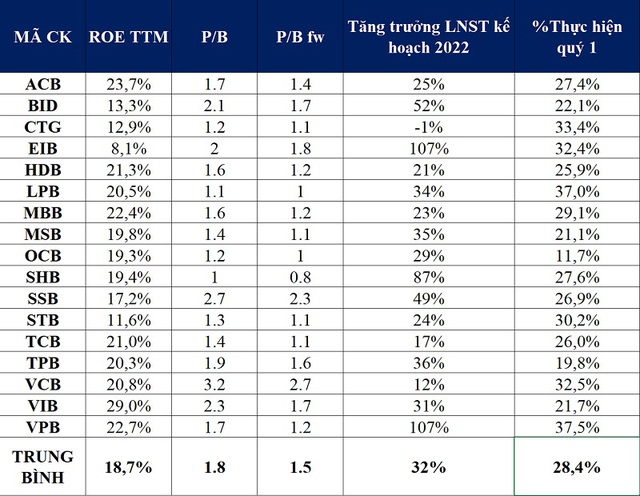

(Nguồn: FIDT)

Đối với VN-Index nói chung, nhóm ngân hàng đóng góp 30,5% vốn hóa và 40,1% tổng lợi nhuận toàn thị trường. Vì vậy nhìn vào triển vọng ngành ngân hàng, chúng ta sẽ có 1 góc nhìn tích cực về thị trường hiện tại. Các cơ sở để đặt kỳ vọng như sau:

Thứ nhất, bản thân tăng trưởng EPS ngành ngân hàng đóng góp lớn vào tăng trưởng EPS toàn thị trường;

Thứ hai, lợi nhuận ngành ngân hàng tăng trưởng cũng là một chỉ báo về sự phục hồi của nền kinh tế phục hồi. Theo kế hoạch kinh doanh của các ngân hàng đang niêm yết trên HOSE, kế hoạch lợi nhuận năm 2022 tăng trung bình 32% sẽ đóng góp lớn cho tăng trưởng EPS toàn thị trường chung. Với việc đã thực hiện 28,4% kế hoạch năm ngay trong quý 1/ 2022, chúng ta hoàn toàn có thể tin tưởng việc hoàn thành, thậm chí vượt kế hoạch năm nay của các ngân hàng.

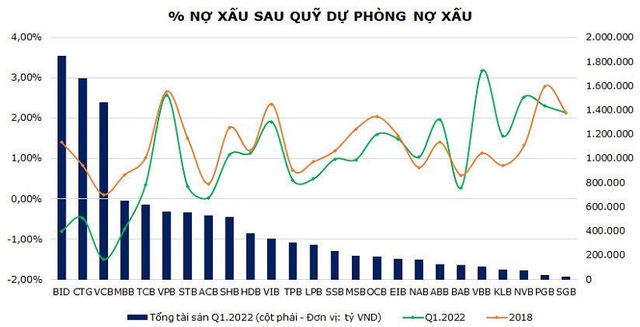

(Nguồn: FIDT)

Cũng có quan điểm rằng kế hoạch kinh doanh là một chuyện, còn thực hiện được đúng và đạt kế hoạch kinh doanh đó hay không là chuyện khác, đặc biệt khi đặt trong bối cảnh lãi suất huy động đang tăng lên (có thể khiến NIM của ngân hàng phải thu hẹp lại) và việc siết đầu tư trái phiếu doanh nghiệp theo Thông tư 16; Bên cạnh đó, các ngân hàng cũng đang có kế hoạch tăng vốn lớn trong 2022, có thể khiến EPS thay đổi và giảm, định giá khác đi dù lợi nhuận tăng; chưa kể kế hoạch kinh doanh có thể không thực hiện được.

Tuy nhiên, ở trên là mức tính P/B trailing (P/B trượt của 4 quý trước đó) và P/B Forward theo kế hoạch lợi nhuận (giả định được giữ lại toàn bộ); cũng như lãi suất tăng nhưng không ảnh hưởng thu hẹp NIM khi lãi suất theo xu hướng nới ra, không giảm.

(Nguồn: FIDT)

Ngoài ra, cũng phải lưu ý trái ngược với những lo lắng trước đây về nợ xấu ngân hàng do nợ cơ cấu lại và hệ lụy của COVID-19 để lại 2 năm qua; Thực tế, theo thống kê từ BCTC của các ngân hàng, đến quý 1/ 2022 thì lớp đệm nợ xấu của các ngân hàng đã tăng lên rất mạnh, do các ngân hàng đã chủ động đẩy mạnh dự phòng cho nợ xấu trong thời gian qua, bao gồm cả giai đoạn bị ảnh hưởng bởi dịch COVID -19. Nhiều ngân hàng đã trích lập nhiều hơn nợ xấu đang có. Nếu đem toàn bộ quỹ dự phòng nợ xấu của các ngân hàng niêm yết trừ đi nợ xấu, thì tỷ lệ nợ xấu của toàn ngành chỉ còn 0,14%. Theo đó, nợ xấu đã dự phóng nhờ lớp đệm lớn. Vì vậy định giá P/B như tính toán đã chiết khấu các rủi ro trên, vì thị trường chứng khoán là hàn thử biểu thường đi trước kinh tế thật ít nhất 6 tháng.

Nhìn chung, đối với ngành ngân hàng nói riêng, đợt giảm vừa qua đưa định giá P/B của ngành về vùng thấp kể từ 2015, với ROE trung bình 18,66% + kế hoạch tăng trưởng cao; vì vậy, chúng tôi tin rằng ngành ngân hàng vẫn xứng đáng nhận được sự quan tâm của thị trường khi “cơn bão” qua đi.

Diễn đàn doanh nghiệp