Ngân hàng của năm: “Ngôi sao sáng” ACB trong một năm đặc biệt khó của toàn ngành

Những năm qua, ACB vẫn luôn nằm trong top ngân hàng tư nhân hàng đầu về hiệu quả kinh doanh, nhưng chưa đủ để thực sự “gây sốt” trên thị trường. Năm 2023 thì khác, sự vững vàng trước các “cơn gió ngược” trên thị trường tài chính đã cho thấy sự khác biệt của ACB trong chiến lược kinh doanh như thế nào.

Năm 2023 được xem là một năm đặc biệt hiếm thấy của ngành ngân hàng. Bối cảnh vĩ mô khó khăn, những "cơn gió ngược" trên thị trường tiền tệ đã khiến cho việc điều hành chính sách của Ngân hàng Nhà nước có thể nói là chưa bao giờ khó đến vậy. Dư chấn thị trường trái phiếu và bất động sản kéo dài sang năm nay cũng tác động đến các ngân hàng. Chưa kể, nhu cầu vay vốn của nền kinh tế xuống thấp và nợ xấu bắt đầu tăng cao trở lại đã khiến nhiều nhà băng khó hoàn thành mục tiêu kinh doanh.

Hệ thống tổ chức tín dụng cũng trong giai đoạn chuẩn bị cho những bước ngoặt mới khi Luật các Tổ chức tín dụng đang được sửa đổi, bổ sung. Trong lần sửa đổi này, vấn đề kiểm soát sở hữu chéo trong ngành ngân hàng và câu chuyện sân sau thao túng là mối quan tâm hàng đầu.

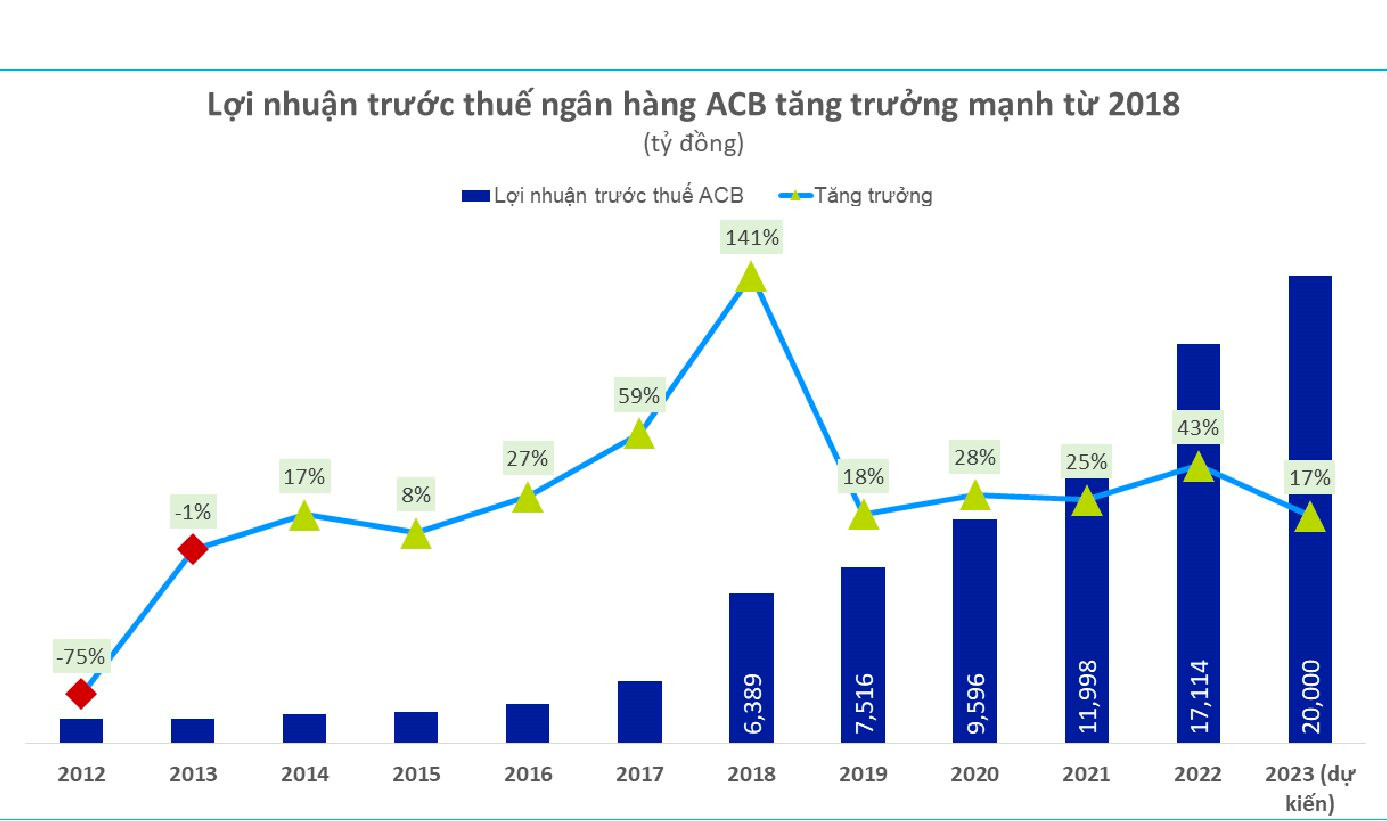

Năm 2023 cũng là năm mà hàng chục ngân hàng kỷ niệm 30 thành lập/có mặt tại Việt Nam, trong đó có ACB. Trong hành trình 30 năm qua, mỗi ngân hàng có những vị thế riêng. Xét về lợi nhuận, ACB chưa phải là ngân hàng tư nhân có lãi cao nhất, nhưng để chọn ra một cái tên xứng đáng là "ngân hàng của năm 2023" thì ACB là cái tên thuyết phục nhất. Năm 2023, ACB dự kiến lần đầu tiên cán mốc lợi nhuận 20.000 tỷ đồng, cao nhất trong lịch sử nhà băng này.

Trong bối cảnh chất lượng tài sản hệ thống suy giảm, ACB vẫn duy trì được một danh mục cho vay lành mạnh với tỷ lệ nợ xấu thấp nhất trong các ngân hàng niêm yết. Đây cũng là một trong những ngân hàng đầu tiên tiến hành trả cổ tức bằng tiền mặt cho cổ đông, đúng như những gì ban lãnh đạo ngân hàng đã hứa hẹn năm trước. ACB cũng để lại dấu ấn nổi bật trong xu hướng ESG, Ngân hàng Xanh khi là ngân hàng đầu tiên tại Việt Nam công bố báo cáo riêng về phát triển bền vững.

Những năm về trước ACB luôn được giới quan sát nhắc đến với đặc trưng là: tính thận trọng cao. Sự cẩn trọng này khá dễ hiểu khi ACB từng trải qua cú sốc lớn cách đây 10 năm. Sau biến cố Bầu Kiên năm 2011, ACB đã phải mất 3-5 năm để tập trung tái cơ cấu và xây dựng nền tảng, hướng đi chiến lược mới cho ngân hàng. Từ năm 2017 đến nay, từ "ổn định" thích hợp để hình dung về tăng trưởng lợi nhuận của ACB qua các năm. Ngân hàng luôn luôn tăng trưởng dương, nhưng cũng không có sự bứt phá để có thể gây sốt trên thị trường, giống như những ngân hàng tư nhân top đầu khác là Techcombank hay VPBank từng làm.

Tuy nhiên, năm 2023 thì khác, trong bối cảnh rất nhiều ngân hàng tư nhân phải chấp nhận lợi nhuận tăng trưởng chậm lại, hoặc thậm chí là phải dè dặt đề ra kế hoạch kinh doanh tăng trưởng âm thì ACB đặt mục tiêu lợi nhuận trước thuế vượt 20.000 tỷ đồng, tăng 17% so với năm 2022. Tại Đại hội đồng cổ đông thường niên vào tháng 4, lãnh đạo ngân hàng tự tin tuyên bố sẽ hoàn thành các kế hoạch đặt ra, dù nền kinh tế nói chung được dự báo còn nhiều khó khăn và bất định.

Đến thời điểm hiện tại, các doanh nghiệp nói chung và ngân hàng nói riêng chưa thể công bố báo cáo tài chính năm 2023, mà số liệu mới nhất chỉ là quý 3. Trong 9 tháng đầu năm, lợi nhuận trước thuế của ngân hàng bám sát kế hoạch, đạt hơn 15.000 tỷ đồng, tương đương 75% kế hoạch cả năm và tăng trưởng 11% so với cùng kỳ năm 2022. Đây cũng là mức tăng trưởng cao nhất trong các ngân hàng tư nhân lớn.

Dư nợ cho vay khách hàng của ACB tăng trưởng 8,7% trong 3 quý đầu năm, cao hơn mức bình quân toàn ngành (6,9%). Thu nhập lãi thuần tiếp tục tăng trưởng tích cực, đạt hơn 18.600 tỷ, tăng 9,3% so với cùng kỳ.

Đặc biệt, cơ cấu nguồn thu đa dạng đã đóng góp phần lớn giúp ACB tăng trưởng lợi nhuận. Thu nhập ngoài lãi tăng trưởng tới 45% so với cùng kỳ, đạt gần 5.700 tỷ đồng. ACB đã tận dụng tốt những biến động vĩ mô để có thể gia tăng nguồn thu này. Với 66% danh mục đầu tư là Trái phiếu Chính phủ, 10% là trái phiếu của các tổ chức tín dụng, lãi thuần từ mua bán chứng khoán đầu tư của ACB đạt tới hơn 1.288 tỷ đồng trong 9 tháng đầu năm, gấp 55 lần cùng kỳ. Bên cạnh đó, lãi từ kinh doanh ngoại hối cũng tăng gấp đôi, đạt hơn 1.000 tỷ đồng.

ACB còn là một trong những ngân hàng ít bị ảnh hưởng bởi "khủng hoảng" của lĩnh vực bảo hiểm nhân thọ. Trong khi nhiều nhà băng chật vật giải quyết các khiếu nại do hoạt động tư vấn bảo hiểm của thời gian trước, thì ACB lại đang dễ dàng vượt qua điều này. Thu từ hoạt động Bancassurance của ACB trong 9 tháng đầu năm 2023 tuy sụt giảm 18% so với cùng kỳ, nhưng vẫn thuộc top dẫn đầu thị trường và là khoản thu chủ chốt trong hoạt động thu phí. Trong quý 3, thu từ hoạt động Banca chiếm 53% trong tổng thu phí dịch vụ của ngân hàng.

ACB cũng đang là một trong những ngân hàng kiểm soát tốt chi phí nhất hiện nay với tỷ lệ CIR (chi phí hoạt động/tổng thu nhập) trong 9 tháng đầu năm là 32,3%, giảm gần 4 điểm % so với cùng kỳ. Tỷ lệ ROE (tỷ suất lợi nhuận/vốn chủ sở hữu) đạt 24%, cao thứ hai trong hệ thống. Với kết quả đạt được, ACB chỉ đứng sau Techcombank về lợi nhuận trong nhóm ngân hàng tư nhân tính đến 30/9/2023, đồng thời là lần đầu tiên vượt qua VPBank sau nhiều năm.

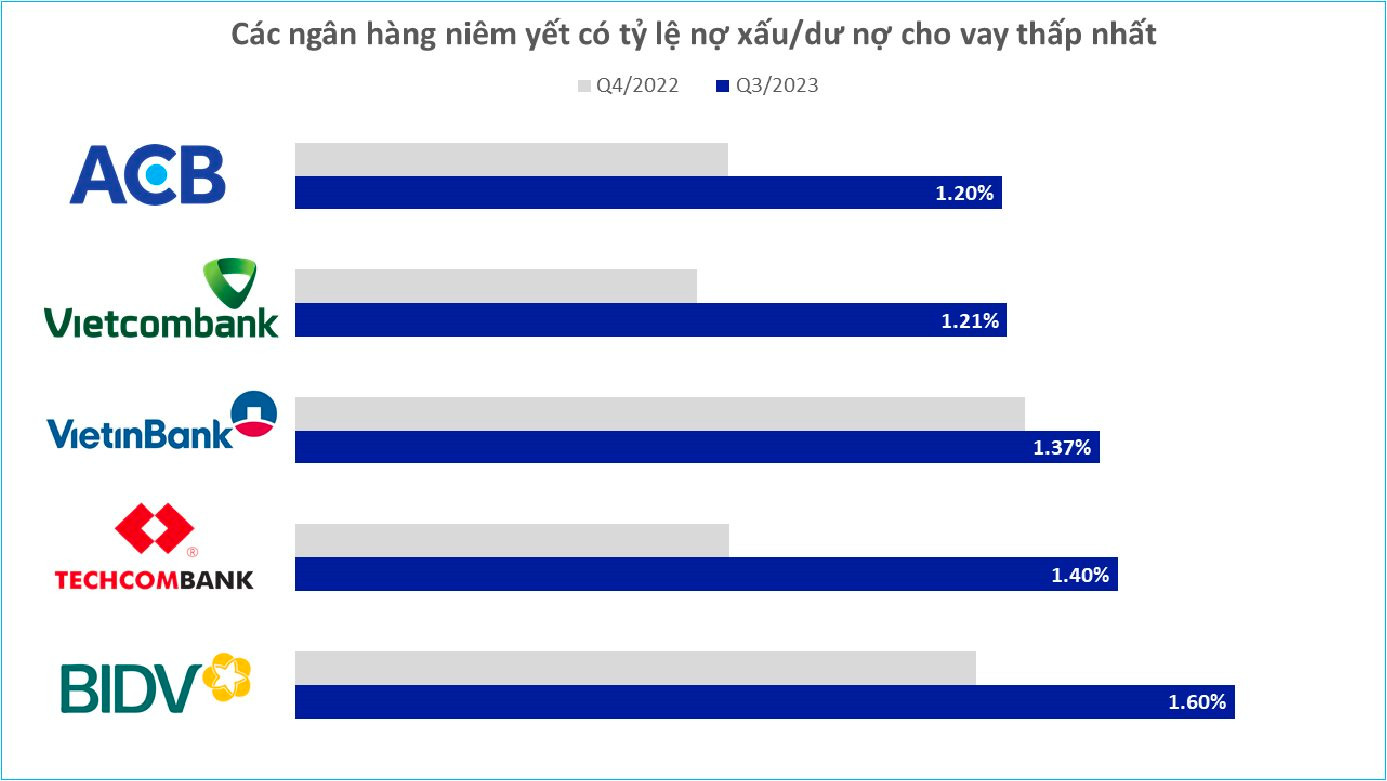

Điểm nổi trội của ACB không chỉ là khả năng tăng trưởng ngay cả trong giai đoạn khó khăn mà còn ở chất lượng tài sản dẫn đầu hệ thống. Đến hết quý 3/2023, tỷ lệ nợ xấu tại ACB là 1,2%, tuy tăng so với đầu năm (0,74%) nhưng vẫn là ngân hàng có tỷ lệ nợ xấu thấp nhất trong các ngân hàng niêm yết. Tỷ lệ bao phủ nợ xấu của ACB cũng thuộc nhóm dẫn đầu, đạt 95%.

Theo Công ty chứng khoán KB Việt Nam (KBSV), nợ xấu của ACB tăng trong quý 3 chủ yếu tập trung nhóm khách hàng doanh nghiệp khi ACB có 1-2 khách hàng chất lượng nợ suy giảm tại các ngân hàng khác dẫn đến bị điều chỉnh nhóm nợ trên CIC. Nợ nhóm 2 và nợ xấu mới hình thành đã có xu hướng giảm so với quý trước cho thấy đỉnh nợ xấu đâu đó ở quanh vùng này. ACB cũng đặt mục tiêu có thể kiểm soát nợ xấu dưới 1% trong năm 2024.

Trước đó, liên tục trong 5 năm, ACB đã duy trì được tỷ lệ nợ xấu ở dưới mức 1%, nằm trong nhóm thấp nhất, cùng với các ngân hàng như Vietcombank, Techcombank,…

Rủi ro tiềm ẩn với ACB cũng ở mức thấp do ngân hàng gần như không phải đối mặt với 2 điểm nóng trên thị trường tài chính 2 năm qua là tín dụng bất động sản và trái phiếu doanh nghiệp.

Trước khi thị trường bất động sản rơi vào sự khó khăn như hiện tại, đây là lĩnh vực mà nhiều ngân hàng đặc biệt quan tâm vì khả năng sinh lời cao. Thực tế trong Top các ngân hàng tư nhân hiện nay, gần như "ông lớn" nào cũng rót vốn đáng kể cho các dự án bất động sản dưới cả hình thức cho vay và đầu tư trái phiếu. ACB là ngoại lệ khi dư nợ cho vay các nhà phát triển dự án chiếm chưa đến 1% danh mục tín dụng của ngân hàng. Các khoản giải ngân cho lĩnh vực bất động sản tại ACB chủ yếu là cho vay tiêu dùng đối với các khách hàng cá nhân có nhu cầu vay mua nhà. Ngân hàng cũng không có khoản đầu tư nào vào trái phiếu doanh nghiệp. Nhờ đó, ACB có thể hạn chế rủi ro tập trung ở mức thấp nhất bởi danh mục cho vay chủ yếu là các khách hàng cá nhân và khách hàng doanh nghiệp nhỏ và vừa.

Bên cạnh đó, ACB cũng tiếp tục duy trì khẩu vị rủi ro cao, 98% khoản vay ở nhà băng này được đảm bảo với tỷ lệ cho vay trên giá trị tài sản (LTV) chỉ 54%. Ngân hàng cũng có tỷ lệ an toàn vốn thuộc nhóm dẫn đầu, đạt 12,8%, vượt xa mức quy định tối thiểu (8%) của Basel II.

Bối cảnh không tạo nên sự may mắn cho ACB mà ACB đã tạo ra điều đó, bởi sự vững chắc về khả năng sinh lời và chất lượng tài sản mà ACB đang có đến từ hướng đi khác biệt mà ngân hàng đã lựa chọn nhiều năm trước đây. Với tính thận trọng và bền vững được đề cao, ACB dường như không bị ảnh hưởng khi nhìn thấy các đối thủ bứt phá mạnh, ACB chỉ chuyên tâm làm tốt chiến lược của mình, là một ngân hàng tập trung bán lẻ và hoạt động lành mạnh.

Thực tế các năm gần đây, nhiều ngân hàng vốn có thế mạnh ở mảng bán buôn cũng đã bắt đầu có sự dịch chuyển cơ cấu sang mảng bán lẻ đã cho thấy lợi ích của xu hướng này. Phát triển dịch vụ ngân hàng bán lẻ giúp ngân hàng có được nguồn thu ổn định, không chỉ nguồn thu truyền thống từ hoạt động cho vay mà còn gia tăng khả năng bán chéo các dịch vụ khác như thẻ, bảo hiểm, tư vấn đầu tư,…Có thể nói, trên cuộc đua này, ACB đã đi trước một bước và có những lợi thế nhất định.

Hiện nay, ACB là một trong hai ngân hàng có tỷ trọng cho vay bán lẻ cao nhất tại thị trường Việt Nam, đạt 93%, trong đó cho vay khách hàng cá nhân chiếm 64% và cho vay khách hàng doanh nghiệp nhỏ và vừa chiếm 29%.

Như đã đề cập, tỷ trọng cho vay bán lẻ cao đã giúp ACB tránh được các rủi ro tập trung do biến động của thị trường bất động sản và trái phiếu doanh nghiệp. Ngoài ra, ở phía huy động vốn, cơ cấu phần lớn là tiền gửi của dân cư (luôn chiếm trên 80%) cũng giúp ACB có được sự ổn định về thanh khoản, tránh được các cú sốc của thị trường (điển hình như giai đoạn căng thẳng cuối năm 2022). Tại các cuộc họp Đại hội đồng cổ đông năm nay, lãnh đạo nhiều ngân hàng đã gặp phải những chất vấn gay gắt của nhà đầu tư về việc rót vốn cho các doanh nghiệp thân quen với tỷ trọng quá lớn. Nhưng điều này đã không xảy ra ở ACB.

Năm 2023, ACB cũng ghi dấu ấn trên xu hướng Ngân hàng Xanh khi chính thức phát hành Báo cáo Phát triển bền vững 2022 vào ngày 27/10/2023, trở thành ngân hàng tiên phong tại Việt Nam công bố báo cáo riêng về Phát triển bền vững (ESG). Hệ thống hóa chương trình hành động về ESG cũng là một trong 6 mục tiêu lớn của ACB năm nay. Theo đó, ngân hàng hướng tới nâng cao hơn nữa các hoạt động xã hội liên quan đến nhân viên, khách hàng và cộng đồng mở rộng tới mức có thể các hoạt động tiết kiệm tài nguyên, giảm ô nhiễm, giảm chất thải và giảm phát thải khí carbon.

Chủ tịch HĐQT ACB, ông Trần Hùng Huy cho biết, 10 năm qua, ACB tập trung cho việc thay đổi nhận thức của nhân viên trong công tác bảo vệ môi trường, từ không quan tâm đến có quan tâm; từ nâng cao nhận thức đến cam kết sẵn sàng hành động, thực thi trách nhiệm của mỗi cá nhân đối với công tác này một cách thực chất.

Người đứng đầu ACB chia sẻ, phát triển bền vững tại ACB sẽ song hành cùng với chiến lược kinh doanh. Mọi hoạt động của ngân hàng đều hướng đến việc cân bằng hợp lý giữa kết quả ngắn hạn với phát triển bền vững dài hạn, giữa tăng trưởng doanh thu với việc tạo giá trị cho các bên liên quan, phát triển toàn diện trên cả 3 tiêu chí E, S và G.

Trong thông điệp gửi cổ đông hồi đầu năm 2023, Chủ tịch HĐQT ACB cho biết, 10 năm (2012-2022), ACB đã thiết lập một hệ thống quản lý rủi ro có hiệu quả, một bộ máy kinh doanh năng động. Trong giai đoạn 5 năm 2013-2027, ngân hàng tập trung nguồn lực để khắc phục những hệ quả để lại từ quá khứ, đồng thời thay đổi mô hình kinh doanh, bố trí nhân sự có năng lực phù hợp, củng cố hệ thống kênh phân phối và xử lý nợ tồn đọng. Từ 2018 trở đi, ACB bắt đầu bứt phá. "Ở Báo cáo thường niên năm 2018, tôi có dẫn câu "có ý chí thì có con đường" nhưng trên con đường đi đến đích, thì tôi thường tâm niệm "chớ thấy sóng cả mà rã tay chèo." Ý chí đó có vững mạnh mới vượt được khó khăn để hoàn thành nhiệm vụ", ông Huy viết trong thông điệp.

Gần một năm trôi qua kể từ thông điệp trên, với những kết quả đạt được, rõ ràng ACB hoàn toàn xứng đáng là ngân hàng nổi bật nhất của năm 2023. Cũng trong năm kỷ niệm 30 năm thành lập, ACB có "món quà" lớn cho cổ đông khi trở lại chia cổ tức bằng tiền mặt sau 5 năm tạm dừng, cũng như một điều khẳng định sự tự tin của ACB về hoạt động kinh doanh của ngân hàng hiện nay.

Nhịp sống thị trường

Sự kiện: Toàn cảnh kinh tế 2023

Xem tất cả >>- 10 sự kiện quốc tế nổi bật năm 2023

- Nhìn lại những đại án năm 2023

- 10 sự kiện nổi bật ngành ngân hàng năm 2023

- Dấu ấn bất động sản 2023: Khó khăn bao trùm, nỗ lực giải cứu và những tia sáng le lói cuối năm

- Chứng khoán 2023: Bước đệm cho hành trình nâng hạng thị trường, VN-Index vững vàng trên mốc 1.100 điểm