Ngân hàng đầu tiên công bố kết quả kinh doanh nửa đầu năm, lợi nhuận quý 2 gấp gần 3,5 lần cùng kỳ 2023

Đây là ngân hàng đầu tiên công bố kết quả kinh doanh nửa đầu năm và nhiều khả năng sẽ là một trong những nhà băng có tốc độ tăng trưởng lợi nhuận mạnh nhất.

- 26-06-2024Dự báo lợi nhuận quý 2/2024 của 13 ngân hàng

- 13-06-2024Những ngân hàng nào có khả năng tăng trưởng lợi nhuận vượt trội trong năm 2024?

- 12-06-2024Ba động lực tăng trưởng lợi nhuận ngành ngân hàng năm 2024

Ảnh minh họa

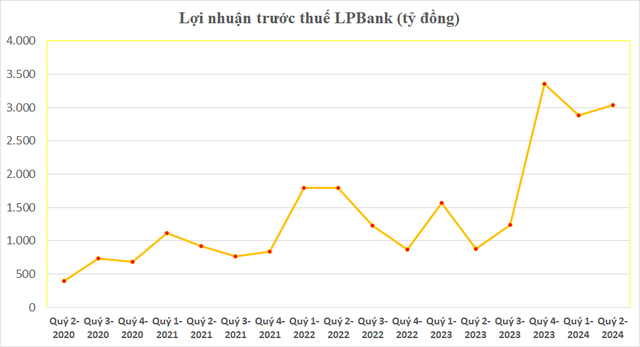

Ngân hàng TMCP Lộc Phát Việt Nam (LPBank) mới đây đã công bố kết quả kinh doanh sơ bộ 6 tháng đầu năm với lợi nhuận trước thuế dự kiến đạt 5.919 tỷ đồng, tăng trưởng 142% so với cùng kỳ. Trước đó, lợi nhuận trước thuế quý 1 của ngân hàng này đạt hơn 2.886 tỷ đồng. Như vậy, ước tính lợi nhuận quý 2 của LPBank sẽ ở mức trên 3.000 tỷ đồng, gấp gần 3,5 lần cùng kỳ năm trước.

Trong năm 2024, LPBank đặt kế hoạch kinh doanh với lợi nhuận trước thuế đạt mức 10.500 tỷ đồng, tăng gần 50% so với năm 2023. Như vậy, ngân hàng này đã thực hiện được hơn 56% kế hoạch lợi nhuận cả năm.

LPBank là ngân hàng đầu tiên công bố kết quả kinh doanh sơ bộ nửa đầu năm và nhiều khả năng sẽ là một trong những nhà băng có tốc độ tăng trưởng lợi nhuận mạnh nhất.

Hiện vẫn chưa có ngân hàng nào công bố cụ thể về kết quả kinh doanh và lợi nhuận quý 2 cũng như 6 tháng đầu năm 2024. Tuy nhiên, theo nhiều dự báo cũng như nhìn từ kết quả tăng trưởng về dòng tiền, huy động vốn, tín dụng… thì tình hình lợi nhuận ngành ngân hàng sẽ là bức tranh có sự phân hoá.

Theo nghiên cứu của Công ty Chứng khoán MBS, biên lợi nhuận (NIM) của ngành ngân hàng sẽ tiếp tục chịu áp lực giảm khi lãi suất cho vay dự báo sẽ giảm thêm trong khi lãi suất huy động đã tăng nhẹ ở hầu hết các ngân hàng. Hơn nữa, tăng trưởng tín dụng trong quý 2 khả quan hơn so với quý 1 nhưng vẫn thấp hơn so với cùng kỳ năm trước, do đó nhìn chung thu nhập lãi thuần vẫn chưa thể tăng mạnh. Cùng với đó, thu nhập ngoài lãi vẫn ảm đạm và chưa thể phục hồi khi chỉ dựa chủ yếu vào mảng thu phí và xử lý nợ. Hoạt động kinh doanh ngoại hối với chứng khoán dự báo sẽ không có mức tăng trưởng cao khi tình hình thị trường càng lúc càng khó khăn. Chi phí trích lập dự phòng vẫn sẽ tiếp tục tăng khi nợ xấu có dấu hiệu tăng lại trong quý 2 này.

Từ những phân tích trên, MBS nhận định, lợi nhuận sau thuế của các ngân hàng sẽ có mức tăng trưởng không cao, mức tăng nổi bật ở một số ngân hàng có tăng trưởng tín dụng tốt như LPBank, VPBank, HDBank; một số ngân hàng ghi nhận lợi nhuận sau thuế tăng trưởng âm do lợi nhuận sau thuế cùng kỳ năm ngoái ở mức cao như Sacombank, BIDV.

Tương tự, Công ty Chứng khoán SSI cũng ước tính, nhiều ngân hàng được dự báo lợi nhuận tăng trưởng tích cực, thậm chí có ngân hàng ghi nhận mức tăng lợi nhuận lên tới 60% so với cùng kỳ năm trước, nhưng cũng có ngân hàng chỉ tăng trưởng ở mức một con số, trong khi có 2 ngân hàng bị đánh giá sẽ có lợi nhuận giảm trong quý 2/2024.

Theo kết quả điều tra của Ngân hàng Nhà nước được công bố vào đầu tháng 7, các tổ chức tín dụng cho biết tình hình kinh doanh tổng thể và lợi nhuận trước thuế của hệ thống ngân hàng trong quý 2/2024 có cải thiện nhưng chưa thực sự rõ nét so với quý 1/2024 và chưa đạt được như kỳ vọng tại kỳ điều tra trước.

Kết quả điều tra cũng cho biết, 70-75,5% TCTD kỳ vọng tình hình kinh doanh sẽ khả quan hơn trong quý 3/2024 và cả năm 2024. Trong năm 2024, 86,2% TCTD kỳ vọng lợi nhuận trước thuế tăng trưởng dương so với năm 2023. Bên cạnh đó, vẫn có 11% TCTD lo ngại lợi nhuận tăng trưởng âm trong năm 2024 (cao hơn tỷ lệ 10,1% TCTD kỳ vọng tại kỳ điều tra trước) và 2,8% ước tính lợi nhuận không thay đổi.

Dự báo lợi nhuận quý 2/2024 của một số ngân hàng

Công ty chứng khoán MBS mới đây đã đưa ra dự báo lợi nhuận quý 2/2024 của một số ngân hàng:

VPBank (VPB): Dự báo tăng trưởng tín dụng hết quý 2/2024 đạt 11,5%, NIM đi ngang so với quý 1/2024 và đạt mức 5,8%. Chi phí trích lập giảm 15% trong quý 2/2024 so với quý 1/2024. Theo đó, lợi nhuận quý 2/2024 kỳ vọng tăng 62% so với cùng kỳ. Dự báo lợi nhuận cả năm tăng 78% so với năm 2023.

HDBank (HDB): Tăng trưởng tín dụng dự kiến đạt 9%. NIM được xác định tạo đáy trong 2023, và đang trên đà cải thiện trong 2024. MBS dự báo lợi nhuận quý 2/2024 của HDBank tăng 38% so với cùng kỳ, lợi nhuận cả năm tăng trưởng 31%.

Eximbank (EIB): MBS cho rằng tăng trưởng tín dụng Eximbank tiếp tục cải thiện trong quý 2/2024 (tăng 7% trong 6 tháng) nhờ lãi suất cho vay vẫn ở mức thấp và cung cấp các gói tín dụng với lãi suất hấp dẫn trong quý 2/2024. Eximbank giảm áp lực tăng nợ xấu trong quý 2 khi nợ nhóm 2 trong quý 1 đã giảm xuống 1,2%. Dự báo lợi nhuận ròng quý 2/2024 tăng 29% so với cùng kỳ chủ yếu từ mức nền thấp trong 2023.

Techcombank (TCB): Dự báo tăng trưởng tín dụng đến hết quý 2/2024 đạt 12%. Tốc độ tăng chậm lại so với quý 1 (quý 1 tăng 7,1%). NIM giảm nhẹ xuống mức 4,2%. Chi phí trích lập dự phòng đi ngang so với quý 1. Dự báo lợi nhuận ròng quý 2/2024 của ngân hàng tăng 26% so với cùng kỳ.

ACB: Dự báo tăng trưởng tín dụng tiếp tục tăng và đạt khoảng 7% trong 6 tháng đầu năm nhờ lãi suất cho vay vẫn ở mức thấp. Ngân hàng giảm áp lực tăng nợ xấu trong quý 2. Lợi nhuận ròng quý 2/2024 có thể tăng 20% so với cùng kỳ chủ yếu từ mức nền thấp trong 2023.

VietinBank (CTG): Dự báo tăng trưởng tín dụng hết quý 2/2024 đạt 7%. NIM đi ngang so với quý 1/2024 và đạt mức 3%. Chi phí trích lập giảm mạnh sau khi đã tăng cao trong quý 1/2024. Theo đó, dự báo lợi nhuận quý 2/2024 của ngân hàng tăng 8% so với cùng kỳ.

Vietcombank (VCB): Lợi nhuận kỳ vọng đi ngang so với cùng kỳ khi tín dụng được dự báo cải thiện hơn so với quý liền trước, nhưng tốc độ tăng trưởng dự kiến thấp hơn cùng kỳ. Đồng thời, NIM của VCB tiếp tục chịu áp lực khi phải hạ lãi suất cho vay nhằm hỗ trợ nền kinh tế. Tuy nhiên, VCB vẫn đang có mặt bằng lãi suất huy động thấp so với lịch sử và so với mặt bằng các NHTM khác, khi chưa có dấu hiệu tăng lãi suất huy động trở lại. Chính vì thế, dự kiến chi phí huy động của VCB được cải thiện hơn so với cùng kỳ.

TPBank (TPB): Lợi nhuận dự kiến đi ngang so với cùng kỳ khi mặc dù NIM của TPBank đã cải thiện và tạo đáy, tuy nhiên tín dụng của TPBank tăng trưởng âm trong quý 1/2024 và chỉ dự kiến được cải thiện trong quý 2.

VIB: Dự báo tăng trưởng tín dụng đến hết quý 2/2024 đạt 2,5%, NIM đi ngang so với quý 1/2024 và đạt mức 4%. Chi phí trích lập giảm nhẹ sau khi đã tăng cao trong quý 1/2024. Dự báo lợi nhuận ròng quý 2/2024 tăng 1% so với cùng kỳ.

OCB: Dự báo tăng trưởng tín dụng đến hết quý 2 đạt 5,6%. NIM giảm 30 điểm cơ bản so với quý 1/2024 và đạt mức 3%. Chi phí trích lập đi ngang so với quý 1/2024. Dự báo lợi nhuận quý 2 giảm 2% so với cùng kỳ.

BIDV (BID): Dự báo lợi nhuận ròng quý 2/2024 giảm 14% so với cùng kỳ do chi phí dự phòng rủi ro tăng 25%, NIM chưa cải thiện rõ rệt do ngân hàng vẫn đang thực hiện chính sách ưu đãi lãi suất cho vay ở mức thấp với toàn ngành.

Sacombank (STB): Dự báo tăng trưởng tín dụng đến hết quý 2/2024 đạt 4%, NIM giảm 20 điểm cơ bản so với quý 1/2024 và đạt mức 3,5%. Chi phí trích lập giảm 12% trong quý 2/2024 so với quý 1/2024. Lợi nhuận ròng quý 2/2024 được MBS dự báo giảm 21% so với cùng kỳ.