Ngân hàng nào đang dẫn đầu hiệu quả hoạt động và quản trị chi phí?

Các chỉ số quan trọng thể hiện hiệu quả kinh doanh của ngân hàng có thể kể đến ROE, ROA, CIR, NIM,…Vậy những ngân hàng nào đang dẫn đầu về các chỉ số này?

- 07-11-2023Top 10 ngân hàng về tỷ lệ CASA: Thứ hạng của một nhà băng nhảy vọt, số dư tiền gửi không kỳ hạn tăng gấp đôi chỉ trong 3 tháng

- 01-11-202320 ngân hàng Việt lọt Top 500 ngân hàng mạnh nhất khu vực châu Á – Thái Bình Dương: Một ngân hàng dẫn đầu 2 năm liên tục, cao hơn cả Vietcombank

- 31-10-2023Top 10 lợi nhuận ngân hàng xáo trộn ra sao trong quý 3/2023?

Những ngân hàng dẫn đầu ROE, ROA, CIR

Kết quả kinh doanh của các ngân hàng thương mại luôn được nhà đầu tư quan tâm bởi đây không chỉ là nhóm ngành có quy mô vốn hóa lớn trên thị trường chứng khoán mà sức khỏe tài chính của các nhà băng cũng gợi mở nhiều về triển vọng của nền kinh tế.

Thông thường khi đánh giá về hiệu quả hoạt động của các ngân hàng, một số chỉ số sẽ được quan tâm nhiều hơn có thể kể đến ROE (tỷ suất sinh lời trên vốn chủ sở hữu), ROA (tỷ suất sinh lời trên tổng tài sản), CIR (chi phí hoạt động/tổng thu nhập), NIM (biên lãi thuần),…

Năm 2023 là một năm khó khăn với ngành ngân hàng và vì vậy, việc quản trị chi phí, nâng cao hiệu quả hoạt động càng được chú trọng hơn. Báo cáo tài chính quý 3/2023 của 27 ngân hàng đang niêm yết trên sàn chứng khoán cho thấy, hiệu quả hoạt động của các ngân hàng cũng đang có sự chênh lệch đáng kể.

Dữ liệu của nền tảng Wichart cho thấy, ROE trong 4 quý gần nhất của 27 ngân hàng trên sàn chứng khoán ở mức 17,87%, giảm khoảng 2 điểm % so với năm 2022. Ngân hàng có ROE cao nhất là VIB, đạt 26,69%, cũng là nhà băng duy nhất ghi nhận ROE trên mức 25%. Các ngân hàng có ROE cao tiếp theo, đạt trên 20% gồm có ACB (24,33%), MB (23,39%), Vietcombank (23,38%), HDBank (21,67%). Trong khi, có đến 9 ngân hàng ghi nhận ROE dưới 10%, phần lớn là các ngân hàng nhỏ.

Về tỷ lệ ROA, dữ liệu của Wichart cho thấy MB đang dẫn đầu và đạt mức 2,66%. Các ngân hàng tiếp theo là ACB (2,47%), VIB (2,45%), Techcombank (2,38%), MSB (2,22%),…

Nhìn chung, tỷ lệ ROA của hầu hết ngân hàng suy giảm so với cùng kỳ, nguyên nhân là tốc độ tăng trưởng lợi nhuận chậm lại đáng kể do những khó khăn chung của nền kinh tế. Các nhà băng cũng đang phải gánh chịu nhiều rủi ro tiềm ẩn về nợ xấu do khả năng trả nợ của người vay bị ảnh hưởng sau đại dịch Covid-19 và tăng trưởng kinh tế thấp.

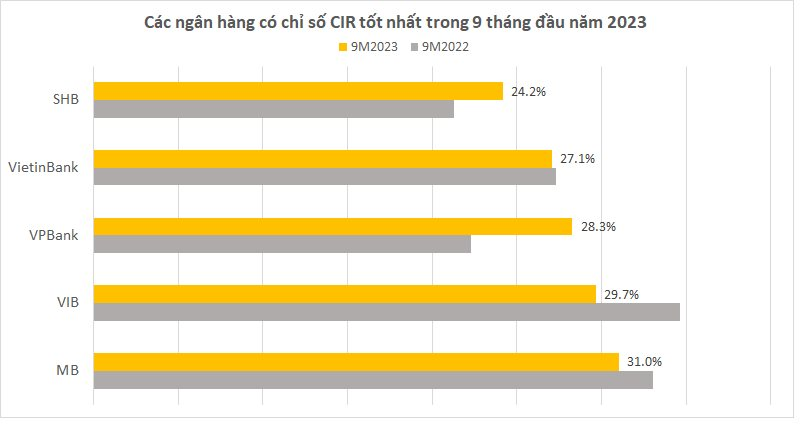

Tỷ lệ CIR thể hiện tương quan giữa chi phí hoạt động và thu nhập và tỷ lệ này càng thấp càng tốt cho nhà băng. Theo thống kê, trong 9 tháng đầu năm 2023, chỉ có một số cải thiện được chỉ số này như Vietcombank, OCB, VIB, ACB, MSB,…Phân hóa về tỷ lệ này trong ngành cũng rất lớn, từ 24% đến 123%. Các ngân hàng có CIR thấp nhất là SHB, VPBank, VietinBank, VIB.

(VietinBank, VIB, MB có sự cải thiện về CIR so với cùng kỳ)

Điều gì giúp ngân hàng dẫn đầu hiệu quả hoạt động?

Có thể nhận thấy, VIB đang là ngân hàng nằm trong Top dẫn đầu về 3 chỉ số trên, riêng chỉ số ROE là cao nhất hệ thống. Nhà băng được đánh giá có hiệu quả hoạt động, khả năng sinh lời cao cùng quản trị chi phí tốt những năm gần đây.

Điểm chung của VIB và những ngân hàng có ROE cao thường là nhóm có lợi thế về mảng bán lẻ. Riêng VIB, ngân hàng đang là nhà băng có tỷ trọng cho vay bán lẻ hàng đầu hệ thống, đạt 86% vào cuối quý 3/2023. Chiến lược thúc đẩy bán lẻ một mặt giúp VIB có khả năng sinh lời cao, mặt khác phân tán rủi ro tập trung tối đa.

Với phần lớn khách hàng là cá nhân và doanh nghiệp vừa và nhỏ, VIB có khả năng tăng cường bán chéo các sản phẩm, đặc biệt là gia tăng hơn nữa thị phần kinh doanh thẻ. Chính vì vậy, thu nhập ngoài lãi của VIB tăng trưởng khá ấn tượng trong 9 tháng đầu năm 2023, giúp ngân hàng duy trì tăng trưởng lợi nhuận trong bối cảnh kinh tế khó khăn. Theo Công ty chứng khoán Bản Việt (VCSC), thu nhập ngoài lãi 9 tháng của VIB đạt 3.300 tỷ đồng, hoàn thành 86% dự báo cả năm và vượt kỳ vọng của nhóm phân tích. Thu từ phí của ngân hàng đã có sự bứt phá mạnh trong quý 3 nhờ dịch vụ thanh toán và hoa hồng bancassurance. Bên cạnh đó, lợi nhuận từ kinh doanh ngoại hối cũng có kết quả tích cực.

Trước đó, Công ty chứng khoán MB (MBS) cũng nhận định, yếu tố nguồn thu ngoài lãi dồi dào đã giúp VIB duy trì ROE ở mức cao so với toàn ngành nhiều quý liên tục, có giai đoạn đạt 29-30%. Nguồn thu phí thẻ là ưu thế lớn của VIB nhờ tận dụng hiệu quả chuyển đổi số trên nền tảng tệp khách hàng bán lẻ lớn.

Cơ cấu nguồn thu đa dạng, và tỷ trọng đáng kể của nguồn thu dịch vụ cũng giúp VIB nằm trong nhóm dẫn đầu về ROA. Theo đó, ngân hàng có khả năng mở rộng nguồn thu mà không phải phụ thuộc nhiều vào việc tăng quy mô tín dụng.

9 tháng đầu năm 2023, lợi nhuận trước thuế của VIB đạt hơn 8.300 tỷ đồng, tăng 7% so với cùng kỳ và nằm trong Top 10 hệ thống. Nhà băng nằm trong sốt ít ngân hàng tiếp tục ghi nhận lợi nhuận tăng trưởng dương nhờ quản trị tốt chi phí hoạt động. Tỷ lệ CIR của nhà băng này đã được cải thiện đáng kể từ 34% cùng kỳ xuống còn 30%.

Chuyển đổi số hiệu quả những năm qua là động lực chính giúp tỷ lệ CIR của VIB liên tục nằm trong nhóm tốt nhất thị trường. Thông qua số hóa hoạt động một cách toàn diện, ngân hàng vận hành hiệu quả, rút gọn được nhiều thủ tục, quy trình, đồng thời gia tăng năng suất lao động của nhân viên.

Mỗi một dự án đầu tư công nghệ được VIB tính toán để cho ra kết quả tốt nhất. Chẳng hạn như các công nghệ về AI, sinh trắc học, hay cloud-native, thực tế tăng cường (AR),…đã hỗ trợ rất nhiều cho VIB trong việc thu hút khách hàng sử dụng sản phẩm, dịch vụ. Do đó, có thể thấy, tốc độ tăng trưởng doanh thu của VIB luôn nhanh hơn so với chi phí những năm qua.

Khác với giai đoạn trước đua nhau mở rộng quy mô để chiếm lợi thế, hoạt động ngân hàng hiện nay được chú trọng hơn về tính hiệu quả, tức mở rộng quy mô và đầu tư kinh doanh nhưng phải thật sự đem lại kết quả cao, bền vững. Vì vậy, bên cạnh các con số lợi nhuận, quy mô dư nợ, chất lượng tài sản, nhà đầu tư cũng đánh giá ROE, ROA, CIR, NIM,…sẽ cho thấy bức tranh toàn diện hơn về vị thế của ngân hàng hiện nay, cũng như tiềm năng phát triển trong tương lai.

Nhịp sống thị trường