Ngân hàng Nhà nước xoay xở “giữa muôn trùng vây”

Ngân hàng Nhà nước liên tiếp có các biện pháp can thiệp nhanh, mạnh và có phần không cùng chiều, khi “giữa muôn trùng vây”…

- 23-06-2022Một cổ phiếu ngân hàng tăng 13% sau 2 phiên, nhiều mã ghi nhận giao dịch thỏa thuận hàng trăm tỷ đồng

- 23-06-2022MBS: Thu nhập dịch vụ HDBank dự kiến tăng mạnh trong năm 2022, phí "upfront" sẽ thúc đẩy giá trị nội tại ngân hàng

- 23-06-2022Hoãn phiên tòa phúc thẩm xét xử nữ “đại gia” Dương Thị Bạch Diệp

Như đề cập ở các bài viết vừa qua, từ cuối tháng 5 đến tháng 6 này, thị trường liên ngân hàng Việt Nam đã xuất hiện hiện tượng ít có trong nhiều năm qua: điểm hoán đổi lãi suất VND với USD bị âm nặng ở các kỳ hạn.

Cụ thể, lãi suất VND điển hình ở kỳ hạn qua đêm liên tiếp rơi nhanh và sâu, từ quanh 2%/năm trước đó về chỉ còn quanh 0,4%/năm. Trong khi đó lãi suất USD qua đêm trên cùng thị trường liên ngân hàng tăng mạnh và ổn định quanh 0,9%/năm. Điểm hoán đổi lãi suất ở đây âm quá lớn, cũng như ở các kỳ hạn ngắn tính theo tuần.

Hố sâu của điểm hoán đổi đó càng sâu hơn khi trung tuần tháng này Cục Dự trữ Liên bang Mỹ (Fed) có thêm đợt tăng lãi suất thứ ba, mạnh hơn. "Bình thông đáy", lãi suất USD trên thị trường liên ngân hàng Việt Nam lập tức tăng vọt, qua đêm lên tới hơn 1,6%/năm, trong khi lãi suất VND qua đêm vẫn chỉ quanh 0,4%/năm.

Điểm hoán đổi, hay chênh lệch lãi suất giữa hai đồng tiền ảnh hưởng đến tỷ giá. Bên cạnh các yếu tố khác, chênh lệch trên tác động đến tỷ giá USD/VND, với đà tăng (theo hướng VND mất giá) mạnh vừa qua (biến động khoảng 2% chỉ trong khoảng một tháng).

Như cập nhật từ một số công ty chứng khoán trong báo cáo phân tích công bố vừa qua, bình ổn trực tiếp tỷ giá, Ngân hàng Nhà nước đã bán ra khoảng 7 tỷ USD qua phương thức kỳ hạn 3 tháng không hủy ngang, cũng như nâng mạnh giá bán USD trong tuần thứ hai của tháng 5 vừa qua.

Lãnh đạo chuyên trách của Ngân hàng Nhà nước cũng vừa có thông điệp sẽ tiếp tục tăng tần suất bán ra ngoại tệ để bình ổn tỷ giá nếu thị trường cần. Còn số mà một số người quan sát đề cập hiện đã khoảng 11 tỷ USD (dĩ nhiên những dữ liệu này Ngân hàng Nhà nước không công bố).

Như vậy tỷ giá USD/VND là vấn đề đầu tiên đang vây quanh tạo áp lực đối với việc điều hành chính sách tiền tệ. Cái khó của Ngân hàng Nhà nước nằm ở "ngược chiều" chính sách: trong khi Fed tăng lãi suất thì Việt Nam vẫn đang phải nỗ lực bình ổn, thậm chí có mục tiêu hạ lãi suất cho vay, chương trình hỗ trợ lãi suất 2%...

Nhà điều hành phải can thiệp ngay tỷ giá, dù lệch các hướng tác động bên trong và bên ngoài nói trên. Bởi thứ nhất, tỷ giá USD/VND nếu tăng quá mạnh càng kích thích thêm nhập khẩu lạm phát, khi giá nguyên vật liệu và thiết bị… trên thế giới nói chung đã tăng cao thời gian qua; thứ hai, chi phí vay thương mại quốc tế của Việt Nam (gồm Chính phủ và doanh nghiệp) đứng trước rủi ro đội cao; thứ ba, môi trường đầu tư và thu hút đầu tư cần giữ ổn định khi trong quá khứ biến động tỷ giá quá mạnh từng được xem như một rủi ro đáng kể đối với nhà đầu tư nước ngoài…

Tỷ giá USD/VND cũng là "điểm quy chiếu" cho các áp lực kiểm soát lạm phát, chi phí vay nợ, môi trường đầu tư, và cả vấn đề trong các tiêu chí mà Bộ Tài chính Mỹ theo dõi định kỳ… Riêng ở đây đã đẩy Ngân hàng Nhà nước vào thế "giữa muôn trùng vây".

Tình thế đó còn áp lực hơn, thậm chí phức tạp hơn khi đặt riêng bối cảnh nhiệm vụ chính sách của Việt Nam: không những bình ổn được tỷ giá mà còn cả lãi suất, thậm chí đang bắt đầu hỗ trợ 2%/năm lãi suất cho vay. Vấn đề ở đây nổi bật hơn, khi Ngân hàng Nhà nước vừa có quyết định can thiệp nhanh và mạnh, đặc biệt là dường như "mâu thuẫn" với thực tiễn đang cần hỗ trợ.

TINH CHỈNH CHÍNH SÁCH

Tuần này, thị trường bất ngờ đón một dòng chảy ngược, khi Ngân hàng Nhà nước liên tiếp có ba phiên hút mạnh lượng lớn tiền về. Hoạt động này chưa từng có kể từ cuối năm 2019 đầu 2020 – giai đoạn nhà điều hành mua vào lượng rất lớn ngoại tệ và đồng nghĩa đưa ra lượng lớn VND cung ứng.

Thời điểm đó, đại dịch COVID-19 bất thường xuất hiện. Ngân hàng Nhà nước nhạy và nhanh cho yêu cầu tiên quyết: đảm bảo thanh khoản hệ thống khi có yếu tố bất thường cản trở các dòng chảy. Khi đó, hoạt động hút bớt tiền về lập tức phanh lại, thậm chí còn bơm ròng để hỗ trợ hệ thống điều hòa các dòng chảy đáp ứng thanh khoản.

Và cho đến nay, như trên, tuần này thị trường mới ghi nhận Ngân hàng Nhà nước khá đột ngột quay trở lại hút bớt tiền về qua phát hành tín phiếu với lượng lớn.

Tình huống Ngân hàng Nhà nước trở lại và cấp tập hút bớt tiền về hiện nay chắc chắn sẽ trở thanh một "Case study", hay nói dân dã là một dữ kiện mà nhiều năm về sau những người tìm hiểu, nghiên cứu về thực tiễn điều hành chính sách tiền tệ tại Việt Nam sẽ cần điểm lại. Bởi khá đặc biệt.

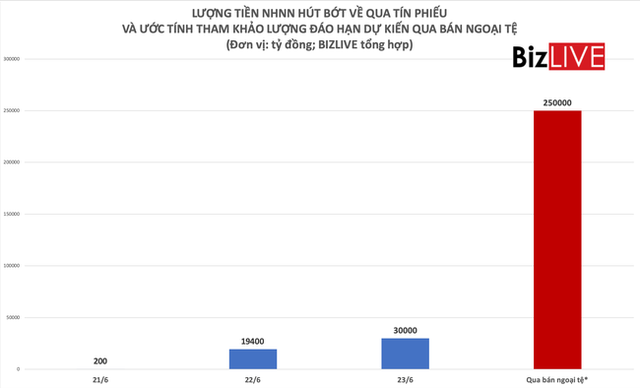

Cụ thể, sau phiên chào thầu tín phiếu quy mô 10.000 tỷ đồng, kỳ hạn 14 ngày vào phiên 21/6 và chỉ có 200 tỷ đồng khớp (hút về), lãi suất 0,3%/năm, thì liên tiếp các phiên sau đó quy mô chào lên tới 20.000 tỷ đồng và có tới 19.400 tỷ đồng khớp lãi suất cao hơn với 0,7%/năm. Cập nhật phiên hôm nay (23/6), thêm 30.000 tỷ đồng nữa được hút về vẫn lãi suất 0,7% (cụ thể là 29.999,7 tỷ đồng).

Cộng đơn thuần những phiên trên, đã có gần 50.000 tỷ đồng trong hệ thống ngân hàng được Ngân hàng Nhà nước hút bớt về. Nếu tính thêm lượng tiền hút về qua kênh bán ra ngoại tệ kỳ hạn, quy mô hiện nay và đáo hạn tới đây là rất lớn.

Nguồn tiền hút về qua đáo hạn các giao dịch bán ngoại tệ kỳ hạn chỉ mang tính tham khảo tương đối qua tổng hợp một số kênh nghiên cứu thị trường

Trước hết, liên quan đến tỷ giá USD/VND đề cập ở trên, Ngân hàng Nhà nước trở lại phát hành tín phiếu hút bớt tiền về là một sự tinh chỉnh chính sách, trong bối cảnh "giữa muôn trùng vây". Tinh chỉnh ở đây nhằm trực tiếp giảm thiểu hỗ sâu hoán đổi giữa lãi suất VND với USD trên thị trường liên ngân hàng. Lãi suất VND liên ngân hàng đến hôm nay cũng đã cho hướng tăng lên, dù chưa mạnh.Tính chất đặc biệt của lần can thiệp này được chú ý ở nhiều khía cạnh.

Quyết định tinh chỉnh này có thể xem là cực chẳng đã. Bởi lẽ, bối cảnh "kích cầu" và hỗ trợ phục hồi trong nước đang đòi hỏi cần ngành ngân hàng và chính sách tiền tệ tăng thêm hỗ trợ về chi phí (lãi suất); việc đề nguồn tiền dồi dào hơn sẽ giúp điều hòa lãi suất, đường này vẫn buộc phải hút bớt về lượng lớn dù có thể chỉ ngắn hạn. Trong khi đó, như báo chí phản ánh thời gian qua, lãi suất huy động vẫn tăng lên…

Ngược lại, hút bớt tiền về cũng là một trong những giải pháp thường được nhìn đến là trung hòa bớt áp lực đối với lạm phát, khi lạm phát đang trở nên nóng hơn trong thực tiễn lẫn tâm lý thị trường. Mặc dù ở khía cạnh này Ngân hàng Nhà nước có một cấu phần thụ động nhất định, liên quan đến "van bơm tiền" của Kho bạc Nhà nước trong các hoạt động giải ngân…

Những yếu tố, dòng chảy trên đan xen, thậm chí trái chiều và mâu thuẫn nhất định khi chiếu theo đa mục tiêu mà Ngân hàng Nhà nước đang phải căng mình thực hiện: vừa phải bình ổn/thậm chí giảm được lãi suất, vừa phải kiểm soát được lạm phát lại vừa lấp được hố sâu chênh lệch kích thích tỷ giá, và đặc biệt là trong bối cảnh bên ngoài lãi suất các ngân hàng trung liên tiếp tăng lên.

Đó là còn chưa kể, không chỉ hút về, cùng lúc, nhà điều hành vẫn tí tách bơm tiền ra qua thị trường mở (OMO) dù lượng hàng ngày không lớn (quanh 300 tỷ đồng/phiên) xen những phiên không có lượng khớp. Ở chiều này, lại một vấn đề "phát sinh" dù không lớn: hệ thống ngân hàng có tình huống các thành viên không gặp được nhau trong cung – cầu vốn ngắn hạn; có trường hợp vẫn phải vay nhà điều hành lãi suất tới 2,5%/năm, trong khi trên liên ngân hàng lãi suất cho vay chỉ quanh 0,5%/năm, hoặc nhiều ngân hàng vẫn đang chuyển vốn về cho Ngân hàng Nhà nước qua tín phiếu hút bớt về nói trên lãi suất chỉ 0,7%/năm.

Và một điều nữa khiến những biện pháp tinh chỉnh, can thiệp của Ngân hàng Nhà nước trở nên đặc biệt nữa là: nguồn vốn có biểu hiện ứ đọng trong hệ thống.

Như đề cập ở bài viết trước đây , khi những hiện tượng trên bắt đầu thể hiện, vốn có dấu hiệu ứ đọng bởi các kênh đầu tư nóng như chứng khoán, bất động sản, trái phiếu doanh nghiệp, thậm chí cả tiền ảo và cả "kinh tế ngầm" qua cá độ bóng đá với đa số giải đấu kết thúc… cùng lúc khựng lại hoặc hạn chế, tiền ngắn hạn dồn vào ngân hàng. Trong khi đó, đầu ra tín dụng đang bị giới hạn chặt chẽ, thậm chí ngột ngạt tại nhiều thành viên đã cạn ôxy tăng trưởng.

Đó cũng chính là một cơ sở, điều kiện để Ngân hàng Nhà nước cấp tập hút bớt lượng tiền lớn về, trong một bối cảnh và nhiều yếu tố đan xen rất đặc biệt như đề cập ở trên.

Bizlive

CÙNG CHUYÊN MỤC

Tạo vốn mồi thúc đẩy phát triển nhà ở xã hội

20:03 , 11/12/2024