Ngành thép thiếu động lực tăng trưởng trong ngắn hạn, tồn kho lớn gây áp lực lên biên lợi nhuận

VCBS đánh giá kết quả kinh doanh của HPG, HSG, NKG sẽ tiếp tục kém khả quan trong nửa cuối năm 2022 do sản lượng tiêu thụ sụt giảm, giá bán lao dốc và đặc biệt lượng hàng tồn kho lớn sẽ tạo áp lực tới biên lợi nhuận trong những quý tới.

VCBS đánh giá kết quả kinh doanh của HPG, HSG, NKG sẽ tiếp tục kém khả quan trong nửa cuối năm 2022 do sản lượng tiêu thụ sụt giảm, giá bán lao dốc và đặc biệt lượng hàng tồn kho lớn sẽ tạo áp lực tới biên lợi nhuận trong những quý tới.

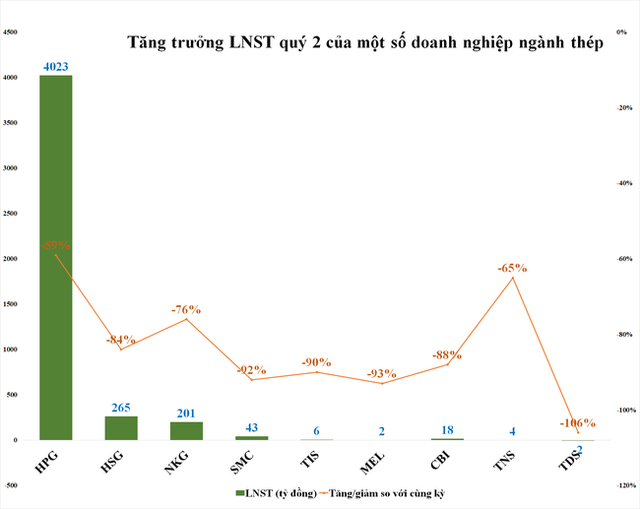

Trong báo cáo đánh giá về triển vọng của ngành thép những tháng cuối năm, Công ty Chứng khoán Vietcombank (VCBS) cho biết, nửa đầu năm 2022, hầu hết các doanh nghiệp ngành thép có mức tăng trưởng doanh thu tốt do mặt bằng giá thép cao, tuy nhiên lợi nhuận lại tăng trưởng âm lớn so với cùng kỳ khi giá nguyên liệu tăng phi mã.

VCBS dự báo giá thép Trung Quốc sẽ duy trì mặt bằng giá thấp trong nửa cuối năm 2022 do nhu cầu thép chưa hồi phục do thị trường nhà ở Trung Quốc chưa có dấu hiệu ấm lên khi số nhà xây mới liên tục sụt giảm; các doanh nghiệp sản xuất thép cần giải phóng lượng lớn hàng tồn kho hiện hữu; giá nguyên, nhiên vật liệu giảm mạnh trong nửa cuối 2022 hỗ trợ quá trình giảm giá bán.

Trong nước, giá thép thanh sau khi đạt đỉnh ở mức 19.000 VND vào quý 1/2022 đã liên tiếp lao đốc giảm 13 lần và chạm mốc 15.700 VND vào tháng 8/2022. Tình trạng này đến từ áp lực giảm giá theo giá thép thế giới; nhu cầu tiêu thụ thép trong nước có mức sụt giảm mạnh trong quý 2/2022 làm các doanh nghiệp sản xuất phải hạ giá bán để đẩy bán nhanh hàng tồn kho; chi phí sản xuất thép sụt giảm.

Bên cạnh đó, thuế tự vệ của Việt Nam với ngành thép và chính sách hủy bỏ hoàn thuế xuất khẩu thép của Trung Quốc đã làm độ tương quan giữa thép thanh xây dựng giữa Trung Quốc và Việt Nam giảm đi đáng kể do đã tạo nên một hàng rào chắn lưu thông thép giữa hai quốc gia.

VCBS cho rằng, trong chu kỳ giảm giá, HPG với lợi thế cạnh tranh lớn về chi phí sản xuất sẽ tận dụng cơ hội để gây áp lực lớn lên kết quả kinh doanh của các doanh nghiệp sản xuất bằng lò điện bằng cách hạ sâu giá bán.

VCBS nhận thấy giá thép thanh tại Việt Nam có mức độ tương quan lên tới 90% với giá thép phế, cao hơn rất nhiều với giá thép Trung Quốc hay các nguyên vật liệu đầu vào như quặng sắt hay than cốc.

Nhóm phân tích ước tính trong kịch bản cơ sở khi giá thép phế ở mức trung bình 380 USD như hiện nay, HPG có thể hạ giá bán xuống mức 540 USD/tấn ~ 12,5 triệu đồng/tấn. Trong trường hợp giá nguyên vật liệu đầu vào tiếp tục giảm, giá thép có thể tìm đến vùng giá thấp hơn nữa.

Sản lượng tiêu thụ nội địa giúp thúc đẩy tăng trưởng năm 2023

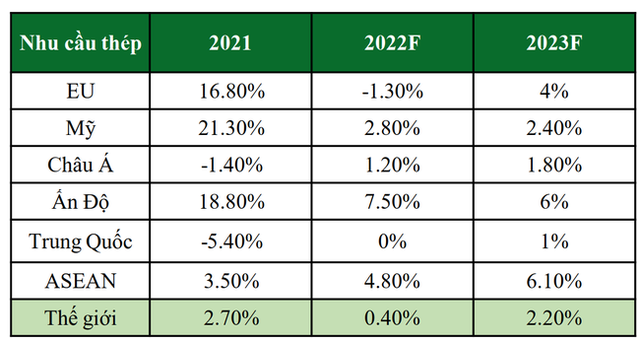

VCBS kỳ vọng giá thép có thể hồi phục tốt hơn trong năm 2023, động lực chủ yếu đến từ nhu cầu của thị trường Trung Quốc khi các chính sách kích thích lại thị trường bất động sản (BĐS) bắt đầu có hiệu quả. Bên cạnh đó việc Trung Quốc dỡ bỏ phong tỏa, đẩy mạnh đầu tư công (đặc biệt chi cho xây dựng cơ sở hạ tầng) cũng sẽ giúp nhu cầu tiêu thụ sắt thép ổn định trở lại.

Với chính sách cắt giảm khí thải và công suất thép của Trung Quốc, nguồn cung thép được dự báo sẽ giảm dần trong những năm tới. Vì vậy, giá thép sẽ rất nhạy cảm với nhu cầu, khi triển vọng nhu cầu thép tích cực trở lại, giá thép sẽ có mức hồi phục tốt và giúp cải thiện mức biên lợi nhuận của các nhà sản xuất thép.

VCBS cho rằng chu kỳ giá thép hiện nay có điểm tương đồng với giai đoạn 2013 – 2016 khi nhu cầu tiêu thụ thép tại Trung Quốc sụt giảm mạnh do thị trường bất động sản Trung Quốc chững lại, từ đó giá thép đi vào giai đoạn giảm giá dài. Đây là giai đoạn các nhà sản xuất thép phải hạn chế sản xuất. Tuy nhiên vào năm 2016 khi chính phủ Trung Quốc triển khai hàng loạt chính sách kích thích thị trường BĐS và thắt chặt nguồn cung thép thì giá thép đã cho mức tăng giá rất ấn tượng.

Trên cơ sở đó, VCBS kỳ vọng giá thép có thể hồi phục trong nửa cuối 2023 sau khi giảm về mặt bằng giá thấp hơn hiện tại, nguyên nhân đến từ việc các chính sách kích thích cần thời gian để thể hiện rõ tác động giúp vực dậy nhu cầu đang rất yếu của thị trường Trung Quốc.

Ở trong nước, VCBS dự báo nguồn cung BĐS hồi phục và chính sách đẩy mạnh đầu tư công sẽ là động lực lớn giúp thúc đẩy sản lượng tiêu thụ thép. Tuy nhiên công ty chứng khoán này cũng lưu ý rằng các dự án xây dựng sẽ được đẩy mạnh khi giá thép duy trì ở mặt bằng giá ổn định, vì vậy sự tăng trưởng sẽ được phản ánh sau vào thời điểm giá thép ổn định.

Cụ thể, theo VCBS, nguồn vốn kế hoạch giải ngân trong năm 2022 và 2023 còn lại rất nhiều sẽ là động lực mạnh mẽ để thúc đẩy xây dựng các dự án hạ tầng cũng như nhu cầu tiêu thụ thép xây dựng

Cùng với đó, nguồn cung BĐS trong thời gian tới được kỳ vọng sẽ tăng trưởng tốt trong 2023 sau quá trình siết chặt nguồn vốn vào thị trường BĐS năm 2022. VCBS kỳ vọng chính sách sẽ dần nới lỏng cho các chủ đầu tư vào năm 2023 giúp nguồn cung được hồi phục rõ rệt. Bên cạnh đó, Chính phủ cũng đang khẩn cấp rà soát các vấn đề về pháp lý và hoàn thiện khung pháp luật liên quan tới lĩnh vực BĐS để tháo gỡ những khó khăn giúp thị trường BĐS phát triển ổn định hơn.

Tồn kho lớn gây áp lực lên biên lợi nhuận của HPG, NKG, HSG

Với triển vọng kém tích cực của ngành thép trong những tháng cuối năm, VCBS nhận định hoạt động kinh doanh của các doanh nghiệp lớn trong ngành như Tập đoàn Hòa Phát (HPG), Thép Nam Kim (NKG), Tập đoàn Hoa Sen (HSG) sẽ tiếp tục kém khả quan.

Với Tập đoàn Hòa Phát (HPG), VCBS cho rằng giá thép gặp áp lực điều chỉnh nửa cuối năm về vùng giá thấp. Mặc dù sau nhiều lần điều chỉnh, giá thép thanh vẫn neo cao ở mức 16.000 VND/tấn so với mức 12.500 VND/tấn mà VCBS đang ước tính. Triển vọng về lợi nhuận của HPG sẽ kém tích cực hơn nếu giá thép tiếp tục giảm về mặt bằng giá này.

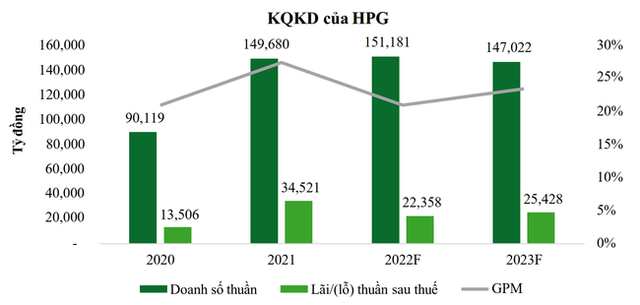

Theo VCBS, HPG thiếu động lực tăng trưởng trong ngắn hạn do dự án Dung Quất 2 của tập đoàn này đang trong giai đoạn đầu tư lớn để đi vào vận hành giúp tăng công suất thêm 5,6 triệu tấn (+64% công suất) sẽ là động lực tăng trưởng trong dài hạn. Tuy nhiên trong ngắn hạn 1 đến 2 năm tới, HPG đã chạy gần như hết công suất và ít dư địa tăng trưởng doanh thu.

Nhóm phân tích nhận định, biên lợi nhuận quý 4/2022 của HPG sẽ được cải thiện khi chi phí nguyên vật liệu đầu vào có mức giảm mạnh trong quý 3/2022. Biên lợi nhuận cải thiện trong 2023 khi giá bán ổn định và giá đầu vào giữ ở mức thấp. Bên cạnh đó, việc sản xuất thêm các sản phẩm sau thép HRC (container và tôn mạ) cùng việc nhà máy Dung Quất chạy vượt công suất giúp cải thiện biên lợi nhuận gộp.

Trong năm 2022, VCBS dự phóng doanh thu thuần của HPG sẽ đạt 150.261 tỷ đồng và lợi nhuận sau thuế (LNST) là 21.569 tỷ đồng. Con số này sẽ được cải thiện hơn vào năm 2023 với doanh thu thuần 146.261 tỷ đồng và LNST 25.287 tỷ đồng.

"Trong kịch bản nhu cầu nội địa tiếp tục duy trì tiêu cực vào nửa cuối 2022 và giá thép thế giới giảm giá mạnh, HPG sẽ phải tiếp tục hạ giá bán dẫn tới triển vọng lợi nhuận kém lạc quan", VCBS nhận định.

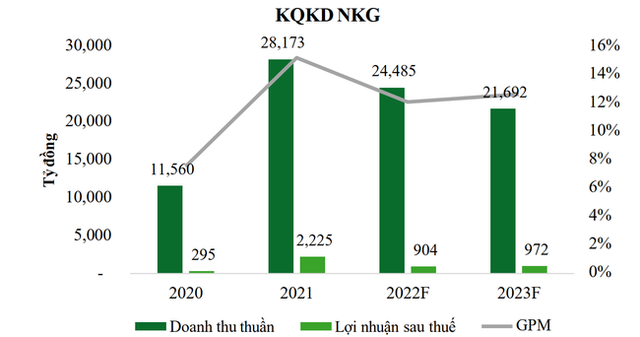

Với Thép Nam Kim (NKG), VCBS dự báo, thị trường xuất khẩu suy giảm trong nửa cuối 2022. Sau giai đoạn khởi sắc của năm 2021 do EU và Mỹ tăng mạnh nhập khẩu ở hầu hết các quốc gia vì thiếu thép. VCBS cho rằng xuất khẩu sẽ kém tích cực trong năm 2022 khi nhu cầu tại hai thị trường EU và Mỹ hụt hơi. Trong quý 2, các thị trường xuất khẩu chủ lực như Mỹ và EU đã cho thấy mức tăng trưởng âm lớn.

Bên cạnh đó, mức chênh lệch giữa giá bán và giá mua đang bị thu hẹp mạnh sẽ làm lợi nhuận của NKG kém tích cực.

Theo VCBS, biên lợi nhuận của NKG chịu áp lực giảm lớn do phải trích lập hàng tồn kho. Hiện nay tỷ lệ hàng tồn kho/tổng tài sản của NKG ở mức cao nhất lịch sử, trong đó NKG đã nhập lượng lớn tồn kho giá cao trong quý 1 và quý 2 năm 2022. VCBS nhận định NKG sẽ phải hạch toán dự phòng giảm giá hàng tồn kho lớn và làm lợi nhuận sụt giảm mạnh.

Ngoài ra, NKG ký bán hàng trước cho từ 4-5 tháng cùng với giá bán hàng HDG tại thị trường châu Âu của NKG đã giảm xuống mức 1.000 USD/tấn từ mức 1.500 USD/tấn. VCBS dự báo lợi nhuận nửa cuối năm của NKG tiếp tục kém tích cực.

Sang năm 2023, dự báo mức biên lợi nhuận sẽ tốt hơn khi công ty đã giảm bớt lượng hàng tồn kho giá cao. Tuy nhiên sản lượng xuất khẩu sẽ có sự sụt giảm làm doanh thu tăng trưởng âm.

VCBS dự phóng doanh thu thuần năm 2022 của NKG sẽ đạt 24.485 tỷ đồng và LNST 904 tỷ đồng. Năm 2023 doanh thu thuần và LNST của NKG sẽ lần lượt sụt giảm về 21.534 tỷ đồng và 854 tỷ đồng.

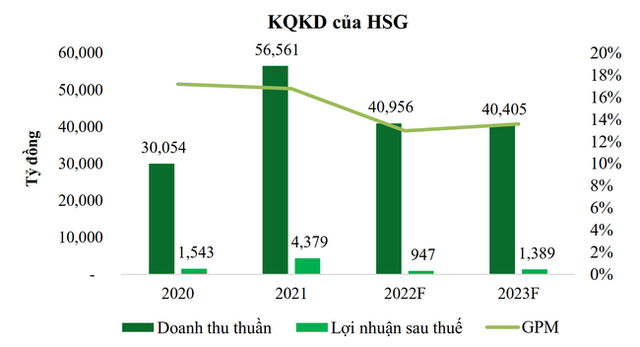

Với Tập đoàn Hoa Sen (HSG), sau năm 2021 khởi sắc, sản lượng xuất khẩu cũng như tiêu thụ nội địa của HSG cho thấy mức sụt giảm nặng nề. Trong nửa cuối 2022, VCBS dự báo mức sản lượng sẽ tiếp tục cho thấy con số tiêu cực do sản lượng sụt giảm ở cả thị trường nội địa và xuất khẩu. Tuy nhiên triển vọng 2023 sẽ tốt hơn khi nhu cầu xây dựng hồi phục tại Việt Nam và HSG sẽ vươn lên với lợi thế cạnh tranh nội địa rất lớn của mình.

Theo VCBS, biên lợi nhuận của HSG đang chịu áp lực giảm. Tỷ lệ hàng tồn kho/tài sản ngắn hạn của công ty trong quý 2 lên tới 79%, mức cao nhất trong lịch sử và cao hơn mức 65% của HSG. Điều này cho thấy rủi ro lớn về biên lợi nhuận cho HSG khi giá thép đang giảm mạnh, doanh nghiệp sẽ phải trích lập giảm giá tồn kho lớn với lượng hàng nhập giá rất cao của quý 2.

Tương tự NKG, HSG cũng ký bán hàng trước cho từ 4-5 tháng trong khi giá HDG đã cho thấy mức giảm giá lớn. VCBS kỳ vọng kết quả kinh doanh của HSG trong nửa cuối 2022 sẽ kém tích cực khi HSG còn lượng lớn hàng tồn kho giá cao đã nhập trong quý 2.

Trong 2023, VCBS kỳ vọng kết quả kinh doanh của HSG sẽ khả quan hơn khi sản lượng tiêu thụ nội địa chiếm phần lớn tỷ trọng sẽ có sự hồi phục và biên lợi nhuận tốt hơn khi đã giải phóng hết hàng tồn kho giá cao trong năm 2022.

VCBS dự phóng doanh thu thuần năm 2022 của HSG sẽ đạt 40.906 tỷ đồng và LNST 876 tỷ đồng. Năm 2023 dự kiến doanh thu thuần của HSG sẽ đi ngang ở mức 40.405 tỷ đồng nhưng LNST sẽ tăng mạnh lên 1.389 tỷ đồng.

Nhịp sống kinh doanh

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC