Ngoài tình trạng đường cong lợi suất đảo ngược, đâu là những dấu hiệu đáng ngại khác cảnh báo về suy thoái kinh tế?

Các nhà theo dõi thị trường còn chú ý đến những dấu hiệu khác như: chênh lệch giữa lợi suất trái phiếu ngắn hạn, trái phiếu doanh nghiệp và Kho bạc...

- 05-04-2019Trung Quốc: Bí quyết vượt Nhật Bản và chặng đường bước ra dưới ánh mặt trời từ đống tro tàn suy thoái kinh tế

- 09-03-2019Giới chuyên gia lo kinh tế Nhật suy thoái khi thuế tiêu dùng chuẩn bị tăng mạnh

- 19-02-2019Chủ nhân Nobel kinh tế Paul Krugman: Thế giới sẽ chứng kiến một cuộc suy thoái kinh tế vào năm nay

Hồi tháng 3, đường cong lợi suất trái phiếu kỳ hạn 3 tháng và 10 năm đã đảo ngược lần đầu tiên kể từ năm 2007, tình trạng này rất hiếm khi xảy ra. Các nhà phân tích thị trường cũng đưa ra nhận định chung đây là các dấu hiệu của sự suy thoái, đó là lý do tại sao cả thị trường trở nên hỗn loạn trong một khoảng thời gian.

Tuy nhiên, một số ý kiến khác, trong đó có những quan chức của Fed, tin rằng đường cong lợi suất có thể không phải là dấu hiệu đáng tin cậy trong trường hợp này. Dẫu vậy, một số chỉ báo khác mà các nhà quan sát thị trường đang theo dõi, và tình trạng đường cong lợi suất có diễn biến không ổn định còn khiến những dấu hiệu này quan trọng hơn nhiều.

Chênh lệch lợi suất giữa lợi suất trái phiếu ngắn hạn

Theo dõi điều gì: Sự chênh lệch giữa lợi suất trái phiếu Kho bạc 3 tháng sẽ đáo hạn trong 6 quý tới và trái phiếu 3 tháng ở thời điểm hiện tại. Về cơ bản, chỉ báo này theo dõi về những dự đoán về trái phiếu lợi suất ngắn hạn. Sự chênh lệch giữa hai loại lãi suất được tính bằng cách so sánh lợi suất trái phiếu Kho bạc 3 tháng sẽ đáo hạn trong 18 tháng tới và 21 tháng tới.

Thể hiện điều gì: Một bài viết với quan điểm tiêu cực cho thấy các trader hiện đang dự đoán rằng Fed sẽ hạ chi phí đi vay trong năm tới hoặc thời gian tới. Trước đây Fed chỉ giảm lãi suất khi tình trạng suy thoái kinh tế sắp xảy ra và khi động thái này liên tiếp trở thành "điềm báo" cho những bất ổn phía trước, thì nó có nghĩa là các nhà đã tư đã nhìn thấy trước sự suy thoái kinh tế. Một bản nghiên cứu của Fed được phát hành hồi năm ngoái cho biết rằng, biện pháp này thường hiệu quả hơn so với việc theo dõi đường cong lợi suất truyền thống khi dự đoán về suy thoái, ví dụ như chênh lệch giữa lợi suất 2 năm và 10 năm.

Đang có diễn biến như thế nào: Cuối tháng 3, chênh lệch giữa trái phiếu ngắn hạn đã giảm xuống mức âm 24 điểm cơ bản, cho thấy các trader đã dự đoán đúng về một đợt cắt giảm của Fed. Tín hiệu này hiện đang nhấp nháy màu vàng.

Chênh lệch giữa trái phiếu lợi suất 3 tháng đáo hạn trong 18 tháng tới với hiện tại rớt xuống mức -24 điểm cơ bản.

Những tín hiệu khác tương đương: Hợp đồng tương lai của thị trường USD tại châu Âu, gắn liền với lãi suất cho vay 3 tháng của ngân hàng Anh, cũng là một thước đo phổ biến mà các nhà đầu tư theo dõi để "đặt cược" vào chính sách của Fed. Các chỉ báo khác bao gồm hợp đồng tương lai của lãi suất liên bang của Fed, cho phép các trader dự đoán về lãi suất chính thức qua đêm của Fed ở thời điểm hết hạn hợp đồng. Cả hai loại hợp đồng này đều cho thấy rằng các nhà đầu tư đang dự đoán rằng Fed sẽ giảm lãi suất.

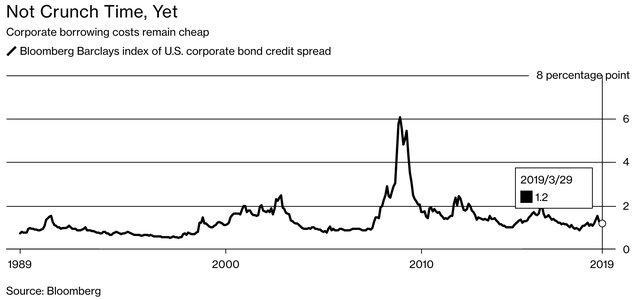

Chênh lệch giữa trái phiếu doanh nghiệp và trái phiếu Kho bạc

Theo dõi điều gì: Lợi suất chênh lệch mà các nhà đầu tư muốn nắm giữ trái phiếu doanh nghiệp, thay vì trái phiếu Kho bạc Mỹ.

Thể hiện điều gì: Lãi suất cao hơn cho thấy các công ty vừa phản ánh dự đoán của các nhà đầu tư với tương lai khó khăn, vừa giúp hoạt động kinh tế đang chậm lại bằng cách kiểm soát chặt chẽ hơn việc hỗ trợ tài chính cho các công ty.

Đang có diễn biến như thế nào: Mức chênh lệch tín dụng được Bloomberg đo lường đã giảm xuống mức 1,19 điểm phần trăm hồi tháng 3, trước đó là tăng lên mức đỉnh trong vòng 2 năm rưỡi là 1,57 hồi tháng 12 năm ngoái. Đây là dấu hiệu cho thấy chi phí đi vay vẫn còn tương đối thấp - bởi mức chênh lệch cao nhất lịch sử là 6,18 hồi năm 2008. Tín hiệu này đang "nhấp nháy" màu xanh lá.

Chỉ số Bloomberg Barclays về chênh lệch giữa trái phiếu doanh nghiệp và trái phiếu Kho bạc Mỹ.

Những tín hiệu khác tương đương: Khảo sát của chuyên viên thẩm định tín dụng cấp cao. Một cuộc khảo sát được thực hiện theo quý bởi chuyên viên khảo sát tín dụng của Fed đo lường về tổng tỷ lệ phần trăm của các quan chức ngân hàng - những người đã phát biểu rằng họ đang thắt chặt điều kiện cho vay. Tháng 2, kết quả cho thấy những ngân hàng với chính sách thắt chặt đã đạt số lượng cao hơn so với những ngân hàng đã xoá bỏ nó vào hồi tháng 1, nhưng các khoản vay không bị rơi vào tình trạng thiếu nguồn cung. Tín hiệu này cũng phát ra màu xanh lá.

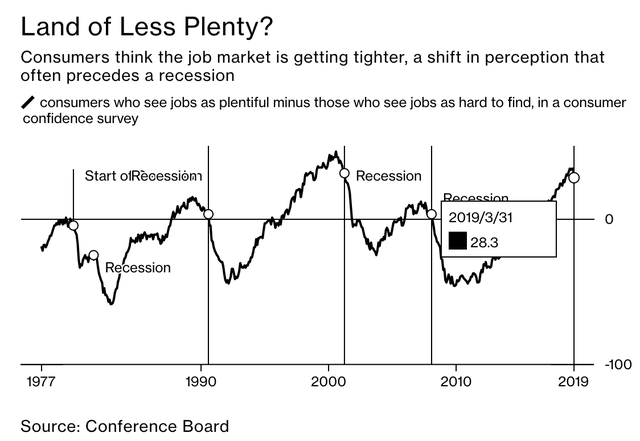

Chỉ số Chênh lệch về Lao động trong cuộc Khảo sát Niềm tin Người tiêu dùng

Theo dõi điều gì: Sự chênh lệch giữa những quan điểm nhận thấy số lượng công việc đang rất lớn và những ý kiến cho rằng quá khó để tìm việc, trong cuộc khảo sát niềm tin người tiêu dùng được thực hiện bởi Conference Board

Tính toán bằng cách nào: Nhiều ý kiến giải thích rằng chỉ báo này có thể báo hiệu về mức đỉnh của thị trường lao động, nghĩa là tỷ lệ thất nghiệp có thể sẽ tăng lên. Ví dụ, kết quả đo được đã ghi nhận tỷ lệ cao nhất từ trước tới nay vào tháng 7/2000, 8 tháng trước khi cuộc suy thoái kinh tế diễn ra. Năm 2007, tình trạng suy thoái cũng diễn ra trước 9 tháng sau khi chỉ số này đạt đỉnh.

Chênh lệch tỷ lệ ý kiến cho rằng điều kiện việc làm đang thuận lợi và quan điểm nhận thấy tìm kiếm việc làm là không dễ dàng.

Đang thể hiện điều gì: Chỉ số chênh lệch đã giảm mạnh hồi tháng 3, cho thấy dấu hiệu của thị trường lao động đang dần ảm đạm, đây là sự tiến triển đáng lo ngại.

Những tín hiệu khác tương đương: Báo cáo về tỷ lệ thất nghiệp hàng tuần - theo dõi số lượng người nộp đơn xin trợ cấp thất nghiệp, đưa ra những thông tin nhanh nhất về tình trạng của thị trường lao động. Theo kết quả của biện pháp này, thì thị trường việc làm vẫn khá "khoẻ mạnh", tỷ lệ người nộp đơn xin trợ cấp thất nghiệp đã giảm xuống mức thấp nhất kể từ năm 1969 vào hồi cuối tháng 3.