Người khổng lồ nào cũng có điểm yếu, và đây là "gót chân Asin" của Novaland

Mở rộng ra phân khúc sản phẩm khác là chiến lược bài bản, có thể giúp Novaland nhanh chóng bứt phá trên thị trường bất động sản, nhưng song hành với đó là áp lực dòng tiền và tồn kho sản phẩm ngày một lớn.

Chiến lược tài ba

Cuối tháng 12/2016, sự kiện Novaland lên sàn chứng khoán mang lại hiệu ứng lớn cho giới đầu tư. Sau khi niêm yết, Novaland nhanh chóng trở thành một trong những DN bất động sản có vốn hóa lớn nhất thị trường với khoảng 1,6 tỉ USD. Bản thân ông Bùi Thành Nhơn – chủ tịch Novaland cũng vươn lên đứng ở vị trí thứ 4 trong số những người giàu có nhất sàn chứng khoán Việt.

Novaland đã có những bước tiến rất dài chỉ trong vài năm qua. Dù có tới 24 năm hình thành và phát triển, nhưng thực chất Novaland mới mạnh dạn tiến vào lĩnh vực bất động sản sau khi tái cấu trúc vào năm 2007, khi tách công ty TNHH TM Thành Nhơn thành 2 công ty con là Novaland (bất động sản) và Anovacorp (thức ăn chăn nuôi). Lúc mới bước chân vào ngành bất động sản, vốn của Novaland chỉ vỏn vẹn 95 tỉ đồng. Chưa cần tới 10 năm, vốn điều lệ của công ty đã đạt gần 6.000 tỉ đồng. Và nếu đi vào chi tiết, thậm chí có thể thấy thời điểm bùng nổ của Novaland còn ngắn ngủi hơn nữa: vỏn vẹn 3 năm từ 2013 đến nay.

Sự tăng trưởng vượt bậc đó, dựa vào chiến lược M&A khôn ngoan. Thay vì tìm đến "đất vàng" như nhiều đại gia bất động sản, Novaland lựa chọn… "đất chết" – những dự án bất động sản của các DN bất động sản khác làm ăn thua lỗ phải đắp chiếu trong thời kỳ khủng hoảng.

Từ năm 2013, Novaland đã nhanh chóng đi trước nhằm đón đầu đà phục hồi bằng việc mạnh tay mua lại các dự án chết dạng này. Các dự án này đều nằm ở các quận trung tâm Tp.HCM như việc mua lại khu căn hộ Lexington Residence, The Sun Avenue, Lucky Dragon,… ở phía Bắc, Sunrise, Galaxy 9, River Gate 151,…ở phía Nam, Lucky Palace và các dự án khác ở phía Tây.

Đặc điểm chung của những dự án này đó là vị trí đẹp, không quá lớn và giá rẻ. Yếu tố này giúp Novaland bán hàng dễ dàng hơn sau khi hoàn thiện. Mặt khác, ông Bùi Thành Nhơn và cộng sự cũng cho thấy sự mát tay khi chọn lọc ra được những dự án dễ hoàn tất các thủ tục pháp lý và đã được xây dựng một phần.

Kết quả, chỉ trong vòng 3 năm, Novaland chi ra tới 11.000 tỷ đồng cho việc thâu tóm và sáp nhập, trở thành DN thâu tóm bất động sản nhiều nhất nước khi nắm trong tay tới 40 dự án BĐS lớn nhỏ, với nhiều dự án nghìn tỉ như Water Bay và Lakeview City (5.000 tỉ) hay Saigon Melinh Tower (1.600 tỉ đồng)

Ngoài những dự án đã hoàn thành phía Bắc và phía Nam, phần lớn quỹ đất đang trong quá trình xây dựng của Novaland tập trung tại khu vực phía Tây Tp. Hồ Chí Minh. Ngoài ra Novaland còn sở hữu đất tại dự án Ecotourism tại Thành phố Cần Thơ và Đà Nẵng.

Tất nhiên, để liên tục thực hiện các vụ M&A chất lượng, Novaland luôn phải đảm bảo yếu tố quan trọng. Đó là dòng tiền. Để có dòng tiền ổn định, doanh nghiệp này thực hiện rất tốt việc pre-sale hay nói nôm na là "dự án mới chưa cần xây xong đã có người tới mua" thông qua một đội ngũ bán hàng đặc biệt.

Thay vì thuê các sàn bất động hay qua đại lý cấp 1, 2 để bán hàng, doanh nghiệp này tự tạo đội ngũ sale và tư vấn cho riêng mình. Lựa chọn này đẩy chi phí "nuôi quân" lên cao, nhưng bù lại chất lượng tư vấn dự án, chăm sóc khách hàng sẽ tốt hơn hẳn. Có lẽ các DN bất động sản cũng nên học theo cách làm của Novaland bởi thống kê cho thấy năm 2016, có 8.000 căn hộ Novaland được tiêu thụ, xếp thứ 2 thị trường bất động sản. Thêm vào đó, cách làm này gây dựng uy tín đáng kể cho chủ đầu tư, giúp các dự án kế tiếp, dù vẫn đang trong giai đoạn xây dựng tiếp tục tiêu thụ tốt.

Mặc dù vậy, người khổng lồ nào cũng có điểm yếu. Sau khi hoàn thành giai đoạn 1 (2007 – 2015) – chủ yếu tập trung phát triển nhà ở thì khi bước sang giai đoạn 2 (2016 – 2015), bổ sung thêm khu vực thương mại và nghỉ dưỡng, công ty này cũng phải đối mặt với bài toán phức tạp hơn.

Những mũi tên xuyên vào "gót chân" Novaland

Vấn đề đầu tiên cần nhắc đến đó là yếu tố thị trường. Sau năm 2015 và 2016 hồi sinh, thị trường bất động sản trong năm tới được dự báo không thuận lợi khi nguồn cung tại TP.HCM bắt đầu dôi dư. Trong năm 2015, khoảng 41.800 sản phẩm được tung ra thị trường, gấp 2,2 lần so với năm 2014.

Theo báo cáo của Savills, sau khi đặt đỉnh giao dịch năm 2015, nguồn cầu phân khúc cao cấp bắt đầu có dấu hiệu chững lại từ quý 2 năm 2016 và phân khúc Novaland theo đuổi cũng không nằm ngoài xu hướng này. Theo tính toán từ quý 3 năm 2016 đến năm 2018 sẽ có tiếp 35.000 đơn vị sản phẩm tiếp tục tung ra thị trường.

Bà Nguyễn Thị Vân Khanh, Giám đốc Bộ phận thị trường vốn tại Việt Nam, JLL cho biết năm 2017 dự kiến sẽ có thêm khoảng 7.000 – 8.000 căn tham gia thị trường, chiếm 20-25% nguồn cung mới tham gia thị trường TP.HCM. Điều này cũng cho thấy Novaland đứng trước áp lực cạnh tranh từ những tên tuổi khác như Him Lam, Hưng Thịnh, Phúc Khang...

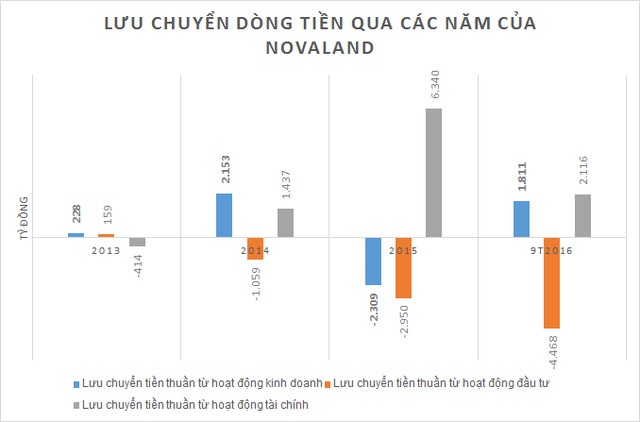

Yếu tố thị trường mở ra một vấn đề quan trọng hơn ở chính nội tại Novaland. Đó là dòng tiền. Như đã nói ở trên, doanh thu của bán bất động sản phụ thuộc vào khả năng pre-sale, hay sự thành công của các dự án hoàn thành trước đó. Nếu các dự án đang triển khai của Novaland bị chậm tiến độ, bất chấp các nguyên nhân khách quan về giải phóng mặt bằng, rủi ro pháp lý, điều này có thể ảnh hưởng đáng kể đến tiến độ các dự án tiếp theo. Đặc biệt hiện tại Novaland có tỷ trọng dự án đang trong quá trình thực hiện và áp lực trở nợ tương đối lớn.

Về kết quả kinh doanh, 9 tháng năm 2016, doanh thu Novaland ước đạt 7.176 tỷ, tăng 229% so với cùng kỳ năm 2015. Tuy nhiên lợi nhuận biên của Novaland không cao do chi phí tài chính cao.

Tỷ suất nợ trên vốn chủ sở hữu của tập đoàn này trong 2 năm 2012 và 2013 tương đương 2,92 và 2,72. Trong bối cảnh thị trường đi xuống, chi phí vay nợ cao, sức khoẻ tài chính của Novaland không mấy khá khẩm. Đến năm 2014 với việc tăng vốn từ 1.200 tỷ đồng lên 2.300 tỷ đồng khiến tỷ lệ này giảm xuống còn 1,09 và tính đến hết quý 1 năm 2016 là 1,31 so với trung bình ngành bất động sản chỉ là 0,53. Phần lớn nợ của Novaland từ vay ngân hàng và phát hành trái phiếu doanh nghiệp với lãi suất trung bình từ 10-11%/năm. Để giảm đòn bẩy tài chính, động thái của Novaland là gia tăng vốn chủ sở hữu bằng việc niêm yết sàn chứng khoán. Đây có thể xem là cách làm rất hiệu quả.

Rủi ro còn đến từ chiến lược giai đoạn 2 của tập đoàn này. Sau khi tạo dựng tên tuổi trong lĩnh vực nhà ở, Novaland bắt đầu tiến sang lĩnh vực bất động sản nghỉ dưỡng, mà cụ thể là siêu dự án "vành trăng khuyết" - KĐT Quốc tế Đa Phước lớn nhất Đà Nẵng.

Thật ra, việc mua lại dự án "10 năm trên giấy" này khá giống với khẩu vị đầu tư của Novaland. Chỉ có một điểm khác biệt quan trọng, đó là dự án lần này có quy mô rất lớn. Thay vì tìm kiếm dự án nhỏ, đẹp, chất lượng, đã xây một phần, dễ bán như giai đoạn 1, trong giai đoạn 2 nay, Novaland cho thấy những bước đi khác với chiến lược cũ và "liều lĩnh" hơn. Từ thành phố Hồ Chí Minh, về dài hạn Novaland đang xúc tiến việc mở ra các thị trường khác với quy mô diện tích rộng hơn và lấn sang các dự án đầy đủ tiện ích giống phong cách Vingroup.

Mở rộng ra phân khúc sản phẩm khác là chiến lược bài bản, có thể giúp Novaland nhanh chóng bứt phá trên thị trường bất động sản, nhưng song hành với đó là áp lực dòng tiền và tồn kho sản phẩm ngày một lớn.

Bất chấp những bài toán trước mắt, lãnh đạo Novaland vẫn tỏ ra rất tự tin. "Novaland xuất phát từ nhà sản xuất nên luôn lên kế hoạch rất chặt chẽ và thực tế. Từ nay đến năm 2020, hoạt động kinh doanh của Novaland vẫn sẽ rất ổn định…

…là DN đã đi qua cuộc khủng hoảng bất động sản giai đoạn 2009, chúng tôi rất thấu hiểu và luôn tìm cách tập trung thoát khỏi cơn khủng hoảng kế tiếp. Rủi ro thị trường thì các DN đều hiểu, điều quan trọng ở đây là để thích ứng với sự thay đổi của thị trường là công việc quản trị rủi ro và việc triển khai có quyết liệt và tương xứng hay không", đại diện Novaland chia sẻ.

Trí thức trẻ