Nhà đầu tư ngoại ‘hốt bạc’ khi mua doanh nghiệp dược phẩm

Rót tiền vào doanh nghiệp dược phẩm Việt, chưa tính đến yếu tố tăng giá cổ phiếu, đa phần nhà đầu tư ngoại đã đều đặn nhận được khoản cổ tức 20 – 40% mỗi năm.

Sức hút khó cưỡng của ngành dược

Thị trường dược phẩm Việt Nam đang trên đà phát triển mạnh mẽ trong những năm gần đây. Theo số liệu của Tổ chức IQVIA, giá trị thị trường dược phẩm Việt Nam 2022 đạt 187.659 tỷ đồng (~ 8 tỷ USD), tăng 29% so với năm trước và gấp đôi 2018.

Chính vì vậy, ngành dược phẩm Việt Nam có sức hút lớn trong mắt nhà đầu tư ngoại. Rất nhiều doanh nghiệp sản xuất dược phẩm đã được nhà đầu tư nước ngoài không tiếc tiền mua cổ phiếu thành cổ đông chiến lược. Từ cổ đông chiến lược, khối ngoại từng bước gom cổ phiếu lên mức chi phối hàng loạt doanh nghiệp dược phẩm lớn trên sàn như Dược Hậu Giang, Domesco, Imexpharm. Hay thậm chí Pymepharco đã hủy niêm yết cổ phiếu sau khi Tập đoàn dược phẩm STADA Arzneimittel AG (Đức) tăng sở hữu lên gần 100%.

STADA rót vốn vào Pymepharco từ 2008 và sau đó trở thành cổ đông chiến lược nắm giữ 62% vốn. Đến cuối năm 2020, STADA lộ ý định tăng sở hữu doanh nghiệp dược phẩm lên 100% vốn và hoàn tất vào cuối năm 2021.

Sau khi hủy niêm yết, Pymepharco không còn công bố thông tin nữa. Trong giai đoạn 2017 đến 2020, doanh thu đơn vị này tăng từ 1.655 tỷ đồng lên 2.036 tỷ đồng, lãi ròng từ 286 tỷ đồng lên 317 tỷ đồng. Công ty chia cổ tức tiền mặt đều đặn 20% mỗi năm giai đoạn 2019 – 2021.

Domesco (HoSE: DMC) có cổ đông chiến lược nước ngoài từ 2011 là CFR International Spa – Chi Lê. Tổ chức này gom mạnh cổ phiếu DMC trong 2011 – 2013. Sau đó đến 2016, Domesco nới room ngoại lên 100% thì tiếp tục gom thêm để tăng sở hữu lên tỷ lệ đủ chi phối 51,7% và tiến hành chuyển giao về Abbott Laboratories.

Kết quả kinh doanh của Domesco ổn định và ghi nhận tốc độ tăng trưởng kép hàng năm (CAGR) 3% với doanh thu và 8,7% với lợi nhuận giai đoạn 2011 – 2022. Kết quả kinh doanh ổn định này cho phép doanh nghiệp dược duy trì tỷ lệ cổ tức tiền mặt 25% mỗi năm từ 2017 đến nay, trước đó chi trả tỷ lệ 18-20%. Đồng thời, Abbott được nhận thêm 2 đợt chia cổ phiếu thưởng với tỷ lệ lần lượt 30% và 50%.

Xét về thị giá, trong vòng 11 năm qua, mã chứng khoán DMC đã tăng giá gấp gần 6 lần từ vùng mệnh giá lên vùng 70.000 đồng/cp (theo giá điều chỉnh).

Vào giữa năm 2019, Công ty cổ phần Chế tạo thuốc Taisho (Nhật Bản) hoàn tất thâu tóm Dược Hậu Giang (HoSE: DHG) – thuộc TOP 5 doanh nghiệp dược phẩm lớn nhất Việt Nam, tỷ lệ sở hữu 51%.

5 năm về tay Taisho, Dược Hậu Giang đạt tốc độ tăng trưởng doanh thu kép 4,7% và lợi nhuận ròng 11%. Nhờ đó, tỷ lệ cổ tức công ty trả cũng rất hấp dẫn, lên tới 35 – 40% tiền mặt mỗi năm. Tuy nhiên, giá cổ phiếu DHG biến động không nhiều quanh vùng 90.000 – 100.000 đồng mỗi cổ phiếu và gần đây mới có sự bứt phát lên vùng 120.000 đồng.

SK Investment Vina III – đơn vị trực thuộc tập đoàn đa ngành Hàn Quốc SK Group có mặt tại Imexpharm (HoSE: IMP) từ 2020 khi nhận chuyển nhượng 25% vốn. Sau đó, tổ chức này cùng đối tượng có liên quan miệt mài gom thêm đến cuối 2022 thì đủ tỷ lệ chi phối 65%.

Chưa đạt tỷ lệ chi phối nhưng Traphaco, Dược Hà Tây, Bidiphar đều có tổ chức ngoại “đặt gạch”. Trong đó, Dược Hà Tây (HNX: DHT) đang triển khai phương án phát hành 8,4 triệu cổ phiếu riêng lẻ cho ASKA Pharmaceutical Co., Ltd (Nhật Bản) với giá 21.500 đồng/cp. Sau hoàn tất, tổ chức này sẽ tăng sở hữu lên 32,56%.

Không chỉ đổ tiền vào doanh nghiệp sản xuất, nhà đầu tư ngoại còn chú ý đến lĩnh vực bán lẻ dược phẩm. Mới đây, Tập đoàn Dongwha Pharm (Hàn Quốc) công bố chi 30 triệu USD thâu tóm 51% vốn Trung Sơn Pharma – chủ điều hành chuỗi nhà thuốc Trung Sơn. Doanh nghiệp này có thủ phủ tại Cần Thơ, phát triển hơn 140 nhà thuốc phủ khắp Đồng bằng sông Cửu Long và TP.HCM.

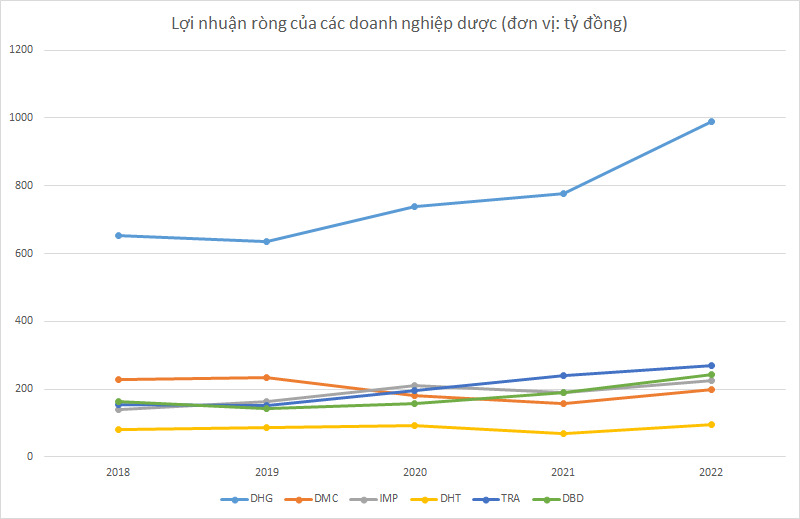

Bên cạnh lĩnh vực kinh doanh hấp dẫn thì đa phần doanh nghiệp dược phẩm đều đạt kết quả lợi nhuận ổn định, chi trả cổ tức đều đặn càng thêm sức hút trong mắt nhà đầu tư ngoại.

Lợi nhuận của các doanh nghiệp dược trong năm 2022 hầu hết đã vượt mức trước dịch bệnh

Triển vọng tăng trưởng còn lớn

BMI Research dự báo quy mô thị trường dược phẩm Việt Nam đến năm 2026 đạt khoảng 16,1 tỷ USD, tỷ lệ tăng trưởng kép lên tới 11%. Động lực tăng trưởng của ngành dược trong dài hạn là nhân khẩu học, mở rộng bảo hiểm y tế, thu nhập bình quân đầu người tăng lên và sự đầu tư của các công ty dược phẩm đa quốc gia.

Những năm gần đây, Việt Nam phải đối mặt với tốc độ già hóa dân số nhanh, người từ 60 tuổi trở lên chiếm hơn 12% dân số vào 2021 và đến 2050 được dự báo tăng lên trên 25%. Do đó, nhu cầu chăm sóc sức khỏe và chăm sóc xã hội dự kiến tăng lên theo độ tuổi. Thứ hai, tỷ lệ bao phủ bảo hiểm y tế tính đến 31/12/2022 đạt 92% dân số và đặt mục tiêu đạt 95% vào năm 2025.

Thứ ba, thu nhập bình quân đầu người tăng, chi tiêu cho chăm sóc sức khỏe cũng tăng. Theo Fitch Solutions, chi tiêu bình quân đầu người dành cho dược phẩm có xu hướng tăng lên từ mức 1,5 triệu đồng năm 2021 lên 2,1 triệu đồng vào năm 2026, tương đương với mức tăng trưởng kép 7,8% trong vòng 5 năm tới, chiếm tỷ trọng trung bình 5% thu nhập bình quân đầu người mỗi năm.

Cuối cùng, các tên tuổi hàng đầu trong ngành dược phẩm quốc tế đã đầu tư vào hầu hết các doanh nghiệp dược phẩm nội địa trong những năm gần đây. Thông qua các đối tác này, doanh nghiệp Việt được chuyển giao công nghệ, con người để đầu tư các nhà máy đạt chuẩn Japan GMP, GMP-EU. Đây là điều kiện để các doanh nghiệp mở rộng kênh bệnh viện (ETC). Thông tư 15/2019/TT-BYT có hiệu lực từ 2019 nêu rõ trong Nhóm 1, thuốc nhập khẩu có thể không được phép tham gia đấu thầu nên thuốc sản xuất nội địa đạt tiêu chuẩn EU-GMP (hoặc tương đương như Japan-GMP, PCI/s-GMP…) với thành phần hoạt tính tương tự và các yêu cầu về chất lượng khác.

Như Domesco cho biết Abbott đã hỗ trợ doanh nghiệp trong việc nâng cấp dây chuyền, đầu tư trang thiết bị sản xuất theo tiêu chuẩn GMP-EU và chuyển giao công nghệ một số sản phẩm chiến lược. Đồng thời, thông qua đối tác này, doanh nghiệp đã mở rộng thị trường xuất khẩu. Tính đến nay, Domesco đã xuất khẩu thuốc sang 14 quốc gia trên thế giới, đặc biệt là khu vực châu Á và châu Mỹ La Tinh.

Ban lãnh đạo Dược Hậu Giang chia sẻ nhờ lực đẩy của Taisho về con người, công nghệ và quy trình quản lý mà từ công ty dược nội địa đã vươn ra thị trường quốc tế bằng tiêu chuẩn Japan GMP. Sau 5 năm, Dược Hậu Giang đã phát triển được 20 thị trường xuất khẩu và 27 nhà phân phối, kim ngạch xuất khẩu lũy kế hơn 20 triệu USD. Tuy nhiên, doanh thu đóng góp mảng xuất khẩu mới chỉ chiếm 2,5% tổng doanh thu.

SSI Research đánh giá xuất khẩu là động lực tăng trưởng mới của Dược Hậu Giang, doanh thu kỳ vọng tăng đáng kể khi mà Taisho sẽ triển khai với công ty một dự án xuất khẩu sang 5 quốc gia lớn.

Bà Trần Thị Đào, Tổng giám đốc kỳ vọng rằng với sự tham gia sâu của Tập đoàn SK, Imexpharm sẽ có sự bứt phá với mục tiêu vào tốp những doanh nghiệp dược phẩm sản xuất thuốc kháng sinh số 1 Việt Nam. Công ty tiếp tục triển khai các dự án quan trọng như nhà máy tại khu công nghiệp Quảng Khánh (Đồng Tháp) và dự án khác để tận dụng nguồn lực toàn cầu, chuyển giao công nghệ tốt nhất từ tập đoàn. Ban lãnh đạo đặt mục tiêu giai đoạn 2023 – 2027, doanh thu gấp đôi và tỷ suất lợi nhuận trước thuế trung bình 20%.

Ngoài ra, thời gian qua Bộ Y tế đã ban hành các văn bản pháp luật giúp khơi thông tình trạng thiếu thuốc và tạo điều kiện cho kênh ETC phát triển trong dài hạn. Điển hình trong số đó là việc gia hạn số đăng thuốc (Nghi quyết 80/2023/QH15) có hiệu lực từ tháng 1, Thông tư số 06/2023/TT-BYT quy định việc đấu thầu thuốc tại các cơ sở y tế công lập, tháo gỡ các khó khăn liên quan đến đấu thầu thuốc, giá thuốc có hiệu lực kể từ ngày 27/4.

Imexpharm cho biết những khơi thông trên kèm các dịch bệnh như Covid-19 (với sự xuất hiện của biến chủng XBB.1.16), dịch thủy đậu, tay chân miệng,… cũng xuất hiện khiến nhu cầu sử dụng thuốc tại các cơ sở y tế công lập tăng cao. Từ đó, hoạt động đấu thầu thuốc ETC đã trở nên sôi động trong những tháng cuối quý II, đem lại sự tăng trưởng khả quan cho nhiều doanh nghiệp dược hoạt động trong thị trường nội địa. Ngược lại, kênh bán thuốc không kê đơn (OTC) có xu hướng giảm từ quý II do tình hình khó khăn chung của nền kinh tế.

Nhà Đầu Tư