“Nhã ý” của Ngân hàng Nhà nước…

Thị trường chính thức ghi nhận chuyển động mới về nới lỏng tiền tệ, nhưng không hẳn thuận lợi.

Thông cáo báo chí của Bộ Tài chính cuối tuần qua cho biết, tính đến ngày 28/7/2020, Bộ đã thực hiện phát hành 154,68 nghìn tỷ đồng trái phiếu Chính phủ theo kế hoạch năm 2020, với kỳ hạn bình quân 13,41 năm, lãi suất bình quân 2,96%/năm.

Trong lịch sử đi vay của Chính phủ, chưa bao giờ ghi nhận được quãng thuận lợi như vậy: vừa đạt khối lượng lớn với kỳ hạn dài, vừa có chi phí lãi suất rất thấp.

ĐANG THỰC HIỆN NỚI LỎNG TIỀN TỆ

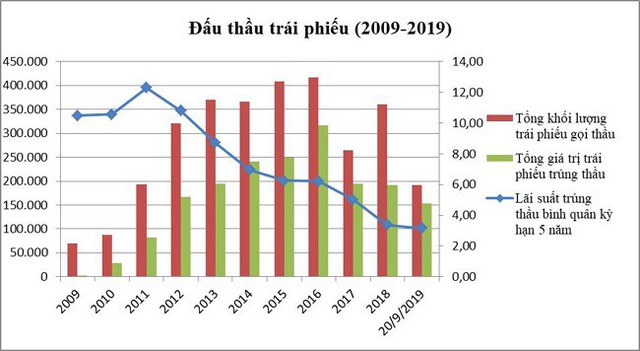

Trước hết, chi phí Chính phủ đi vay được nhìn ở cơ cấu kỳ hạn, như trên, lên tới 13,41 năm mà lãi suất chỉ 2,96%. Hàng chục năm qua Bộ Tài chính mới thực sự cơ cấu được kỳ hạn dài như vậy. Trước đây, kỳ hạn phát hành chủ yếu là 3-5 năm; từ 2015, Quốc hội yêu cầu phấn đầu kéo dài kỳ hạn, cũng như bỏ kỳ hạn ngắn 3 năm. Kết quả đến nay đã đáp ứng được.

Điểm chính, chi phí vay nợ của ngân sách đã giảm thiểu rất lớn so với trước. Không xa, ngay như so với năm 2019, lãi suất bình quân nói trên đã giảm được rất nhiều, 2,95%/năm so với 4,51%/năm.

Xa hơn nữa, giai đoạn 5 năm về trước, ngân sách từng phải trả lãi suất đi vay ở kênh này lên tới bình quân 6,07%/năm vào năm 2015, hay 6,54%/năm bình quân năm 2014…

Ở góc nhìn ngược lại, lãi suất trái phiếu Chính phủ thấp như vậy nhưng dòng vốn vẫn đổ dồn vào. Như BizLIVE đề cập vừa qua, cuối tháng 7 bất ngờ xuất hiện phiên tỷ lệ trúng thầu trái phiếu Chính phủ chỉ 1%, nhưng chỉ là nhất thời. Từ đầu tháng 8 này, nguồn tiền lại đổ dồn về đây, tỷ lệ trúng thầu quay lại mức cao với 75-80%.

Tiền đổ dồn vào đấu thầu trái phiếu Chính phủ, dù lãi suất rất thấp, vì khó khăn bí đầu ra hoặc các kênh đầu tư khác hạn chế. Trước hết, ở dòng chảy lớn và truyền thống, tăng trưởng tín dụng vẫn ở mức rất thấp. Các hoạt động sản xuất kinh doanh, lưu thông và hấp thụ vốn trở nên kém đi bởi tác động bất lợi kéo dài của Covid-19 .

Trong sự thuận lợi của kênh trái phiếu Chính phủ, có sự phối hợp từ Ngân hàng Nhà nước. Và đầu mối này đang có "nhã ý" tạo cung cho thị trường.

Đầu tháng 8 vừa qua, lần thứ ba tại các cuộc họp gần đây Thủ tướng nhấn mạnh đến việc nới lỏng tài khóa và tiền tệ, nới lỏng có kiểm soát.

Cũng từ đầu tháng 8 đến nay, một dòng chảy mới thể hiện, nguồn tiền cung ứng khá lớn từ hoạt động mua vào ngoại tệ của Ngân hàng Nhà nước. Như một số thành viên thị trường ghi nhận khi trao đổi với BizLIVE, chỉ sau hơn một tuần đã có trên 40.000 tỷ đồng cung ứng qua kênh này.

Như vậy, một mặt nguồn lực dự trữ ngoại hối quốc gia tiếp tục tăng lên, một mặt thị trường có nguồn cung ứng mới. Còn lại là nhà điều hành có trung hòa lượng tiền đưa ra này không, như từng thực hiện nhịp nhàng trước đây.

Cập nhật gần nhất, đến 14/8, trọn tuần nối tiếp Ngân hàng Nhà nước vẫn không phát hành tín phiếu để hút bớt tiền về. Thậm chí đầu mối này vẫn duy trì chào thầu cung nguồn hỗ trợ ra thị trường quen thuộc với 1.000 tỷ đồng, kỳ hạn 7 ngày, lãi suất 3%/năm, và cũng quen thuộc là không phát sinh giao dịch nào cần đến.

Theo đó, Ngân hàng Nhà nước đã có "nhã ý" cung tiền ra mua ngoại tệ nhưng chưa vội hút về. Đây như một sự nới lỏng có kiểm soát, khi nền kinh tế cần thêm hỗ trợ trước khó khăn bởi Covid-19. Trường hợp cần siết lại, với công cụ sẵn có, nhà điều hành sẽ dễ dàng, linh hoạt và nhanh chóng hút ngay tiền về qua phát hành tín phiếu với lãi suất có thể hấp dẫn so với lãi suất cực thấp trên liên ngân hàng, nhưng việc hút về chưa diễn ra.

Chi phí đi vay của ngân sách liên tục được giảm thiểu, qua lãi suất trái phiếu Chính phủ, và tiếp tục giảm sâu những tháng đầu năm nay - Nguồn: HNX

NHÌN SANG BÊN KIA BÁN CẦU…

Đầu tháng 6/2020, Bloomberg có bài viết nhắc đến điểm hẹn Bộ Tài chính Mỹ ra báo cáo bán niên về thị trường ngoại hối. Trước đó, trong báo cáo tháng 01/2020, không có nước nào là đối tác thương mại của Mỹ bị gọi là "thao túng tiền tệ".

Kỳ công bố nối tiếp, dù sao thị trường và giới đầu tư vẫn chờ đợi và nhìn sang bên kia bán cầu. Những kỳ gần đây Bộ Tài chính Mỹ thường công bố trễ.

Trước đó, Mỹ có đưa 10 nước trong đó có Việt Nam vào danh sách giám sát về hoạt động tiền tệ. Đó là lần thứ 2 Việt Nam bị đưa vào danh sách giám sát sau lần đầu tiên vào tháng 5/2019.

Mọi vấn đề đều có thể liên quan, đan xen vào nhau. Việc điều hành chính sách tiền tệ vì thế cũng phải căn theo các giới hạn, mục tiêu khác nhau, đa mục tiêu và có những điểm có thể mâu thuẫn.

Như trên, định hướng nới lỏng có kiểm soát đặt ra, nhưng thực tiễn tăng trưởng tín dụng khó đẩy mạnh một phần do sức cầu, khả năng hấp thụ của nền kinh tế bị Covid-19 đánh vào, cũng như môi trường rủi ro tín dụng bộc lộ.

Còn dấu hiệu nới lỏng như trên qua tạo tiền cung ứng, như qua mua vào ngoại tệ, cũng phải cân đối với những khía cạnh khác.

Nhìn sang bên kia bán cầu, một điểm kết nối là tỷ giá . Tỷ giá USD/VND có xu hướng giảm, theo hướng VND lên giá, nhưng có điểm Sở Giao dịch Ngân hàng Nhà nước mua vào. Khi mua vào đồng nghĩa với việc can thiệp, bởi nếu không, cung lớn thì tỷ giá có thể còn rơi tiếp.

Tỷ giá và sự can thiệp của nhà điều hành đều nằm trong các tiêu chí Bộ Tài chính Mỹ xem xét, đánh giá ở các kỳ đưa ra báo cáo nói trên. Theo đó, dưới bề mặt ổn định và khá phẳng lặng của lãi suất, tỷ giá kéo dài thời gian qua cho đến nay, có những cân đối cuộn lên mà hẳn Ngân hàng Nhà nước Việt Nam đang cân nhắc, không hẳn hướng nới lỏng là thuận lợi.

Song song với đó, cân đối xuất nhập khẩu giữa Việt Nam với Hoa Kỳ vẫn tiếp túc xu hướng nghiêng hẳn về Việt Nam. Theo số liệu của Tổng cục Hải quan, 6 tháng đầu năm nay Việt Nam xuất khẩu sang Hoa Kỳ tới 31,5 tỷ USD, tăng trưởng 14,6% so với cùng kỳ 2019, trong khi nhập khẩu chỉ tăng nhẹ 2% với giá trị 7,04 tỷ USD, và theo đó xuất siêu hơn 24 tỷ USD.

Như vậy, ở cân đối thương mại, chính sách tiền tệ và tỷ giá, các nhà điều hành của Việt Nam hẳn đang phải tính toán và cân nhắc chặt chẽ; không hẳn các động thái nới lỏng, thúc đẩy nào đó đều thuận lợi theo mong muốn chủ quan, dù đây là xu hướng đã và đang thể hiện ở nhiều quốc gia, ngay cả Mỹ.

Nhưng ở hướng khác, riêng ở chính sách tiền tệ, Ngân hàng Nhà nước cũng đang hướng tới việc nới lỏng một cách gián tiếp hơn, qua cơ chế: điều chỉnh Thông tư 01 theo hướng mở rộng phạm vi và thời gian hỗ trợ cơ cấu nợ bị ảnh hưởng bởi Covid-19; lùi thời hạn siết giới hạn sử dụng vốn ngắn hạn cho vay trung dài hạn để giảm áp lực lên thị trường thay vì thực hiện từ tháng 10 tới.

BizLIVE