Những chiếc tủ mát, tủ đông tài trợ cho đại lý sắp khiến các hãng nước giải khát, bia rượu, kem & sữa chua... phải nộp thuế TNDN nhiều lên?

Coca-Cola, Pepsi và nhiều doanh nghiệp khác sẽ bị ảnh hưởng bởi điều này

- 07-11-2021Khoản đầu tư của huyền thoại bóng rổ Kobe Bryant tăng từ 6 triệu lên 400 triệu USD chỉ sau 7 năm khi Coca Cola thâu tóm hãng nước tăng lực BodyArmor

- 27-10-2021Top100 thương hiệu tại Việt Nam: Cú nhảy vọt của Netflix, sự vươn lên của FMCG và thời trang tầm trung, trong khi Coca-Cola, Meiji và Dutch Lady tụt hạng thê thảm

- 20-01-2021Cách một người đàn ông khiến Coca-Cola mất hàng chục triệu USD, bị người mua tẩy chay chỉ bằng một cú điện thoại

Trong Chương trình hỗ trợ thanh tra, kiểm tra Thuế 2022: Trút bỏ gánh nặng thanh, kiểm tra thuế do KPMG tổ chức ngày 14/04 vừa qua, diễn giả Nguyễn Văn Phụng, Vụ trưởng Vụ quản lý thuế Doanh nghiệp lớn, Tổng cục thuế đã có những lưu ý về 1 số nội dung thanh tra, kiểm tra thuế trong năm 2022.

Trong đó, ông Phụng có nhắc đến việc xác định chi phí được trừ khi tính thuế TNDN liên quan đến chi phí tài trợ, quảng bá, thúc đẩy bán hàng của các doanh nghiệp sản xuất.

Ông Phụng lấy ví dụ về doanh nghiệp kinh doanh nước giải khát hoạt động theo mô hình có nhà phân phối cấp 1, cấp 2, cấp 3,... Doanh nghiệp có thể cấp cho nhà phân phối của mình tủ mát/tủ lạnh có in logo thương hiệu để phục vụ lưu trữ, bày bán sản phẩm.

Chi phí cho những chiếc tủ lạnh/tủ mát như thế này sẽ nằm trong chi phí bán hàng của DN. Tuy nhiên, nó có được xác định là chi phí hợp lý, hợp lệ khi quyết toán thuế TNDN hay không?

Những doanh nghiệp nước giải khát thường cấp cho nhà phân phối những tủ mát bảo quản sản phẩm có in logo của thương hiệu như thế này - Hình ảnh minh hoạ

Những doanh nghiệp nước giải khát thường cấp cho nhà phân phối những tủ mát bảo quản sản phẩm có in logo của thương hiệu như thế này - Hình ảnh minh hoạ

Ông Phụng giải thích, việc DN có những chính sách nhằm thúc đẩy, quảng bá bán hàng là phù hợp với Luật thương mại, tuy nhiên giữa Luật thương mại và chính sách thuế có độ vênh nhất định.

Vấn đề mà cơ quan thuế đặt ra là chi phí mà doanh nghiệp bỏ ra có tạo ra doanh thu trực tiếp cho doanh nghiệp không?

Đối tượng khách hàng của doanh nghiệp là nhà phân phối cấp 1, đối tượng mua hàng của nhà phân phối cấp 1 là nhà phân phối cấp 2,... đối tượng mua hàng của người bán lẻ cuối cùng là khách hàng tiêu dùng. Những tài sản phục vụ trực tiếp cho việc bán hàng như tủ lạnh, tủ mát,...phục vụ cho khách hàng tiêu dùng và đem lại doanh thu cho người bán lẻ, chứ không phải nhà sản xuất.

Hay nói cách khác, chi phí cho tủ lạnh, tủ mát,... mà DN bỏ ra hỗ trợ đại lý không tạo doanh thu trực tiếp cho doanh nghiệp sản xuất.

Không phải mọi loại chi phí của doanh nghiệp đều được cơ quan thuế chấp nhận và được trừ khi tính thuế TNDN. Căn cứ xác định chi phí được trừ hiện nay quy định theo Thông tư số 96/2015/TT-BTC:

"Điều 6. Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế

1. Trừ các khoản chi không được trừ nêu tại Khoản 2 Điều này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

b) Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hóa đơn mua hàng hóa, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

Chứng từ thanh toán không dùng tiền mặt thực hiện theo quy định của các văn bản pháp luật về thuế giá trị gia tăng.…"

Trên thực tế, những tài sản phục vụ cho việc bán hàng có in logo thương hiệu được phát cho các kênh bán từ lâu đã rất phổ biến trong các chiến dịch marketing của ngành hàng bia rượu, nước giải khát, thực phẩm...

Các hãng như Coca Cola, Pepsi, Spite... đều có tủ bảo quản nước ngọt, Vinamilk, Th true Milk,.. có tủ bảo quản sữa chua,..hay Kido's, Wall's, Merino... cũng bảo quản kem trong những tủ đông dán hình logo thương hiệu của mình...

Tủ lạnh, tủ mát chỉ là 1 ví dụ thường gặp trong số các tài sản mà DN cấp cho đại lý, ngoài ra còn có những vật dụng khác như ô dù, tủ kệ, két bia, giá hàng,...

Hình ảnh minh hoạ, nguồn: Internet

Ngoài chi cho các tài sản dùng làm công cụ hỗ trợ bán hàng trực tiếp, chi phí tài trợ, quảng bá, thúc đẩy bán hàng của các DN còn rất nhiều khoản như chi phí mẫu thử, quà tặng, chi khuyến mãi,... Các khoản chi phí này đều được doanh nghiệp hạch toán trong Chi phí bán hàng.

Trước đây việc thanh tra, kiểm tra thuế liên quan đến những khoản chi phí này mới chỉ dừng lại ở việc đánh giá tính hợp lệ dựa trên cơ sở: xuất đủ hoá đơn, tuân thủ theo các quy định luật pháp liên quan, thì nay còn đánh giá về tính hợp lý.

Câu chuyện Coca Cola Việt Nam đã bị loại chi phí khuyến mãi KHÔNG HỢP LỆ trong giai đoạn 2007 - 2015 ra sao?

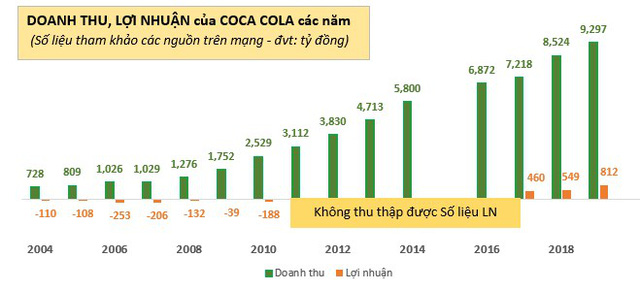

Coca Cola Việt Nam được thành lập từ năm 1994, là 1 doanh nghiệp từng khiến cơ quan Thuế "đau đầu" với kết quả thua lỗ kéo dài đến 20 năm mặc cho sản lượng vẫn tăng trưởng trên dưới 25% mỗi năm.

Tính đến 12.2012, tổng số lỗ lũy kế của Coca-Cola Việt Nam lên đến 3.768 tỉ đồng, vượt quá số vốn đầu tư ban đầu 2.950 tỉ đồng. Một trong những nguyên nhân "sờ sờ" nhưng khó "bắt tận tay" này là "nghi vấn chuyển giá" qua việc nhập nguyên liệu từ công ty mẹ, thậm chí DN này từng bị Cục Thuế TP.HCM xếp vào vị trí số 1 trong danh sách doanh nghiệp nghi vấn có dấu hiệu chuyển giá.

Cụ thể, giá thành nhập hương liệu độc quyền từ công ty mẹ Coca Cola rất cao, chi phí nguyên phụ liệu chiếm tới hơn 70% giá vốn, cá biệt có năm, chi phí nguyên phụ liệu chiếm tới hơn 80% giá vốn sản phẩm. Mặc dù được soi xét kỹ, nhưng Cơ quan thuế không có cơ sở để so sánh vì mặt hàng hương phụ liệu của Coca Cola được coi là "độc quyền".

Ông Đỗ Thiên Anh Tuấn, Giảng viên Đại học Fulbright Việt Nam, từng nhận định "Về mặt kỹ thuật thì lẽ ra Coca-Cola Việt Nam đã phải phá sản. Thay vì đóng cửa hay thu hẹp quy mô hoạt động, năm 2014 Coca-Cola tiếp tục đầu tư thêm 210 triệu USD để mở rộng kinh doanh ở Việt Nam. Điều này đặt ra cho các cơ quan thuế Việt Nam về nghi án chuyển giá của công ty này.

Về mặt bằng chứng để chứng minh Coca-Cola Việt Nam chuyển giá là rất yếu. Sau nhiều nỗ lực đấu tranh của phía Việt Nam, đến năm 2013 Coca-Cola Việt Nam đã bắt đầu báo lãi và nộp thuế thu nhập doanh nghiệp cho Chính phủ Việt Nam"

Mặc dù khó khăn khi động đến "giá vốn" của Coca Cola khi việc mua bán xuyên quốc gia, lại mang tính chất độc quyền không có cơ sở so sánh, nhưng những chi phí phát sinh trên lãnh thổ Việt Nam, như chi phí khuyến mãi lại là chuyện khác...

Báo Tuổi trẻ từng đưa tin cuối tháng 12-2019, phó tổng cục trưởng Tổng cục Thuế Đặng Ngọc Minh ký quyết định xử phạt hành chính về thuế qua thanh tra chấp hành pháp luật thuế đối với Công ty TNHH nước giải khát Coca-Cola Việt Nam (gọi tắt Coca-Cola Việt Nam) với tổng số tiền lên đến hơn 821 tỉ đồng.

Lý do, theo Tổng cục Thuế, Coca-Cola Việt Nam đã vi phạm về khai sai dẫn đến thiếu số thuế phải nộp theo quy định.

Coca-Cola Việt Nam sau đó cho biết đã nộp 471 tỉ đồng dù "không đồng thuận với phần lớn các kết luận của Tổng cục Thuế".

Sau khi nộp thuế, ngày 9-1-2020, Coca-Cola Việt Nam nộp đơn khiếu nại lên Tổng cục Thuế với 10 nội dung, chủ yếu liên quan đến việc cơ quan thuế không chấp nhận cho công ty này được đưa vào chi phí được trừ với các khoản mà trước đây Coca-Cola Việt Nam đã kê khai như sản phẩm, vật phẩm khuyến mại; tủ lạnh cung cấp cho các tổ chức, cá nhân sử dụng; tài sản cố định như vỏ chai, két nhựa, tiền đặt cọc vỏ chai; một số chi phí mà công ty chưa cung cấp được tài liệu chứng từ...

Hơn 1 năm kể từ khi Coca-Cola Việt Nam nộp đơn khiếu nại, năm 2021, Tổng cục Thuế đã ban hành quyết định về việc giải quyết khiếu nại lần đầu với công ty này. Trong đó hé lộ con số khủng về chi phí khuyến mãi, từ đó hé lộ một phần vì sao Coca-Cola Việt Nam liên tục thua lỗ trong suốt nhiều năm.

Những vật phẩm và những sản phẩm do công ty mua ngoài được đặt tại các điểm bán hàng của nhà phân phối (ô dù, bàn ghế, hộp đựng giấy, mở nắp chai...) và dùng để khuyến mãi được Coco-Cola Việt Nam hạch toán vào chi phí lên đến 744 tỷ đồng, theo cơ quan Thuế cung cấp thông tin với báo Tuổi trẻ.

Điều đáng nói là chi phí khuyến mãi của Coca Cola có 2 điểm được Cơ quan thuế chỉ ra là không hợp lệ.

Thứ nhất, kết quả xác minh của Tổng cục Thuế cho thấy từ 2007 - 2015, Coca-Cola Việt Nam đã dùng các sản phẩm do công ty sản xuất và vật phẩm mua ngoài để thực hiện các chương trình khuyến mãi.

Trong đó công ty có xuất hóa đơn thể hiện giá trị, số lượng các hàng hóa do Coca-Cola Việt Nam sản xuất. Tuy nhiên công ty này không xuất hóa đơn cho khách hàng đối với các chương trình khuyến mãi bằng các vật phẩm mua ngoài, chỉ có phiếu xuất kho.

Khoản 7 Điều 3 Thông tư 26/2015/TT-BTC quy định:

“b) Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, bao gồm cả các trường hợp hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hóa, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động (trừ hàng hóa luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất).…”

Thứ hai, Tổng cục Thuế cho biết Coca Cola Việt Nam thực hiện rất nhiều chương trình khuyến mãi trong suốt những năm 2007 - 2015 và đây chính là một trong những nguyên nhân gây thua lỗ kéo dài. Tuy nhiên, dù triển khai rất nhiều chương trình khuyến mãi nhưng doanh nghiệp này lại có rất ít thông báo khuyến mãi gửi đến Sở Công thương các tỉnh, thành nơi thực hiện khuyến mãi.

Cụ thể, công ty chỉ có 8 thông báo gửi 7 Sở Công thương các tỉnh, thành phố. Không có văn bản xác nhận của các Sở công thương với các thông báo khuyến mãi. Do đó không đủ căn cứ để đối chiếu, rà soát, xác định chi phí khuyến mãi hợp lý, hợp lệ khi tính thuế thu nhập doanh nghiệp.

Từ đó cơ quan thuế đã loại các chi phí khuyến mãi mà Coca-Cola Việt Nam không thông báo với Sở Công thương hoặc thông báo không hợp lệ.

Đối chiếu với quy định của Luật thương mại về hoạt động chi phí khuyến mãi có phải đăng ký với Sở công thương hay không?

Trước 15/07/2018, Nghị định 37/2006/NĐ-CP về hoạt động xúc tiến thương mại, khoản 1 Điều 15 quy định:

“Thương nhân thực hiện các hình thức khuyến mại quy định tại Mục 2 Chương này phải gửi thông báo bằng văn bản về chương trình khuyến mại đến Sở Thương mại nơi tổ chức khuyến mại chậm nhất 7 (bảy) ngày làm việc trước khi thực hiện khuyến mại.”

Như vậy, chi phí khuyến mãi muốn hợp lệ, được tính vào chi phí được trừ khi tính thuế TNDN cần phải được thông báo bằng văn bản đến Sở thương mại.

Sau 15/07/2018, Nghị định 81/2018/NĐ-CP hướng dẫn Luật thương mại 2005 về thực hiện chương trình khuyến mại có hiệu lực thay thế Nghị định 37/2006/NĐ-CP. Theo đó, một số chương trình khuyến mại có quy mô nhỏ hoặc thực hiện hoạt động giao dịch chỉ bằng phương thức điện tử không nhất thiết phải đăng ký với Sở Công thương trước khi thực hiện.

Câu chuyện "tránh thuế" không phải là hiếm với các DN trong ngành bia rượu, nước giải khát 100% vốn nước ngoài, do đặc thù phát sinh nhiều giao dịch liên kết với các công ty mẹ, công ty "anh chị" ở nước ngoài tạo điều kiện "mua đắt" mua nguyên liệu như trường hợp Coca Cola, Pepsi hay sự việc Heineken Việt Nam bị truy thu 916 tỷ đồng cho giao dịch chuyển nhượng vốn cổ phần 4.800 tỷ đồng thực hiện cuối năm 2018.

Dù cho bằng cách thức nào, điều này cũng đặt ra cho cơ quan Thuế ngày càng phải nâng cao công tác thanh tra kiểm tra để truy thu được thuế cho Nhà nước, cũng là 1 cách tạo ra sân chơi công bằng cho các DN nội địa cùng ngành.

Nhịp sống Việt