Nợ chồng nợ: Nỗi bất an treo lơ lửng trên đầu các doanh nghiệp phương Tây

Các nhà đầu tư lẫn nền kinh tế đều sẽ cảm nhận được nỗi đau.

- 22-05-2023Thương vụ kỳ lạ tuổi đôi mươi của huyền thoại Warren Buffett: Tưởng "điên rồ" nhưng hoá ra là nước đi cao tay mang về lợi nhuận lớn

- 22-05-2023Chi tiền vé, chồng mua khoang hạng nhất bỏ mặc vợ con ở ghế hạng phổ thông: Công bằng tài chính trong gia đình cần được giải quyết thế nào?

- 22-05-2023“Vượt mặt” Mỹ và Trung Quốc, thị trường chứng khoán từng bị “lãng quên” nay lên như diều gặp gió nhờ động lực đặc biệt

Nguy cơ từ cơn sóng thần nợ doanh nghiệp

Nền kinh tế của phương Tây đã trải qua vài tháng đầy bất an. Đầu tiên là cuộc khủng hoảng trong lĩnh vực ngân hàng. Sau đó là vấn đề dang dở về trần nợ của Mỹ. Giờ đây, nhiều người lo lắng rằng còn nhiều mối nguy hiểm khác đang tiềm ẩn.

Một trong số đó là khoản nợ khổng lồ mà các công ty phi tài chính phải trả trong những thập kỷ gần đây do lãi suất thấp kỷ lục. Kể từ năm 2000, nợ doanh nghiệp phi tài chính trên khắp châu Mỹ, châu Âu đã tăng từ 12,7 nghìn tỷ USD lên 38,1 nghìn tỷ USD, tương đương mức tăng từ 68% lên 90% tổng GDP các khu vực này.

Tin tốt là lợi nhuận tốt cùng các khoản nợ có lãi suất cố định sẽ khiến cơn sóng thần từ nợ doanh nghiệp khó có khả năng xảy ra ở phương Tây. Nhưng tin xấu là các doanh nghiệp sẽ phải sớm nhận ra tình hình nợ nần chồng chất, điều sẽ cản trở lựa chọn của họ trong tương lai.

Cho đến hiện tại, khoản nợ của doanh nghiệp phương Tây được chứng minh là ít nguy hiểm hơn so với lo ngại của nhiều người. Ở cả hai bờ Đại Tây Dương, khoảng 1/3 số nợ được xếp vào mức đầu cơ, tức là mức triển vọng trả nợ không khả quan. Tỷ lệ vỡ nợ đối với những khoản này ở mức dễ thở 3% cả Mỹ và châu Âu.

Hình ảnh minh hoạ

Có hai nguyên nhân có thể giải thích cho khả năng phục hồi này. Đầu tiên là kết quả kinh doanh của doanh nghiệp tốt hơn mong đợi. Theo tính toán của The Economist, lợi nhuận trước lãi, thuế, khấu hao của các công ty phi tài chính niêm yết ở Mỹ và châu Âu trong quý cuối năm 2022 cao hơn 32% so với cùng kỳ năm 2019.

Một phần trong số đó là nhờ khoản lợi lớn từ ngành năng lượng. Bên cạnh đó, chuỗi thức ăn nhanh McDonald’s, nhà sản xuất ô to Ford đều có lợi nhuận vượt kỳ vọng trong mùa báo cáo doanh thu đầu tiên của năm nay.

Gã khổng lồ hàng tiêu dùng Procter & Gamble và một số doanh nghiệp khác đã thành công thu về lợi nhuận, mặc dù phải đối mặt với lạm phát chi phí thông qua việc tăng giá và cắt giảm chi tiêu.

Yếu tố thứ hai là cơ cấu nợ của doanh nghiệp. Chuyên gia Savita Subramanian của ngân hàng Bank of America lưu ý rằng trong những năm sau cuộc khủng hoảng tài chính 2007-2009, nhiều công ty bắt đầu lựa chọn các khoản nợ có lãi suất cố định dài hạn. Theo cơ quan xếp hạng S&P Global, 3/4 nợ doanh nghiệp phi tài chính ở Mỹ và châu Âu có lãi suất cố định.

Lãi suất chạm đáy ở đỉnh điểm của đại dịch đã tạo cơ hội để các doanh nghiệp neo mức nợ với lãi suất thấp trong nhiều năm. Chỉ 1/4 tổng số nợ của các công ty Mỹ và châu Âu đáo hạn trong 3 năm tới.

Lãi coupon bình quân mà các tổ chức phát hành trái phiếu trả cho các nhà đầu tư hiện là 3,9%, thấp hơn nhiều so với mức lợi suất 5,3% mà thị trường định giá hiện nay. Trái phiếu lợi suất cao hiện đang ở mức kiểm soát được là 5,9%, thấp hơn so với lãi suất thị trường là 8,4%.

Cảnh giác cao độ

Tuy nhiên, các doanh nghiệp và nhà đầu tư không thể quá chủ quan. Tăng trưởng GDP ở Mỹ và châu Âu tiếp tục chậm lại. Ước tính của các nhà phân tích cho thấy tổng lợi nhuận của các công ty phi tài chính Mỹ và châu Âu đã giảm trong quý đầu tiên của năm nay. Cục Dự trữ Liên bang Mỹ (FED) và các ngân hàng trung ương ở châu Âu vẫn đang tăng lãi suất.

Vào tháng 3, nhà sản xuất nhãn mác Multi-Color Corporation của Mỹ, đã phát hành 300 triệu USD trái phiếu với lãi suất coupon 9,5%. Trong khi đó. công ty điều hành du lịch Carnival đang sử dụng tiền mặt tích lũy trong thời kỳ đại dịch để trì hoãn việc tái đi vay với lãi suất cao hơn. Những khoản tiền dự trữ đang cạn dần.

Theo S&P Global, chưa đến một nửa số nợ cấp độ đầu cơ ở Mỹ và châu Âu có lãi suất cố định, ít hơn so với tỷ lệ 5/6 của nợ mức đầu tư. Nợ có lãi suất thả nổi là phổ biến nhất trong số các công ty mắc nợ nhiều nhất. Đặc biệt là ở các doanh nghiệp được hỗ trợ bởi vốn đầu tư tư nhân (PE).

Mặc dù một số quỹ PE dựng rào chống lại lãi suất tăng cao, nhưng việc siết chặt cũng đã bắt đầu. Điều đó sẽ tạo ra khó khăn cho các quỹ hưu trí, công ty bảo hiểm và quỹ từ thiện đã uỷ thác tiền cho các ông trùm PE. May thay, đối với nền kinh tế nói chung, các tác động đều có thể kiềm chế.

Tác động của việc tăng lãi suất đối với các tập đoàn lớn đã niêm yết, các công ty có khoản nợ ở mức đầu tư, có thể là hậu quả lớn nhất đối với nhà đầu tư và nền kinh tế. Chỉ số S&P 500 của các công ty lớn chiếm 70% việc làm, 76% vốn đầu tư và 83% vốn hoá thị trường của tất cả các công ty niêm yết trong nước Mỹ. Chỉ số stoxx 600 có tầm quan trọng tương tự ở châu Âu.

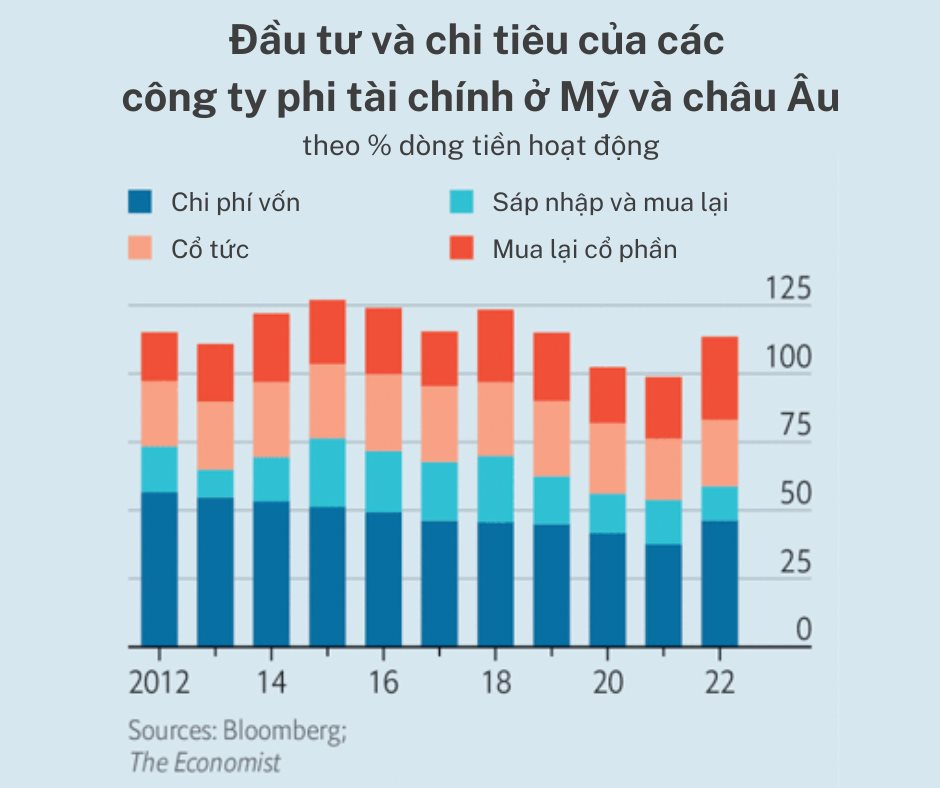

Những năm trước khi xảy ra đại dịch, các công ty phi tài chính thuộc các nhóm liên tục chi khoản tiền lớn cho đầu tư vốn và trả cổ tức cho cổ đông. Nhưng nếu họ muốn tránh những ảnh hưởng kéo dài từ lãi suất cao, họ sẽ sớm phải thanh toán các nghĩa vụ. Ở mức nợ hiện tại, cứ mỗi điểm phần trăm tăng lãi suất sẽ xoá sạch 4% tổng thu nhập của các công ty này.

Nhiều doanh nghiệp sẽ không còn lựa chọn nào khác ngoài việc cắt giảm cổ tức và mua lại cổ phần. Điều này sẽ làm giảm lợi nhuận của các nhà đầu tư. Chuyên gia Lotfi Karoui của Goldman Sachs lập luận rằng việc vay tiền để chia cho các cổ đông đột nhiên trở nên vô nghĩa hơn rất nhiều trong môi trường có lãi suất cao.

Nhiều công ty sẽ buộc phải thu hẹp tham vọng, cắt giảm chi tiêu hoặc giảm đầu tư. Đó sẽ là tin xấu không chỉ riêng với các nhà đầu tư của họ.

Tham khảo: The Economist

Nhịp Sống Thị Trường