Phác họa bức tranh các ngân hàng niêm yết quý I/2020

"Báo cáo tài chính quý I/2020 của các ngân hàng vẫn chưa phản ánh đầy đủ chi phí dự phòng có thể gia tăng do ảnh hưởng của dịch Covid-19".

- 03-06-2020Lợi nhuận của 12 ngân hàng niêm yết có thể giảm 11,9% trong năm nay

- 13-05-2020Ngân hàng MSB muốn tạm hoãn niêm yết trên HoSE

- 30-03-2020Doanh nghiệp đầu tiên bị buộc phá sản khi đang niêm yết: Những ngân hàng nào là chủ nợ của SPP?

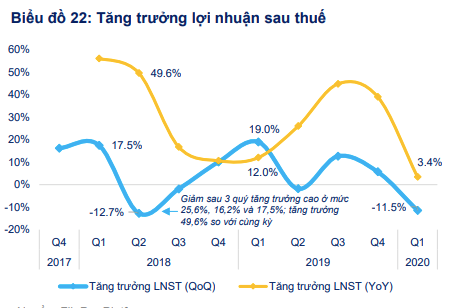

Báo cáo "Tác động của Covid-19: Đánh giá từ góc nhìn phân tích dữ liệu tài chính doanh nghiệp" do FiinGroup mới công bố cho thấy, trong quý I/2020, lợi nhuận sau thuế của 18 ngân hàng niêm yết giảm 11,5% so với quý IV/2019.

Đây là mức giảm lớn nhất kể từ quý II/2018, nhưng không trên nền tăng trưởng cao của các quý trước như quý II/2018 và chỉ tăng 3,4% so với cùng kỳ trong khi quý II/2018 tăng trưởng 49,6% so với cùng kỳ.

Cho vay khách hàng cuối quý I/2020 của 18 ngân hàng niêm yết chỉ tăng trưởng 1%, thấp hơn nhiều so với mức cùng kỳ hai năm trước (4,2% quý I/2018, 3,4% quý I/2019) và thấp hơn so với bình quân toàn ngành 3 tháng đầu năm 2020 (1,3%) .

Mức tăng trưởng 1,3% toàn ngành đã có sự phục hồi, khi hai tháng đầu năm tín dụng chỉ tăng trưởng 0,17%. Tuy nhiên, tính đến cuối tháng 4, tín dụng tăng 1,42% nhưng đến giữa tháng 5 lại giảm xuống mức 1,2%.

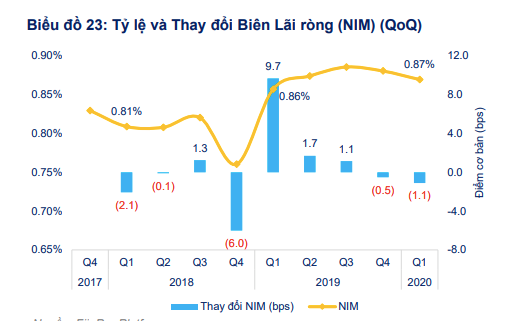

NIM của 18 ngân hàng niêm yết giảm nhẹ 1,1 điểm cơ bản so với quý IV/2019 xuống còn 0,87%.

Một số ngân hàng có sự cải thiện tốt về NIM trong quý I/2020 nhưng chủ yếu là các ngân hàng nhỏ bao gồm KLB (0,26% lên 0,62%), STB (0,45% lên 0,72%), trong khi một số ngân hàng có NIM giảm khá nhiều như SHB (0,77% xuống 0,51%).

NIM cao nhất vẫn thuộc về các ngân hàng có mảng cho vay tài chính tiêu dùng lớn như VPB (2,27%), HDB (1,37%) và MBB (1,22%).

Tuy nhiên, các ngân hàng này đều có NIM giảm so với quý IV/2019 trong đó VPB có mức giảm lớn nhất là 11,9 điểm cơ bản, tiếp đến là MBB với 6,8 điểm cơ bản và HDB với 2,7 điểm cơ bản.

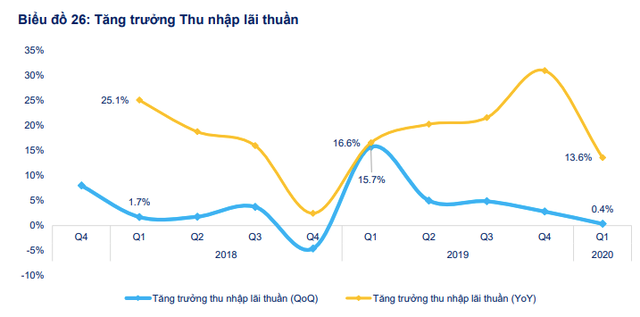

Với tín dụng tăng trưởng thấp và biên lãi ròng giảm nhẹ, thu nhập lãi thuần của 18 ngân hàng niêm yết chỉ tăng 0,4% so với quý IV/2019. Tuy nhiên, nếu so với quý I/2019, thu nhập lãi thuần của các ngân hàng tăng trưởng 13,6%.

Trong khi đó, lãi thuần từ hoạt động dịch vụ tăng 11,4% so với cùng kỳ năm trước nhưng giảm 21,6% so với quý liền kề.

Ngoài ra, lợi nhuận từ các hoạt động còn lại bao gồm mua bán ngoại tệ, đầu tư và kinh doanh chứng khoán, góp vốn/mua cổ phần và các hoạt động khác, mặc dù có giảm 24,6% so với quý liền kề nhưng vẫn tăng 32,4% so với cùng kỳ năm trước.

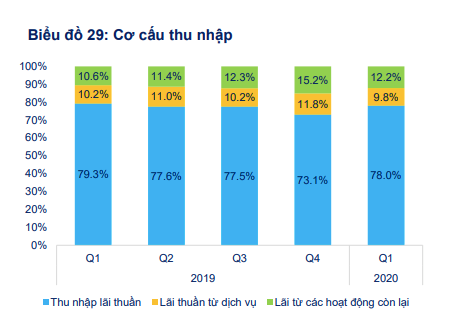

Nguồn thu nhập lãi thuần từ tín dụng vẫn chiếm 78% cơ cấu thu nhập của các ngân hàng

Trong quý I/2020, thu nhập lãi thuần chiếm 78% tổng thu nhập hoạt động trong khi lãi thuần từ hoạt động dịch vụ và lãi từ các hoạt động còn lại chiếm lần lượt 9,8% và 12,2%, giảm đáng kể so với mức 11,8% và 15,2% trong quý IV/2019.

Trong các hoạt động còn lại, tỷ trọng lãi từ chứng khoán (bao gồm chứng khoán kinh doanh và chứng khoán đầu tư) tăng mạnh từ 19,7% lên 33,8%, trong khi lãi từ các hoạt động khác giảm mạnh từ 60% xuống 38%.

Đặc biệt nếu so với quý I/2019 thì có thể thấy tỷ trọng lãi từ chứng khoán đã tăng 2,46 lần.

Xét về tốc độ tăng trưởng, thu nhập từ chứng khoán tăng mạnh ở mức 29,3% so với quý IV/2019. Nếu so với quý I/2019, con số này còn lên tới 225,9%.

Thu nhập từ chứng khoán của các ngân hàng tăng lên trong bối cảnh lợi suất trái phiếu chính phủ vẫn được duy trì ở mức thấp. So với cuối năm 2019, giá trị danh mục chứng khoán (đã trừ dự phòng) của 18 ngân hàng niêm yết tăng 8,5%. Điều này diễn ra trong bối cảnh tăng trưởng tín dụng thấp và thanh khoản tiền đồng không căng thẳng mặc dù tiền gửi của khách hàng suy giảm nhẹ

Trong quý I/2020, giá trị danh mục trái phiếu Chính phủ mà ngân hàng nắm giữ tăng 6,4% trong khi giá trị danh mục trái phiếu của các tổ chức tín dụng (TCTD) khác giảm 8,9%. Giá trị danh mục trái phiếu của các tổ chức kinh tế (TCKT) tăng mạnh 31,3%.

Điều này giải thích cho thu nhập từ chứng khoán tăng của các ngân hàng do các trái phiếu này có lãi suất cao.

Cũng theo FiinGroup, mặc dù tín dụng tăng trưởng thấp nhưng với NIM giảm không đáng kể ở mức 1,1 điểm cơ bản, có thể nói thu nhập lãi thuần trong của các ngân hàng trong quý I/2020 chưa bị ảnh hưởng nhiều từ việc miễn giảm lãi cho khách hàng bị ảnh hưởng bởi dịch Covid-19.

Từ 23/1 (khi tuyên bố có dịch) đến 28/3/2020, ngành ngân hàng đã xem xét miễn giảm lãi với tổng dư nợ 91 nghìn tỷ đồng.

Theo đánh giá của FiinGroup, mức ảnh hưởng này sẽ lớn hơn đáng kể từ quý II/2020, khi tính đến 11/5/2020 con số này đã gần 1.128 nghìn tỷ đồng. Cho vay mới lãi suất ưu đãi cũng đạt hơn 639 nghìn tỷ đồng với lãi suất thấp hơn phổ biến từ 0,5-2,5% so với trước dịch.

Tỷ trọng lãi thuần từ hoạt động dịch vụ ở mức thấp nhất từ quý III/2018 và dự kiến tiếp tục bị ảnh hưởng trong các quý sau.

Tính đến 2/4/2020, các ngân hàng đã có 2 lần miễn giảm phí thanh toán khoảng 560 tỷ đồng, đến hết năm 2020 là khoảng 1.004 tỷ đồng.

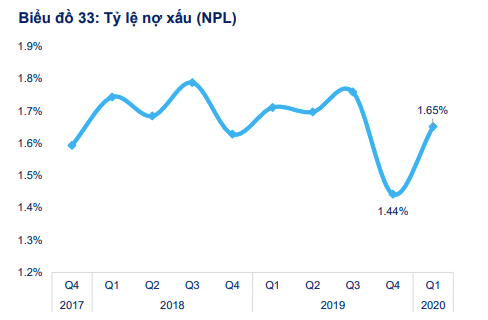

Tỷ lệ nợ xấu tăng nhẹ nhưng chưa phản ánh hết tác động của Covid-19

Trong quý I/2020, tỷ lệ nợ xấu (NPL) của 18 ngân hàng niêm yết tăng từ 1,44% cuối quý IV/2019 lên 1,65%. 6/18 ngân hàng niêm yết công bố thuyết minh trái phiếu VAMC với tổng dư nợ là hơn 4,85 nghìn tỷ đồng, giảm từ mức 6 nghìn tỷ cuối năm trước.

Cũng trong quý đầu tiên của năm 2020, tỷ lệ tạo mới nợ xấu của 18 ngân hàng niêm yết là 0,23%, tăng mạnh so với 7 quý trước và tương đương mức quý I/2018.

Tỷ lệ tạo mới nợ xấu (NPL formation rate) tính bằng thay đổi tổng nợ nhóm 3– 5 trong quý chia cho dư nợ trung bình quý. Theo Thông tư Thông tư 01/2020/TT-NHNN, các ngân hàng có thể quyết định cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ cho các khách hàng ảnh hưởng bởi dịch Covid-19.

Từ 23/1-28/3/2020, các ngân hàng đã cơ cấu lại thời hạn trả nợ cho trên 12.000 khách hàng với dư nợ 13,5 nghìn tỷ đồng.

Như vậy, nếu không có việc cơ cấu lại này, tỷ lệ tạo mới nợ xấu trong quý I/2020 sẽ ở mức cao hơn. Điều này cũng sẽ tương tự trong các quý sau, khi đến 11/5/2020 con số dư nợ được cơ cấu lại đã là gần 138 nghìn tỷ đồng

Lợi nhuận năm 2020 dự kiến giảm 11,9%

Theo số liệu đươc tổng hợp từ 12/18 ngân hàng niêm yết, chiếm 91,8% vốn hóa toàn ngành, đã công bố chỉ tiêu kế hoạch 2020 sau đại hội cổ đông hoặc được các chuyên viên phân tích đưa ra dự báo lợi nhuận 2020, thì dự kiến lợi nhuận sau thuế sẽ giảm 11,9% trong năm 2020 này.

Theo FiinGroup, việc đặt chỉ tiêu thấp là do những tác động của dịch Covid-19 và định hướng chính sách của NHNN về việc chia sẻ khó khăn với khách hàng.Sức ảnh hưởng của Covid-19 hiện vẫn đang được các ngân hàng phân tích, đánh giá ảnh hưởng và có thể điều chỉnh mục tiêu kinh doanh trong 2020 này.

Theo đánh giá của FiinGroup, báo cáo tài chính quý I/2020 của các ngân hàng vẫn chưa phản ánh đầy đủ chi phí dự phòng có thể gia tăng do ảnh hưởng của dịch Covid-19 cũng như những khó khăn về lợi nhuận và dòng tiền của doanh nghiệp.

Tỷ lệ chi phí dự phòng/dư nợ tăng nhẹ từ mức 0,32% lên 0,42% và chủ yếu bởi chi phí dự phòng được hạch toán tăng thêm ở hai ngân hàng là VCB và VPB."Số liệu từ cuộc khủng hoảng giai đoạn 2008 cho thấy chi phí dự phòng phát sinh thường có độ trễ rất dài do việc xác định các ảnh hưởng đòi hỏi thời gian đánh giá và phân tích cũng như do sự thay đổi về các chính sách hạch toán kế toán để thích ứng của ngành", FiinGroup cho biết.

BizLive