Phớt lờ “tiền Tây”, cổ phiếu Aramco xác lập kỷ lục khi cán mốc 2.000 tỷ USD theo kỳ vọng của Thái tử

Ở phiên giao dịch thứ hai sau khi IPO, cổ phiếu của Saudi Aramco tiếp tục đà tăng, đưa định giá vượt qua mốc 2 nghìn tỷ USD mà người đứng đầu vương quốc này đã đặt ra. Cụ thể, cổ phiếu của Aramco tăng kịch trần lên 38,7 riyal (10,32 USD) khi sàn Riyadh bắt đầu giao dịch.

- 12-12-2019Ai phá vỡ bong bóng 2.000 tỷ USD của Saudi Aramco?

- 11-12-2019Cổ phiếu của Aramco tăng kịch trần trong phiên giao dịch đầu tiên, tiến sát mức định giá 2 nghìn tỷ USD và đưa Ả Rập vào "top" 10 TTCK lớn nhất thế giới

- 06-12-2019Saudi Aramco huy động 25,6 tỷ USD trong vụ IPO lớn nhất lịch sử thế giới

Trước đó, Aramco đã huy động được 25,6 tỷ USD trong thương vụ IPO lớn nhất thế giới, cổ phiếu được bán với giá 32 riyal và dễ dàng vượt qua Microsoft, Apple để trở thành công ty niêm yết giá trị nhất thế giới. Ở phiên giao dịch hôm qua, định giá của Aramco chạm mức 1,88 nghìn tỷ USD.

Việc Aramco niêm yết đánh dấu một bước ngoặt cho một doanh nghiệp được chính phủ Ả Rập Xê Út hậu thuẫn trong vài thập kỷ. Ngoài ra, thương vụ này cũng khép lại kế hoạch được "ấp ủ" trong gần 4 năm của Thái tử Mohammed bin Salman. Ông có tham vọng đưa công ty này hướng tới quy mô toàn cầu và thực hiện kế hoạch Vision 2030 để cải tổ nền kinh tế Ả Rập. Trong một cuộc phỏng vấn với Economist hồi tháng 1/2016, thương vụ IPO quốc tế của một công ty có lợi nhuận ròng hơn 100 tỷ USD, được Thái tử đặt mục tiêu định giá là 2 nghìn tỷ USD.

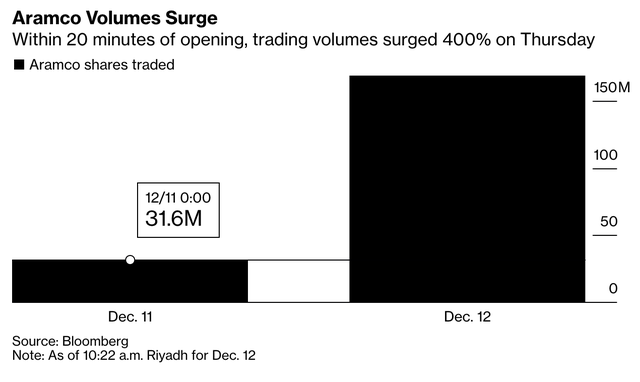

Chỉ trong 20 phút đầu tiên của phiên, khối lượng giao dịch của cổ phiếu Aramco đã tăng lên tới 400%.

Salih Yilmaz, một nhà phân tích của Bloomberg Intelligence, nhận định rằng các nhà đầu tư nước ngoài phần lớn tỏ ra hờ hững với thương vụ này một phần vì giá cổ phiếu quá cao và dường như còn đắt đỏ hơn khi xét đến cả yếu tố cổ tức và dòng tiền. Các nhà phân tích đến từ Sanford C. Bernstein & Co. cho rằng đã đến lúc nhà đầu tư nên chốt lời vì mức định giá đang quá cao. Tại một cuộc khảo sát của Bloomberg hồi tháng trước, các nhà quản lý tài sản dự đoán định giá của Aramco chỉ ở khoảng 1,2 nghìn tỷ USD đến 1,5 nghìn tỷ USD.

Nếu giá cổ phiếu của Aramco tiếp tục thăng hoa vào phiên ngày mai - khiến mức ước tính của các nhà phân tích tăng cao hơn, thì thương vụ niêm yết này sẽ gặp khó khăn khi lên sàn quốc tế. Nhiều nhà quản lý tài sản ở nước ngoài cho biết sẽ không đầu tư vào công ty này, do mối lo ngại về vấn đề điều hành doanh nghiệp và mâu thuẫn xảy ra ở các cơ sở lọc dầu của họ.

Tuy nhiên, thương vụ IPO đã được các nhà đầu tư của Ả Rập và vùng Vịnh "tung hô" rất nhiều, vì họ nhận thấy giá cổ phiếu của Aramco được thúc đẩy nhờ cam kết trả cổ tức, có tiềm năng được đưa vào các chỉ số của thị trường mới nổi. Ngoài ra, khu vực này cũng không có công ty dầu khí niêm yết lớn nào khác.

Các nhà phân tích của Arqaam Capital viết trong một bản báo cáo phát hành hôm thứ Tư rằng, mức định giá 2 nghìn tỷ USD của Aramco là yếu tố hợp lý để họ đảm bảo dòng tiền từ cổ tức. Họ cũng đưa ra đánh giá ban đầu với khuyến nghị mua cổ phiếu của Aramco và giá mục tiêu là 39,20 riyal. Arqaam dự kiến mức tăng của cổ tức hàng năm là 2%, có khả năng sẽ đưa mức cổ tức đặc biệt lên 20 tỷ USD trong 3 năm tới.