PV Drilling (PVD) lỗ 3 quý liên tiếp, ngày càng xa mục tiêu có lãi năm 2022

Điều này trái ngược với kỳ vọng của nhiều công ty chứng khoán khi đánh giá khá cao khả năng có lãi trong năm 2022 nhờ diễn biến leo thang về giá dầu.

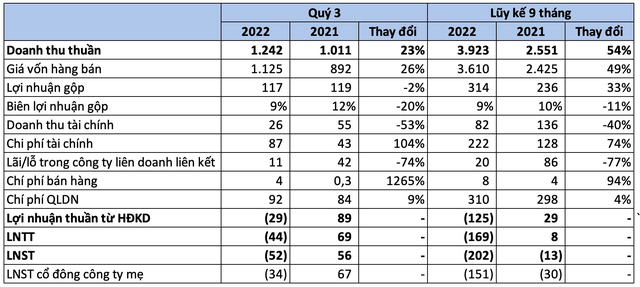

Theo BCTC hợp nhất quý 3/2022, Tổng công ty cổ phần Khoan và Dịch vụ khoan Dầu khí (PV Drilling, mã chứng khoán: PVD) ghi nhận hơn 1.242 tỷ đồng doanh thu thuần, tăng 23% so với cùng kỳ năm trước. Giá vốn tăng nhiều hơn khiến lãi gộp theo đó giảm 2% xuống còn 117 tỷ đồng. Biên lợi nhuận gộp co lại đáng kể từ 12% cùng kỳ năm trước xuống còn 9%.

Doanh thu tài chính của tổng công ty giảm mạnh 53% xuống 26 tỷ đồng, trong đó khoản lãi tiền gửi và lãi tỷ giá đều giảm mạnh. Ngược lại, chi phí tài chính lại tăng gấp đôi lên 87 tỷ đồng, trong đó khoản lỗ tỷ giá hơn 41 tỷ đồng, ngoài ra khoản lãi tiền vay xấp xỉ ngưỡng 45 tỷ.

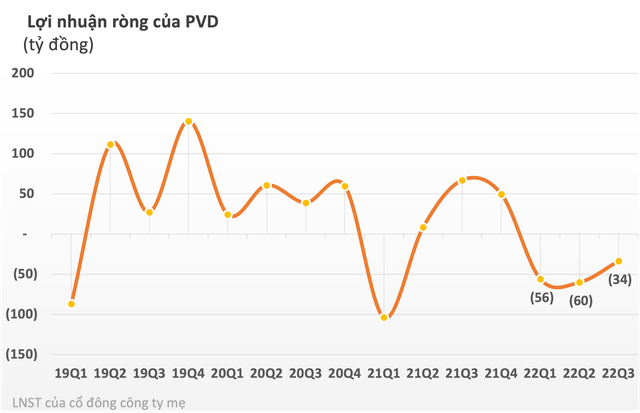

Chi phí bán hàng tăng mạnh từ mức chưa tới 1 tỷ đồng của quý 3 năm trước lên 11 tỷ, chi phí QLDN tăng 9% lên 92 tỷ đồng. Kết quả, PVD lỗ sau thuế 52 tỷ đồng, trong đó phần lỗ cổ đông công ty mẹ chiếm gần 34 tỷ đồng.

Theo giải trình, doanh thu tăng do đơn giá cho thuê giàn khoan và hiệu suất sử dụng giàn khoan tự nâng sở hữu tăng so với cùng kỳ, cộng thêm sự đóng góp doanh thu của giàn khoan PV Drilling V đang thực hiện chiến dịch khoan cho Brunei Shell Petroleum. Doanh thu còn tăng từ giàn thuê, ngoài ra còn cấn trừ giảm doanh thu các dịch vụ liên quan đến khoan do khối lượng lượng công việc giảm.

Tuy vậy, lơi nhuận sau thuế vẫn ghi nhận âm do việc giảm mạnh các khoản lợi nhuận từ các dịch vụ liên quan đến khoan và lợi nhuận từ các công ty liên doanh do giảm doanh thu; đồng thời chi phí tài chính tăng mạnh do tỷ giá đồng USD tăng cộng thêm biến động Libor làm tăng chi phí lãi vay.

Lũy kế 9 tháng, doanh nghiệp dịch vụ khoan dầu khí báo cáo doanh thu 3.923 tỷ đồng, tăng 54% so với cùng kỳ. Khấu trừ chi phí, lợi nhuận sau thuế cổ đông công ty mẹ âm 9 tháng 151 tỷ đồng trong khi cùng kỳ năm 2021 chỉ lỗ khoảng 30 tỷ đồng. So với kế hoạch lợi nhuận sau thuế 37 tỷ đồng đề ra thì hiện PVD ngày càng xa rời mục tiêu khi đã thua lỗ liên tục trong 3 quý.

Điều này trái ngược với kỳ vọng của nhiều công ty chứng khoán khi đánh giá khá cao khả năng có lãi trong năm 2022 nhờ diễn biến leo thang về giá dầu. Cụ thể, SSI Research dự báo lợi nhuận 6 tháng cuối năm 2022 đạt 162 tỷ đồng, tăng 708% so với cùng kỳ. Tương tự, VNDirect dự phóng lợi nhuận ròng năm 2022 của PVD có thể đạt 96 tỷ đồng, gấp gần 5 lần so với cùng kỳ với giả định giá thuê trung bình giàn JU năm 2022 sẽ đạt 61.000 USD, cao hơn 17% cùng kỳ.

Tại thời điểm 30/9/2022, tổng tài sản của PVD đạt 20.897 tỷ đồng, tăng nhẹ so với đầu năm, trong đó gần 1.500 tỷ là khoản tiền và tương đương tiền. Nợ phải trả đạt hơn 6.700 tỷ đồng trong đó nợ vay chiếm hơn 3.900 tỷ đồng, phần lớn là nợ dài hạn. Tại thời điểm cuối quý 3, PVD còn hơn 407 tỷ đồng LNST chưa phân phối.

Trên thị trường, cổ phiếu PVD chốt phiên 28/10 đạt 18.450 đồng/cp, giảm 64% so với đỉnh hồi tháng 3/2022. Hiện cổ phiếu PVD thuộc danh sách chứng khoán không đủ điều kiện giao dịch ký quỹ (margin) của HoSE do lợi nhuận sau thuế cổ đông công ty mẹ của PV Drilling 6 tháng năm 2022 là số âm.

Nhịp Sống Thị Trường