PVS thể hiện bản lĩnh cổ phiếu lớn trên HNX

Mã cổ phiếu PVS của Tổng Công ty Cổ phần Dịch vụ Kỹ thuật Dầu khí Việt Nam (PTSC) đã kịp bắt nhịp cùng một số cổ phiếu để gỡ lại thiệt hại của phiên ngày 18/8. Thậm chí PVS đang quay về vùng đỉnh 18 tháng.

- 05-09-2023Quỹ thành viên thuộc VinaCapital bán ra 6,6 triệu cổ phiếu Nhà Khang Điền (KDH) ngay gần đỉnh một năm

- 05-09-2023Cổ phiếu Vinamilk tăng mạnh, thành viên thuộc SCIC muốn thoái sạch vốn

Một trong những cổ phiếu lớn thể hiện được bản lĩnh trên HNX

Sau phiên giao dịch cuối cùng của tháng 8, HOSE và HNX đã ghi nhận hơn 30% các mã đều đã hồi phục và có lãi so với phiên ngày 18/8. Nhiều cổ phiếu Bluechips trên sàn HOSE như VNM, GAS cũng nằm trong danh sách này. Tương tự, HNX cũng có những cổ phiếu lớn như PVS, VCS, TNG, trong đó PVS được xem là khá thầm lặng với mức tăng gần 7% trong tuần vừa qua.

Giống như phần lớn các cổ phiếu trong đợt hồi phục trước nghỉ lễ, PVS hiện đã lấy lại xu hướng tăng ngắn hạn, vượt trên đường MA20. Thậm chí, hiện PVS còn đang áp sát trở lại vùng đỉnh 18 tháng.

Việc các phiên giao dịch trước nghỉ lễ Quốc khánh thiếu vắng đi thanh khoản sẽ khiến cho nỗ lực thử sức với vùng đỉnh cũ cần thêm thời gian. Nếu khối lượng giao dịch có sự khởi sắc, PVS có thể sẽ bứt phá sớm. Tuy nhiên trong trường hợp thanh khoản của PVS không sự đột phá mạnh mẽ, chuỗi các phiên dao động trong biên độ hẹp ngay sát vùng 35.000 - 36.000 đồng/cổ phiếu sẽ có thể kéo dài quãng thời gian tích lũy.

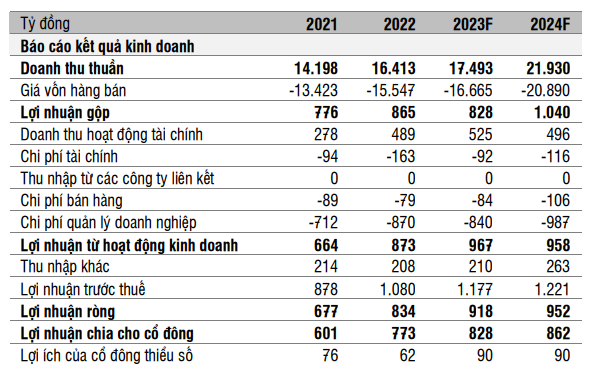

Có thể duy trì lợi nhuận hơn 1.100 tỷ đồng

Trong quý II/2023, doanh thu và lợi nhuận sau thuế công ty mẹ lần lượt tăng 3% và 3.227% đạt 4,7 nghìn tỷ đồng và 224 tỷ đồng, từ mức rất thấp trong quý II/2022, nhờ vào việc ghi nhận doanh thu và backlog nhiều hơn của mảng EPCI (thiết kế, mua sắm, xây dựng, lắp đặt).

Về đại dự án Block B – Ô Môn, CTCK SSI vẫn đánh giá PVS là doanh nghiệp đầu tiên được hưởng lợi từ dự án nếu đạt được FID (quyết định đầu tư cuối cùng). Đầu tiên, Tập đoàn Dầu khí Việt Nam (PVN) sẽ tiếp nhận các giấy tờ, hồ sơ liên quan đến việc đầu tư vào 2 nhà máy điện Ô Môn III và IV của Tập đoàn Điện lực Việt Nam (EVN), cho phép PVN điều tra sâu hơn về tiềm năng, rủi ro của các dự án trước khi quyết định có muốn trở thành nhà đầu tư của hai dự án này hay không.

Mặc dù PVN có tiềm lực tài chính mạnh hơn EVN nhưng ở góc độ một doanh nghiệp nhà nước, mọi dự án đều cần được cân nhắc kỹ lưỡng để đảm bảo an toàn vốn nhà nước.

Do đó, SSI không kỳ vọng PVN có thể sớm hoàn tất công việc thẩm định này. Thứ hai, còn các vấn đề khác như việc ký kết GSA/GSPA giữa các bên, do đó, FID có thể phải kéo dài thêm tới cuối năm 2023. PVS có thể đạt khoảng 700 triệu USD giá trị EPCI từ Block B trong khoảng thời gian 2024-2027.

Về ngành điện gió ngoài khơi, do chi phí gia tăng do lạm phát và lãi suất cao hơn khiến một số nhà đầu tư ngừng/xem xét lại các dự án điện gió ngoài khơi hiện tại hoặc tìm cách giảm chi phí để duy trì khả năng tồn tại của dự án. Cụ thể, theo khảo sát của Westwood Energy đối với nhiều nhà đầu tư điện gió ngoài khơi, nhiều nhà đầu tư nhận thấy chi phí tăng khoảng 11 -20% kể từ năm 2021, trong khi PPA/thỏa thuận với chính phủ đã được ký kết với giả định chi phí vốn đầu tư thấp hơn.

Các doanh nghiệp trong ngành sẽ tiếp tục tìm kiếm các biện pháp cắt giảm chi phí và điều này có thể mang lại cơ hội cho các nhà cung cấp có lợi thế chi phí thấp hơn, như trường hợp của PVS (có chi phí hoạt động thấp hơn so với các đối thủ cạnh tranh từ Hàn Quốc hoặc Nhật Bản). Tuy nhiên, nếu cắt giảm chi phí không đủ để bù đắp cho tác động của lạm phát, có thể sẽ có thêm nhiều dự án cần phải dừng/trì hoãn, điều này sẽ gây rủi ro cho tất cả các bên tham gia trong ngành.

Về ngành dầu khí ngoài khơi, SSI nhận thấy nhiều quốc gia khác nhau (như UAE và Nigeria) có kế hoạch tăng công suất sản xuất dầu khoảng 30 -50% trong vài năm tới. Ví dụ, Công ty Dầu khí Quốc gia Abu Dhabi (ADNOC) muốn tăng công suất từ 3,5 mm bpd trong năm 2022 lên 5 mm bpd trong năm 2027. Do đó, nhu cầu về EPC ngoài khơi cho ngành công nghiệp truyền thống sẽ mạnh và công ty có thể tiếp tục giành được hợp đồng từ các thị trường mà công ty có vị thế tốt.

SSI duy trì ước tính doanh thu năm 2023 của PVS là 17,5 nghìn tỷ đồng (tăng 6,5%) và điều chỉnh tăng ước tính lợi nhuận trước thuế lên 1.176 tỷ đồng.

Thị trường Tài chính Tiền tệ