Quản lý tài chính qua "những chiếc lọ": Nữ nhân viên văn phòng U40 đã "cân" cả gia đình 4 người với thu nhập 17 triệu đồng ở Hà Nội thế nào?

Làm sao để có thể cân đối tài chính gia đình 4 người sinh sống ở Hà Nội với thu nhập ở mức trung bình?

- 21-03-2024Từ đoạn chat chồng kêu mệt mỏi khi vợ “mượn tiền” tiêm phòng cho con: Phụ nữ nên chuẩn bị tài chính thế nào để hôn nhân không “đáng sợ”?

- 11-02-2024Meichan: Điều tự hào nhất là khi thấy bố mẹ sống thoải mái hơn xưa rất nhiều, mình đã tự lập tài chính 100%

- 10-02-2024Lời khuyên tài chính từ các tỷ phú để bạn tiêu tiền đúng cách ngay từ đầu năm

- 10-02-20244 kênh podcast cho bạn nền tảng cơ bản nhất về tài chính: Tết này nhất định phải nghe!

Chị Huyền Mai (35 tuổi, Thanh Xuân, Hà Nội) hiện đang là nhân viên văn phòng tại một công ty tư nhân, thu nhập hàng tháng vào khoảng 12 triệu/tháng. Chồng của chị Mai làm viên chức nhà nước, mức lương theo ngạch viên chức chỉ vào khoảng 5-6 triệu/tháng. Tổng thu nhập của cả hai vợ chồng hàng tháng khoảng 17-18 triệu đồng.Vợ chồng chị có hai con nhỏ, một bé đang học trường mầm non tư thục và một bé học trường tiểu học công lập.

Để gia đình có thể sinh sống tương đối thoải mái và vẫn có những khoản tiết kiệm phòng trừ rủi ro, chị Mai đã áp dụng một số cách thức giúp cho việc tiêu dùng thông minh hơn, chi tiêu tối ưu và vẫn có khoản tiết kiệm hàng kỳ, mà theo chị thì "ai cũng có thể áp dụng được và chắc chắc hữu ích".

Sử dụng linh hoạt 2 thẻ tín dụng, tận dụng tối đa chính sách hoàn tiền (cashback)

Chị Mai hiện đang sở hữu hai thẻ tín dụng của hai ngân hàng khác nhau với những chính sách khác nhau, tuy nhiên đều có chung chức năng cashback (hoàn tiền) và tích điểm.

Một thẻ chị Mai dùng cho các chi tiêu bảo hiểm nhân thọ, bảo hiểm sức khoẻ, đóng học phí cho con. Thẻ còn lại, chị sử dụng cho các giao dịch mua sắm tại cái trung tâm thương mại và siêu thị, bao gồm cả mua sắm trả góp các đồ thiết bị điện tử và mua đồ ăn uống vật dụng gia đình hàng tháng.

Chị Mai cho biết, nhờ tìm hiểu kỹ lưỡng ưu nhược điểm về chính sách ưu đãi của từng ngân hàng trước khi mở thẻ, việc tích điểm tiêu dùng sau này đã giúp chị có khoản tiền hoàn hoặc được miễn phí thường niên. Ngoài ra, thời gian miễn lãi tuỳ thuộc vào mỗi loại thẻ 45- 55 ngày giúp chị linh hoạt hơn trong xử lý dòng tiền của mình. Theo chị tính toán, phần tiền được hoàn lại nhờ thẻ tín dụng giúp chị "tiết kiệm" được từ 4- 6 triệu đồng mỗi năm.

Chị Mai cũng lưu ý, khi sử dụng thẻ tín dụng, người dùng phải tuyệt đối tuân thủ nguyên tắc không bao giờ để quá hạn ngày thanh toán thẻ, thậm chí chị luôn theo dõi sms sao kê chi tiêu hàng ngày để thanh toán trước hạn khoảng 1-2 ngày.

Săn "sale" và mua voucher

Để đảm bảo quản lý tài chính gia đình, chuyện chi tiêu của chị Mai cũng có những nguyên tắc kỷ luật riêng, từ mua sắm quần áo, đồ dùng gia đình đến các khoản vui chơi giải trí, đi du lịch, xem phim...

Chẳng hạn việc mua quần áo, chị Mai vạch rõ hai dịp cố định hàng năm để sắm quần áo cho cả gia đình, không mua lẻ tẻ hoặc theo tháng. Thường cuối mỗi mùa (mùa hè và mùa đông), chị sẽ tìm săn đồ sale của mùa đó, để năm sau mặc và đồ mua sẽ thường có thương hiệu tốt, uy tín về chất lượng, đặc biệt có mức giá giảm rất sâu do hết mùa. Các cửa hàng sẽ có xu hướng giảm giá để lấy chỗ cho hàng mùa tiếp theo và vì đồ có thương hiệu nên về kiểu dáng cùng chất lượng cũng sẽ được đảm bảo.

Đối với hoạt động vui chơi, du lịch, chị Mai thường đặt vé máy bay sớm. Phòng khách sạn cũng được chị so sánh giá tối ưu qua các nền tảng đặt phòng trực tuyến, đồng thời chủ động liên hệ trực tiếp khách sạn. Hay vé xem phim hay khu vui chơi đều được chị tìm mua trên các hội nhóm voucher với giá cực kỳ rẻ so với mua trực tiếp.

Mua Bảo hiểm nhân thọ và Bảo hiểm sức khoẻ

Khác với nhiều người cho rằng bảo hiểm chỉ là khoản chi của người rủng rỉnh tiền bạc, với chị Mai đây là khoản mục bắt buộc phải có, cùng với Bảo hiểm xã hội. Tuy nhiên, chị Mai cũng lưu ý cần cân nhắc kỹ dựa vào nguồn tài chính thực tế để lựa chọn gói bảo hiểm thích hợp.

Với gia đình 4 người, trong đó có 2 em bé đang độ tuổi "hay ốm" và bắt đầu đi học, chị Mai đã mua hai gói Bảo hiểm nhân thọ theo dạng vừa tích luỹ, vừa bảo vệ và có hoàn lại khi các bé đến 18 tuổi.

Ngoài ra, chị cũng mua Bảo hiểm sức khoẻ cho cả gia đình với mức phí cơ bản nhất để sử dụng trong trường hợp phải nằm viện. Chính loại hình bảo hiểm sức khoẻ này đã giúp gia đình chị bớt được chi phí tương đối lớn trong năm, khi một vài thành viên gặp vấn đề về sức khỏe.

Tổng chi phí bảo hiểm chị mua hết khoảng 20 triệu đồng/năm, tức là chưa đến 2 triệu đồng/tháng cho 4 người.

"Khi mua bảo hiểm, bản thân cần phải tìm hiểu rõ quyền lợi của từng gói bảo hiểm và nhu cầu của gia đình, tham vấn tư vấn viên kĩ càng để sử dụng đạt hiệu quả nhất", chị chia sẻ.

Quản lý tài chính qua "những chiếc lọ"

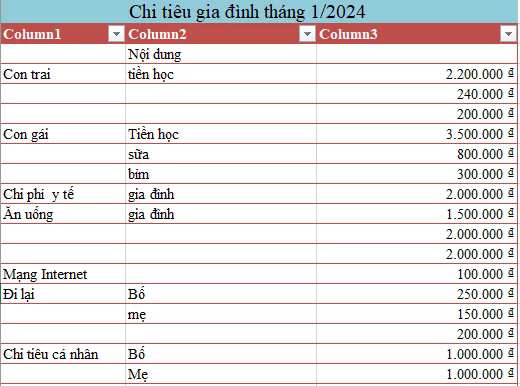

Theo dõi chi tiêu gia đình một cách kỉ luật giúp chị Mai luôn có điều chỉnh kịp thời trong quản lý tài chính

Với nguồn thu nhập khá hạn chế ở thành phố lớn như Hà Nội, chị Mai tin rằng việc áp dụng kỉ luật "quy tắc quản lý tài chính 6 lọ" sẽ giúp gia đình đảm bảo mức chi tiêu nằm trong tầm kiểm soát.

Đầu mỗi tháng sau khi nhận lương, chị Mai sẽ phân bổ cho "các lọ chi phí cố định" như Chi tiêu cần thiết (gồm chi phí ăn – điện nước, xăng xe, điện thoại..), chi phí giáo dục, tiết kiệm dài hạn (để sử dụng làm quỹ khẩn cấp nếu cần), giải trí (phần này có thể là giải trí trong tháng hoặc tích luỹ để du lịch trong năm). Nhờ vậy, gia đình chị sẽ hạn chế việc bị lạm tiêu và rơi vào cảnh "chưa đến cuối tháng đã hết tiền".

Cuối cùng, chị Mai thừa nhận, trong tài chính gia đình, chỉ chi tiêu kỷ luật là chưa đủ để có được nền tảng tài chính vững chắc, đặc biệt khi các con lớn hơn và có nhu cầu tiêu dùng cá nhân nhiều hơn. Cả chị và chồng đều đang nỗ lực gia tăng thu nhập từ các công việc tay trái và đầu tư để phát triển nguồn thu cho cán cân tài chính gia đình.

An ninh tiền tệ