Quỹ đầu tư lao đao, đâu là những gánh nặng?

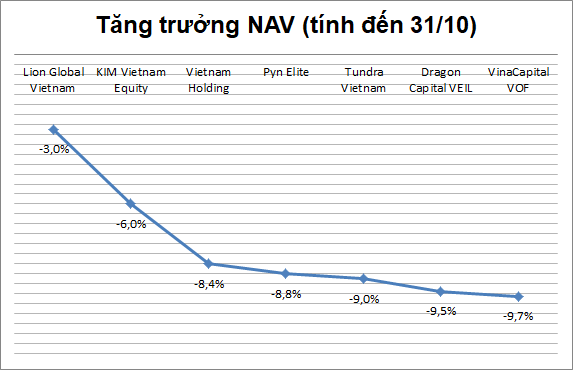

Hầu hết quỹ lớn trên thị trường đều gặp khó khăn và sụt giảm NAV trong 10 tháng đầu năm do việc rớt giá của một số khoản đầu tư lớn.

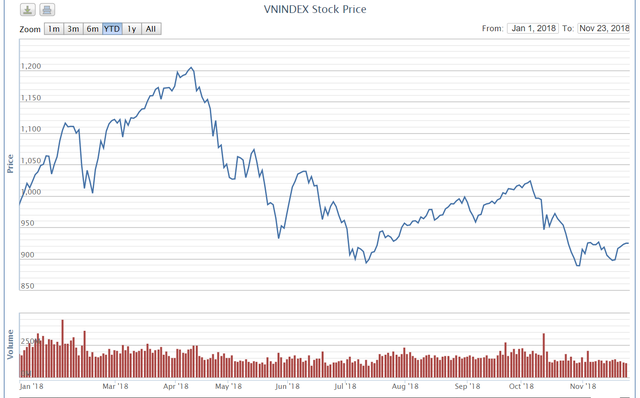

Thị trường chứng khoán Việt Nam đã trải qua gần một năm với nhiều biến động.

Chỉ số Vn-Index từng tăng mạnh lên vùng đỉnh 1.200 điểm hồi tháng 4 nhưng rồi lại về 900 điểm trong tháng 7. Mặc dù có đợt hồi phục lên 1.000 điểm vào đầu tháng 10, chỉ số hiện tại vẫn xoay quanh 920 điểm, thấp hơn nhiều so với đầu năm.

Chỉ số VN-Index. Nguồn VnDirect.

Có một số ít quỹ tăng trưởng dương nhưng hầu hết các quỹ đầu tư chuyên nghiệp như Dragon Capital, VinaCapital, Pyn Elite Fund, Tundra Vietnam Fund, …vẫn lao đao với xu hướng chung của thị trường khi tổng tài sản ròng (NAV) bốc hơi hàng triệu đôla.

Hầu hết các quỹ lớn đều thua lỗ từ đầu năm.

Các quỹ đầu tư lớn thường phân bổ vốn vào nhiều loại tài sản khác nhau để đa dạng hóa danh mục. Trong đó, có những khoản đầu tư mang lại hiệu quả cao nhưng cũng có những khoản thua lỗ lớn và kéo NAV của quỹ sụt giảm.

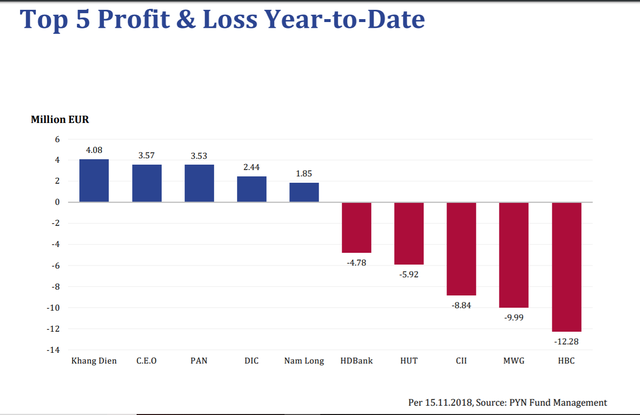

Từ đầu tàu, MWG và HBC trở thành gánh nặng của Pyn Elite

Trong tháng 10 vừa qua, tổng tài sản của Pyn Elite Fund đã "bốc hơi" 8,1% chủ yếu do sự rớt giá của cổ phiếu HBC, HDB và MWG. Với mức giảm trên, NAV 10 tháng của quỹ Phần Lan đã mất 8,8% so với đầu năm. NAV của Pyn Elite tại 15/11 là 387 triệu USD với tỷ trọng cổ phiếu chiếm 98%.

Trong danh mục của Pyn, cổ phiếu Tập đoàn Xây dựng Hoà Bình (HBC) là gánh nặng lớn nhất của quỹ khi thua lỗ 12,3 triệu EUR. Tiếp đến là MWG của Thế giới di động thua lỗ gần 10 triệu EUR và CII đánh mất thêm của quỹ 8,8 triệu EUR,… Điều này khá trái ngược khi MWG và HBC là 2 khoản đầu tư mang lợi nhuận lớn nhất cho Pyn trong năm 2017.

Nói về khoản đầu tư lớn nhất là MWG (chiếm 15% NAV), Pyn cho biết kết quả kinh doanh 9 tháng của công ty vẫn tích cực với doanh thu tăng trưởng 37% và lãi ròng cao hơn 34% so với cùng kỳ, phù hợp với dự báo của quỹ. MWG đã điều chỉnh trong tháng 10 sau khi đợt tăng mạnh hồi giữa tháng 8, và việc này giúp định giá cổ phiếu ở mức hấp dẫn hơn với P/E dự phóng năm 2019 là 11x.

Khoản thua lỗ lớn nhất từ đầu năm (HBC) đang là khoản đầu tư lớn thứ 7 của quỹ với tỷ trọng 5,3% NAV. Theo báo cáo mới nhất, Pyn đang nắm 31 triệu cp HBC, tương đương với 15,93% vốn công ty xây dựng này.

Ngược lại với HBC, trong 5 khoản đầu tư sinh lời nhất của Pyn Elite lại xuất hiện 4 doanh nghiệp liên quan đến bất động sản là Khang Điền (KDH), CEO, DIG và Nam Long (NLG). Ngoài ra, cổ phiếu PAN của The Pan Group đóng góp khoản lãi 3,5 triệu EUR cho quỹ.

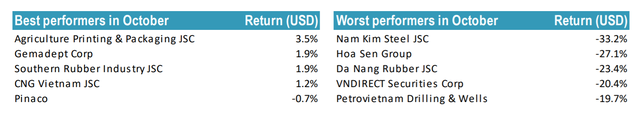

Tundra và gánh nặng cổ phiếu thép

Trong tháng 10, quỹ đầu tư Tundra Vietnam Fund đã bay hơi đến 12% tổng tài sản và khiến quỹ chịu thua lỗ 9% kể từ đầu năm. Tổng tài sản của Tundra cuối tháng 10 là gần 905 triệu SEK (tương đương gần 100 triệu USD).

Hầu hết các quỹ lớn đều thua lỗ từ đầu năm.

Trong tháng 10, tài sản của Tundra bay hơi đến 12% do gánh nặng sụt giảm từ cổ phiếu ngành thép. Thép Nam Kim (NKG) chính là khoản đầu tư ‘tệ’ nhất của quỹ khi sụt giảm đến 33% (tính theo USD), tiếp đến là Tập đoàn Hoa Sen (HSG) đánh mất 27,1% giá trị. Ngoài ra, DRC, VND và PVD cũng sụt giảm trên dưới 20%.

Tundra cho biết hiệu quả kém của quỹ đến từ nhóm vật liệu, tài chính, tiêu dùng và công nghệ thông tin. Sự điều chỉnh mạnh của giá dầu quốc tế và kết quả kinh doanh kém trong quý III có tác động tiêu cực đến PVD, HSG. Trong khi đó, các cổ phiếu bất động sản và hàng tiêu dùng thiết yếu đóng góp kết quả tích cực cho quỹ.

Các khoản đầu tư sinh lời của quỹ ngoại chỉ bao gồm 4 cổ phiếu là Bao bì và In Nông nghiệp (INN), Gemadept (GMD), Cao su Miền Nam (CSM) và CNG Việt Nam (CNG), đều tăng chưa đến 4%.

Tính đến cuối tháng 10, NAV của Tundra đạt gần 100 triệu USD với tỷ trọng cổ phiếu chiếm 98%. Những khoản đầu tư lớn nhất của quỹ là FPT Corp (7,2% NAV), Masan Group (6,6%), HPG (6,4%), SSI (6,2%),...

VEIL và VOF

Hai quỹ đầu tư quy mô vốn nhất nhì trên thị trường Việt Nam là VinaCapital Vietnam Opportunity Fund (VOF) và Vietnam Enterprise Investments Limited (VEIL) cho thấy sự sụt giảm mạnh đến gần 10% kể từ đầu năm.

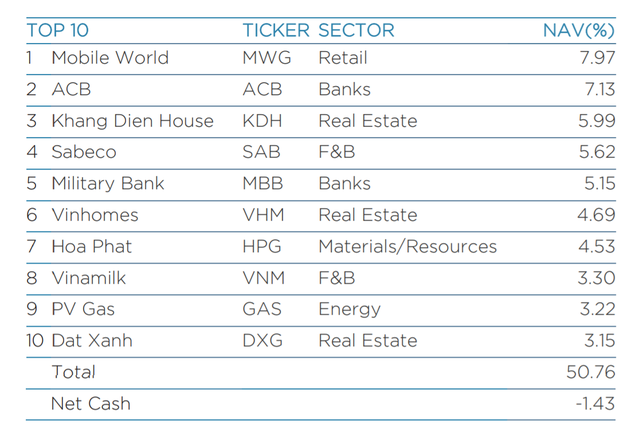

Tại đầu tháng 11, tài sản ròng của VEIL còn ghi nhận 1,4 tỷ USD, đồng nghĩa với việc bay hơi 9,49% giá trị sau 10 tháng. Hiện danh mục của VEIL tập trung chủ yếu ở 3 nhóm ngành bất động sản, ngân hàng và thực phẩm tiêu dùng. Danh mục của VEIl ghi nhận tỷ trọng tiền bị âm 1,47%.

Top 10 của VEIL tính đến 1/11.

Top 10 khoản đầu tư lớn nhất của quỹ này đến cuối tháng 10 chiếm 50,76% NAV, tương đương khoản 700 triệu USD. Trong số đó, MWG - khoản đầu tư lớn nhất của quỹ đã mất giá khoảng 15% trong 10 tháng đầu năm. Vinhomes (VHM) kể từ khi chào sàn hồi tháng 5 đến 1/11 đánh mất 22% giá trị. Vinamilk (VNM) trong 10 tháng đầu năm bay hơi gần 34% giá trị. Bảy khoản đầu tư lớn còn lại đều tăng hoặc không giảm quá nhiều trong 10 tháng đầu năm.

Với VOF, quỹ lớn nhất của VinaCapital đánh mất 6,4% giá trị trong tháng 10 vừa qua. Qua đó, VOF đã không còn là quỹ tỷ đô khi NAV tại 31/10 chỉ còn 989 triệu USD, tương ứng với mức sụt giảm 9,7% so với đầu năm 2018 (NAV tại 31/12/2017 là 1,095 tỷ USD).

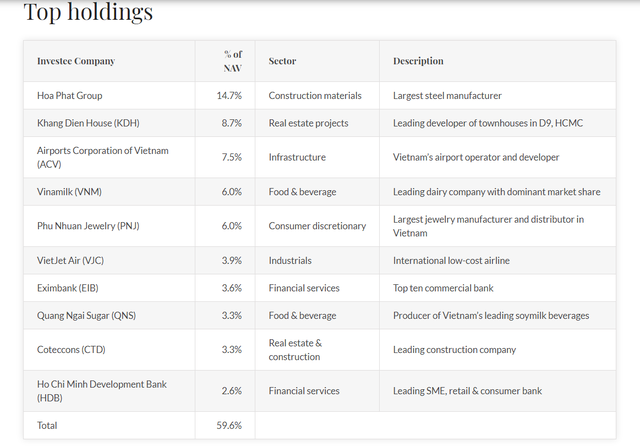

Xét top 10 danh mục của VOF, HPG là khoản đầu tư lớn nhất của quỹ với tỷ trọng 14,3% NAV. Đáng chú ý, Vinamilk từng là khoản đầu tư lớn nhì ở thời điểm đầu năm (10,9% NAV) thì đã rơi xuống thứ 4, một phần bởi việc giảm giá 34%. Cổ phiếu ACV cũng mất giá gần 32% trong thời gian trên. Cổ phiếu Coteccons (CTD) bay hơi 33% giá trị trong 10 tháng đầu năm.

Top 10 của VOF tại 31/10.

Khác với VEIL, Quỹ VOF chỉ đầu tư khoảng 69,2% tài sản vào các cổ phiếu niêm yết, trong khi đó quỹ dành 18,6% đầu tư vào nhóm chưa niêm yết, khoảng 8,7% vào các thương vụ tư nhân. Còn lại, VOF đầu tư vào các dự án bất động sản, các tài sản hoạt động, tiền mặt và khác.

CÙNG CHUYÊN MỤC