Quý kinh doanh kém sắc của các doanh nghiệp thủy sản

Quý kinh doanh ảm đạm của các doanh nghiệp thủy sản. Ảnh: Trung tâm Xúc tiến đầu tư và hỗ trợ doanh nghiệp.

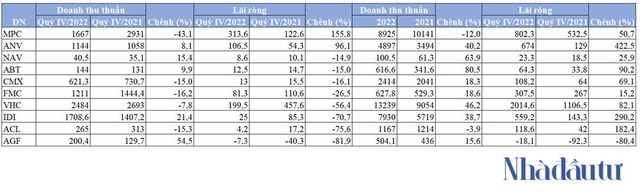

Dù KQKD quý IV/2022 của hầu hết doanh nghiệp thủy sản đều suy giảm so với cùng kỳ năm trước, song lãi ròng của nhóm này xét cả năm 2022 (trừ AGF) đều tăng rất mạnh.

- 22-01-2023Kỷ lục xuất khẩu 11 tỷ USD, doanh nghiệp thủy sản ‘hái ra tiền’ thế nào?

- 12-12-2022Các doanh nghiệp thủy sản "ăn mừng" xuất khẩu đạt mức kỷ lục 10 tỷ USD, cổ phiếu đua nhau tăng vọt

- 05-12-2022Doanh nghiệp xuất khẩu thủy sản miền Tây 'ngấm đòn' lạm phát

Khảo sát của Nhadautu.vn cho thấy, tính từ đầu năm đến nay (phiên 10/2/2023), hầu hết các cổ phiếu thủy sản đều tăng mạnh. Trong đó, tăng vượt trội so với phần còn lại là mã ANV (50,55%), xếp thứ 2 là CMX (28,42%), ACL (23,22%), AGF (17,39%), IDI (14,68%)…. Mã cổ phiếu duy nhất giảm điểm là “ông lớn” VHC (-4,58%).

Ngành thủy sản Việt Nam đã có một nằm phục hồi và tăng trưởng vượt bậc trong năm 2022. Theo đó, xuất khẩu thủy sản Việt Nam đã cán đích 1 tỷ USD, tương đương tăng 25% so với năm 2021. Đây là mức kỷ lục của ngành thủy sản Việt Nam trong hơn 20 năm xuất khẩu ra thị trường thế giới.

Dù vậy, nếu xét riêng quý IV/2022, các công ty niêm yết thủy sản đã công bố kết quả kinh doanh không mấy tích cực.

2 cái tên hiếm hoi ghi nhận lãi ròng tăng trưởng mạnh trong kỳ là CTCP Tập đoàn Thủy sản Minh Phú (UPCOM: MPC) và CTCP Nam Việt (HoSE: ANV).

Theo đó, BCTC riêng của MPC ghi nhận doanh thu thuần 1.667 tỷ đồng, giảm 43% so với cùng kỳ năm 2021. Giá vốn bán hàng cũng giảm mức tương tự 44% xuống 1.463 tỷ đồng. Biên lợi nhuận gộp tăng 1,3% lên 12,2%.

Trong kỳ công ty ghi nhận doanh thu từ hoạt động tài chính tăng mạnh gấp gần 20 lần so với cùng kỳ năm ngoái lên 410 tỷ đồng, chủ yếu là tiền cổ tức nhận được từ công ty con (324 tỷ đồng, chiếm 77%). Nhờ đó, lãi ròng MPC đạt 313,6 tỷ đồng, tăng 156%.

Giải trình về kết quả này, MPC cho biết doanh thu tài chính tăng mạnh do được nhận cổ tức từ các công ty thành viên. Bên cạnh đó, công ty kiểm soát tốt dòng tiền và các yếu tố chi phí góp phần làm tăng lợi nhuận.

Xếp ở vị trí á quân là CTCP Nam Việt (HoSE: ANV) ghi nhận doanh thu 1.144 tỷ đồng, tăng 8% so với cùng kỳ năm 2021, lợi nhuận sau thuế đạt 107 tỷ đồng, tăng 96%.

Giải trình về KQKD quý IV, ANV cho biết mặc dù sản lượng bán và giá bán cá tra đông lạnh giảm nhưng sản lượng và giá bán chả cá tăng dẫn đến lợi nhuận gộp đạt 235 tỷ đồng, tăng 31,3 tỷ đồng so với cùng kỳ.

Trong khi đó, đa phần các cái tên còn lại đều cho biết lãi ròng tăng trưởng âm, duy nhất CTCP Xuất nhập khẩu Thủy sản An Giang – UPCOM: AGF lỗ 7,3 tỷ đồng. AGF cho biết KQKD lỗ là do dịch bệnh tại Trung Quốc nên nhu cầu xuất khẩu bị suy giảm, điều này làm cho doanh thu xuất khẩu và gia công hàng Fillet đông lạnh của công ty bị suy giảm nghiêm trọng. Các nhà máy sản xuất không đủ công suất thiết kế nên giá vốn tăng, cộng thêm tác động của việc tăng lãi suất tiền vay làm cho chi phí tài chính tăng….

Đặc biệt, “nữ hoàng cá tra” CTCP Vĩnh Hoàn (HoSE: VHC) cho biết lãi ròng quý IV/2022 đạt 2.484 tỷ đồng – giảm gần 8%. Lãi ròng giảm 56% xuống 199 tỷ đồng. Đây là quý thứ 2 liên tục VHC suy giảm lợi nhuận sau khi đạt đỉnh vào quý II/2022. Ngoài ra, quý IV/2022 cũng là quý lãi thấp nhất năm 2022 của VHC.

Nhóm các doanh nghiệp thủy sản có thị phần nhỏ hơn cũng ghi nhận tình trạng lao dốc trong đó CTCP Xuất nhập khẩu Thủy sản Cửu Long An Giang (-75,6%), CTCP Đầu tư và Phát triển Đa Quốc Gia I.D.I (-70,7%), CTCP Thực phẩm Sao Ta (-26,5%)….

Tuy nhiên, nếu xét cả năm 2022, ngoại trừ AGF, lãi ròng tất cả các doanh nghiệp thủy sản đều tăng rất mạnh.

Quán quân lợi nhuận (xét về giá trị tuyệt đối) thuộc về VHC với lãi ròng kỷ lục 2.014 tỷ đồng, tăng đến 90% - đây là con số kỷ lục trong lịch sử hoạt động của VHC, với EPS (lợi nhuận trên mỗi cổ phần) đạt gần 11.000 đồng; MPC xếp thứ 2 với lãi ròng (công ty mẹ ) 802 tỷ đồng, tương đương tăng gần 60%; ANV cũng báo lãi tăng gấp hơn 5,2 lần năm 2021 - đạt 674 tỷ đồng….

Năm 2023 khó khăn của cổ phiếu thủy sản

SSI Research nhận định cổ phiếu ngành thủy sản có thể giảm giá hơn nữa trong thời gian tới do tăng trưởng thu nhập yếu và triển vọng năm 2023 kém khả quan.

“Hiện tại, chúng tôi dự báo lợi nhuận của các công ty cá tra sẽ giảm trong năm 2023. Bên cạnh đó, giá bán bình quân sẽ giảm 20-30% so với cùng kỳ trong năm 2023 và chi phí thức ăn thủy sản cũng sẽ giảm theo”, SSI Research dự báo.

Cụ thể, SSI Research dự báo, với lượng đơn đặt hàng tăng chậm, nguồn cung sẽ không thiếu hụt đối với cả tôm và cá nguyên liệu, qua đó giá nguyên liệu tôm và cá sẽ giảm nhẹ do nhu cầu yếu cho đến hết nửa đầu năm 2023.

Với lãi suất dự kiến sẽ ở mức cao trong cả năm, chi phí tài chính tăng sẽ tiếp tục ảnh hưởng đến tỷ suất lợi nhuận ròng, đặc biệt là đối với những công ty có tỷ lệ đòn bẩy cao. Nhìn chung, SSI Research dự báo các công ty sẽ công bố mức tăng trưởng lợi nhuận âm trong năm 2023. Đặc biệt, lợi nhuận sẽ giảm mạnh nhất trong quý II/2023.

Ngoài ra, SSI Research nhìn nhận việc Trung Quốc mở cửa trở lại sẽ là chất xúc tác cho ngành thủy sản. Mặc dù cần thêm thời gian để đánh giá tác động định lượng của việc Trung Quốc mở cửa trở lại đối với hoạt động xuất khẩu cá tra, nhưng nhóm phân tích này tin rằng điều đó sẽ có lợi cho doanh thu của ngành vì Trung Quốc là thị trường xuất khẩu cá tra lớn nhất của Việt Nam.

Tuy nhiên, thị trường Trung Quốc là một thị trường nhạy cảm về giá và giá bán bình quân sang thị trường này luôn ở mức thấp hơn khoảng 40% so với giá bán bình quân sang thị trường Mỹ. SSI Research dự báo doanh thu từ thị trường Trung Quốc sẽ bù đắp một phần cho sự suy giảm doanh thu từ thị trường Hoa Kỳ và EU, nhưng không đủ để mang lại cơ hội phục hồi lợi nhuận của các công ty trong nửa đầu năm 2023. Điều này có thể là do mức lợi nhuận so sánh cao vào năm 2022.

Theo quan điểm từ VnDirect, việc Trung Quốc mở cửa sẽ là một trong những động lực lớn nhất hỗ trợ cho việc tăng trưởng sản lượng xuất khẩu của các DN trong năm 2023 của ngành này. Tuy nhiên, VnDirect cũng nhấn mạnh doanh nghiệp nào có tỷ trọng doanh thu và thị phần lớn ở thị trường này sẽ là những đơn vị được hưởng lợi nhiều hơn, trong đó đáng chú ý là: ANV (tỷ trọng doanh thu thị trường Trung Quốc chiếm 14%), IDI (40%), VHC (10%)….

Với BSC, đơn vị này cho rằng đối với ngành tôm, việc nền kinh tế của các thị trường tiêu thụ chính (Mỹ, EU) đều được dự báo gặp nhiều khó khăn trong năm 2023 sẽ ít nhiều ảnh hưởng tiêu cực đến nhu cầu tiêu thụ tôm khi đây là mặt hàng thủy sản giá cao và tôm Việt Nam có giá cao hơn 10 – 15% so với tôm các quốc gia đối thủ.

Đối với ngành cá tra, BSC cho rằng trong khi thị trường Mỹ và EU chưa có nhiều kỳ vọng tăng trưởng mạnh trong năm 2023, triển vọng ngành cá tra sẽ phụ thuộc vào mức phục hồi của Trung Quốc sau giai đoạn mở cửa. BSC nhìn nhận việc Trung Quốc mở cửa sẽ kéo nhu cầu tiêu thụ cá tra tăng cao sau thời gian dài bị kìm nén, giúp cả ngành cá tra tăng trưởng.

Nhà đầu tư