Sẵn trong tay 700 triệu, không biết nên mua nhà hay ô tô: Chuyên gia “gỡ rối” từng đường đi nước bước!

Nhu cầu có nhiều nhưng ngân sách lại có hạn, vợ chồng trẻ này đang đau đầu chẳng biết quyết định ra sao.

- 29-03-2024Vì sao người giàu ít khi mua nhà cũ? Sau 3 năm dọn đến ở, tôi hối hận thì cũng đã muộn

- 17-03-2024Tôi thành thật khuyên bạn đừng vội vay tiền mua nhà lúc này nếu chưa biết thứ gọi là “quy tắc 28/36”

- 15-03-2024Phụ nữ có cần thiết phải mua nhà trước khi kết hôn? Đó là sự lo lắng hay công bằng trong hôn nhân?

Hoàng Anh (28 tuổi, Hà Nội) và chồng đang băn khoăn không biết nên mua nhà hay mua ô tô vào thời điểm này. Chia sẻ với chúng tôi, Hoàng Anh cho biết: “Tổng thu nhập hàng tháng của vợ chồng mình là 38 triệu đồng. Sau khi trừ đi các chi phí cơ bản gồm tiền thuê nhà, ăn uống, di chuyển, tiền học phí của con cùng tiền thuốc men bỉm sữa, chúng mình tiết kiệm được 12-13 triệu đồng/tháng.

Với số tiền 700 triệu hiện có, nếu mua nhà, vợ chồng mình có thể vay người thân mà không mất lãi, kết hợp vay ngân hàng ít nhất 1,5 tỷ đồng. Nếu mua xe, chỉ cần vay người thân là đủ, không cần vay ngân hàng.

Gia đình mình có cả nhu cầu mua nhà lẫn mua xe nhưng đang chưa biết ưu tiên phương án nào trước” .

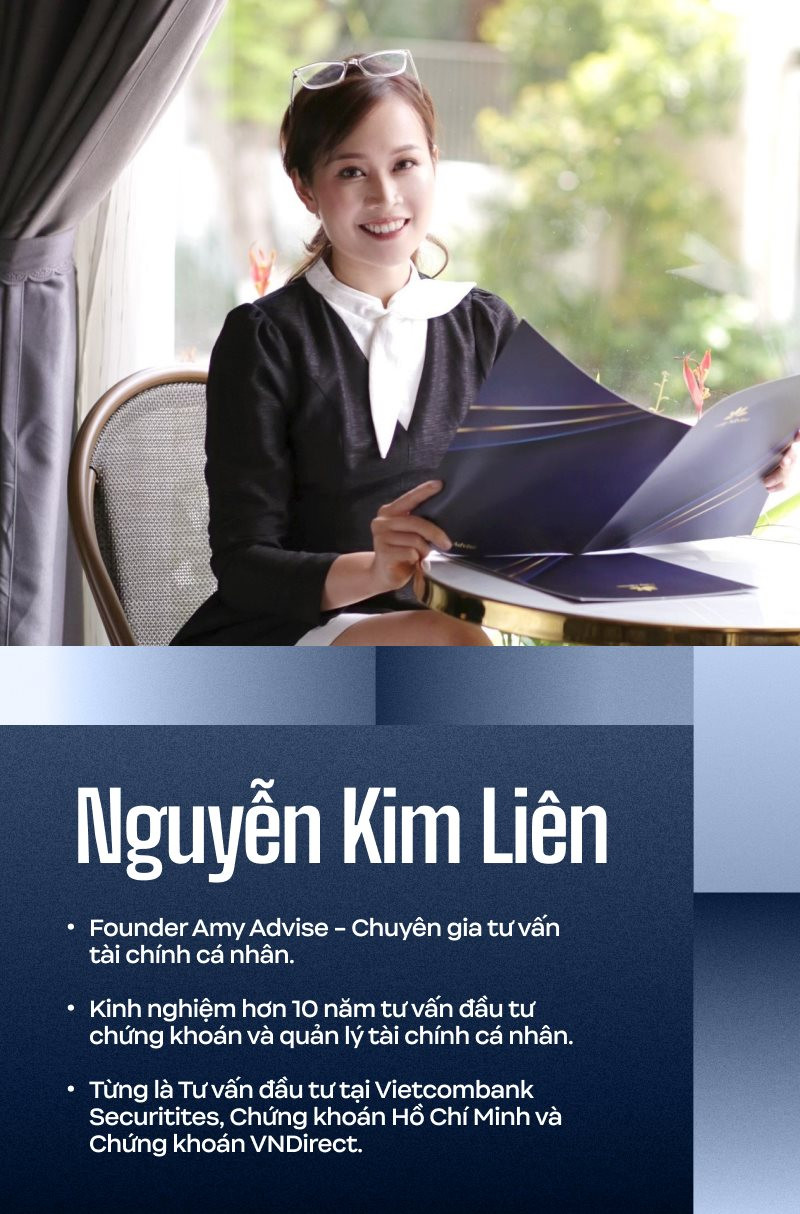

Với trường hợp của bạn Hoàng Anh, chúng tôi đã liên hệ với chị Nguyễn Kim Liên - Chuyên gia tư vấn tài chính cá nhân, để giúp bạn “gỡ rối” trong việc sử dụng số tiền 700 triệu hiện có.

Cần làm rõ nhiều yếu tố “bản lề” trước khi nghĩ tới chuyện mua nhà hay mua xe

Chị Kim Liên cho rằng Hoàng Anh cần làm rõ mong muốn/mục tiêu tài chính dài hạn, cũng như năng lực tài chính của 2 vợ chồng, trước khi nghĩ tới việc mua nhà hay mua xe ở thời điểm này.

Có 6 câu hỏi quan trọng mà chị Kim Liên khuyên vợ chồng Hoàng Anh nên suy nghĩ, tự trả lời:

1. Hai vợ chồng có định sinh thêm con không?

2. Hai bạn mong muốn định hướng giáo dục cho con thế nào, bên cạnh việc chi trả cho các nhu cầu sinh hoạt cơ bản? (Có muốn cho con học trường quốc tế, đi du học? Bạn muốn con tự lập xây dựng cuộc sống hay muốn có khoản dư dả để hỗ trợ con cái khi cần?).

3. Kế hoạch nghỉ hưu của 2 vợ chồng thế nào? (Thời điểm nghỉ hưu, mức sống khi nghỉ hưu, tổng tài sản khi nghỉ hưu ra rao, đã có phương án tạo dòng tiền khi nghỉ hưu chưa?).

4. Mong muốn hưởng thụ cuộc sống khác nữa nếu có (du lịch, hưởng thụ, mua sắm của cải vật chất)?

5. Trách nhiệm phụng dưỡng đối với gia đình 2 bên nội ngoại?

6. Tiềm năng tăng trưởng thu nhập trong tương lai của ngành nghề mà hai vợ chồng đang làm? Đồng thời, mức độ rủi ro ảnh hưởng đến thu nhập hiện tại ra sao? (Có mong muốn chuyển việc, gap year, hoặc rủi ro bị cho thôi việc hay không?).

Ảnh minh họa

“Nhu cầu mua nhà và mua xe cũng là 2 mục tiêu tài chính khá thiết yếu. Tuy nhiên khi xem xét quyết định có thực hiện hay không, bạn cần đặt cạnh các mục tiêu khác nữa để sắp xếp thứ tự ưu tiên, và mức độ quan trọng đối với gia đình mình trong từng giai đoạn sống.

Phải như vậy mới có cơ sở để phân bổ tài sản và lựa chọn kế hoạch tích lũy phù hợp với giá trị cốt lõi và mục tiêu chung của gia đình” - Chị Kim Liên khẳng định.

Chị Kim Liên chia sẻ thêm rằng có những mục tiêu có thể xem xét nhiều lựa chọn thay thế, mà vẫn có thể giải quyết được nhu cầu (thuê nhà thay vì mua nhà, thuê xe thay vì mua xe), nhưng có những mục tiêu như liệt kê ở trên khiến chúng ta không có lựa chọn khác ngoài việc phải chuẩn bị kế hoạch cho nó từ sớm (đầu tư cho con, cuộc sống hưu trí cho bản thân, trách nhiệm với gia đình,…)

“Trong trường hợp này, tôi xin đặt thêm 1 số giả thiết để phương án tư vấn đưa ra sát thực tế hơn, để bạn Hoàng Anh có thể đối chiếu để điều chỉnh cho phù hợp với nhu cầu của gia đình mình. Cụ thể như sau:

1. Gia đình chỉ sinh 1 con.

2. Tiếp tục duy trì mức học phí như hiện tại cho con đến khi con học hết đại học ở trong nước. Nếu đi du học cần có học bổng và tiếp tục làm thêm ở nước ngoài để trang trải chi phí, gia đình chỉ hỗ trợ ở mức tối thiểu.

3. Hai vợ chồng đều đi làm văn phòng công sở, có tham gia các loại bảo hiểm theo quy định nhà nước.

4. Gia đình 2 bên nội ngoại đều có thể tự lo được cuộc sống cơ bản, không cần phụ thuộc vào 2 vợ chồng.

5. Ngành nghề công việc của 2 vợ chồng phổ thông, dễ dàng tìm được công việc thay thế.

6. 2 vợ chồng chỉ có nhu cầu hưởng thụ cuộc sống một cách cơ bản, bình dân, đủ ăn đủ tiêu, không cần quá dư dả.

Ảnh minh họa

Với dữ liệu tài sản hiện tại đang có 700 triệu đồng và mức chi tiêu 26 triệu/tháng (tiết kiệm được 12 triệu/tháng), trước khi bỏ tiền để đầu tư/mua sắm tài sản, gia đình cần đảm bảo luôn có sẵn 2 khoản:

1. Quỹ khẩn cấp: ~ 6tháng chi tiêu thiết yếu của gia đình, trong trường hợp này có thể duy trì ở mức 150 triệu. Khoản tiền này để đề phòng những rủi ro khẩn cấp không lường trước được như mất thu nhập tạm thời 3-6 tháng, ốm đau bệnh tật, hỏng hóc mất mát thất thoát tài sản cá nhân.

2. Quỹ dự phòng rủi ro lớn: Bệnh hiểm nghèo, thương tật vĩnh viễn, mất khả năng thu nhập dài hạn, cần tham gia thêm kế hoạch bảo hiểm dự phòng cho 2 vợ chồng và bảo hiểm sức khỏe cho con nhỏ, khoản này sẽ tốn thêm khoảng 25-36 triệu/năm (tương đương 2-3 triệu/tháng). Với mức tham gia như vậy, sau 15 năm, gia đình có thể tích lũy 1 khoản khoảng 350-450 triệu để về hưu làm Quỹ dự phòng sức khỏe tuổi già cho 2 vợ chồng.

Như vậy số tiền còn lại dành cho 2 mục tiêu mua nhà/mua xe còn khoảng 550 triệu cộng thêm khoản tiết kiệm 10 triệu/tháng” .

Sau khi phân tích và đưa ra giả thiết như trên, chị Kim Liên tiếp tục phân tích cụ thể từng trường hợp.

Trường hợp 1: Mua xe ô tô trước, mua nhà sau

Chi phí hàng tháng tăng lên sau khi mua xe ô tô, khoảng 3,5-5 triệu/tháng tùy nhu cầu sử dụng nhiều hay ít. Lúc này, khoản tiết kiệm còn lại 5-7 triệu/tháng.

Trả nợ mua xe: Giả sử Hoàng Anh vay người thân khoảng 200 triệu để mua xe, lúc này. Nếu trả ở mức 6 triệu/tháng, Hoàng Anh cần khoảng 2,5 – 3 năm tiếp theo để trả hết khoản nợ 200 triệu.

Sau khi mua xe, Hoàng Anh cần tiết kiệm tiếp để mua nhà. Giả sử nhà trị giá khoảng 2,5 tỷ, hai bạn cần có sẵn ít nhất 750 triệu (30% giá trị căn nhà), kết hợp vay ngân hàng và người thân 1,75 tỷ đồng.

Ảnh minh họa

Như vậy dòng tiền hàng tháng trả nợ rơi vào khoảng hơn 10 triệu/tháng trong vòng 5 năm đầu. Lúc này bắt buộc gia đình phải tăng thu nhập hàng tháng lên khoảng 42 triệu/tháng (tăng 10% thu nhập) mới có thể trang trải số tiền trả nợ và duy trì được mức sống như hiện tại. Chưa kể, số vốn ban đầu cần thêm khoảng 6-7 năm để tích lũy nếu với mức tiết kiệm 10 triệu/tháng.

Nếu mua xe trước, mua nhà sau, gia đình Hoàng Anh mất tới 10 năm để sở hữu nhà và xe; đồng thời cần thêm khoảng 20-30 năm tiếp theo để trả nốt số nợ còn lại của căn nhà. Sau đó, lại bắt đầu tích lũy lại cho các mục tiêu tiếp theo.

Đó là trong kịch bản tốt, thu nhập gia đình tăng lên theo thời gian như dự kiến. Còn kịch bản xấu, nếu thu nhập không tăng kịp, lãi suất biến động tăng thì gia đình có thể phải bán bớt tài sản để trả bớt nợ trước hoặc giảm mức sống để duy trì trả nợ. Áp lực vay nợ trong trường hợp này rất lớn.

Rủi ro lớn hơn nữa là sau 10 năm nữa, căn nhà trị giá 2,5 tỷ có thể không phù hợp với nhu cầu, đồng thời giá nhà có thể tăng lên theo thời gian, căn nhà 2,5 tỷ có thể tăng lên thành 4-6 tỉ sau 10 năm (tỉ suất 6-10%/năm).

Trường hợp 2: Mua nhà trước, mua xe sau

Nếu quyết định mua nhà tại thời điểm này, Hoàng Anh cần vay thêm người thân khoảng 500 triệu để đủ trả khoản mua nhà ban đầu (~1 tỷ đồng), và tiếp tục vay ngân hàng 1,5 tỷ còn lại trong 30 năm. Dòng tiền trả nợ hàng tháng trong 5 năm đầu khoảng 10-15 triệu/ tháng (tùy chính sách ưu đãi, ân hạn). Lúc này gia đình không còn phải đi thuê nhà nên dòng tiền dư ra hàng tháng đủ khả năng trả nợ.

Ảnh minh họa

Tuy nhiên, sau 5 năm đầu này, vẫn bắt buộc thu nhập gia đình cần tăng lên để dồn vào trả gốc trước hạn, giảm bớt chi phí lãi vay hàng năm đồng thời rút ngắn thời gian trả nợ, thay vì tiếp tục duy trì 25 năm còn lại.

Với phương án này, mục tiêu mua xe sẽ phải trì hoãn rất lâu mới thực hiện được, hoặc trừ khi gia đình có khoản thu nhập đột biến để tiếp tục vay trả góp mua xe tiếp.

Như vậy có thể thấy cả 2 phương án này đều có những rủi ro và áp lực trả nợ khá lớn, vượt quá khả năng thu nhập hiện tại đồng thời tốn khá nhiều thời gian để trả hết nợ và thực sự sở hữu tài sản như mong muốn. Chưa kể các mục tiêu tài chính khác cũng không còn “chỗ” để thực hiện.

Kết luận của chuyên gia

Điểm mấu chốt trong trường hợp của bạn Hoàng Anh là tổng tài sản hiện tại khá thấp so với nhu cầu chi tiêu tài sản. Gia đình nên tham khảo các hình thức đầu tư với số vốn này để gia tăng hiệu suất tăng trưởng tài sản, thay vì tham gia vào những kế hoạch vay nợ, mua sắm tiêu sản (xe cộ, nhà để ở) làm phát sinh chi phí vốn lớn.

Hiện nay, 1 số kênh đầu tư như chứng khoán, bất động sản đầu tư nếu có kiến thức và đầu tư đúng chu kỳ vẫn có thể đem lại hiệu suất lên tới 15-20%/năm. Nếu với số vốn 550 triệu cùng dòng tiền tiết kiệm 120 triệu/năm, sau khoảng 7-10 năm nữa, hai bạn hoàn toàn có thể xây dựng lên khối tài sản khoảng 3 - 4 tỷ đồng. Lúc này gia đình muốn mua xe hay vay thêm 1 khoản nhỏ để mua nhà cũng dễ dàng hơn rất nhiều.

Ngoài ra, hai bạn cũng cần làm rõ mục tiêu mua xe và mua nhà.

Ảnh minh họa

Đối với mục tiêu mua xe: Cần cân nhắc giữa nhu cầu sử dụng và chi phí bỏ ra, vì xe ô tô là “tiêu sản”: phát sinh chi phí thường xuyên khi sử dụng, càng sử dụng nhiều, chi phí càng lớn; giá trị xe giảm dần theo thời gian.

Trừ khi mua xe ô tô có thể góp phần gia tăng thu nhập cho gia đình thì cũng phải cân nhắc đến hiệu suất đầu tư hàng năm và thời gian thu hồi vốn. Còn nếu không, vẫn có nhiều phương án có thể giải quyết nhu cầu đi lại như đặt xe công nghệ, thuê xe tự lái.

Đối với mục tiêu mua nhà để ở : Có 3 điểm cần phải cân nhắc khi ra quyết định. Cụ thể:

1. Tốc độ tăng giá nhà đang cao hơn hay thấp hơn tốc độ tăng trưởng tài sản hiện tại của gia đình, nếu gia đình chỉ gửi tiết kiệm thôi thì nên mua nhà hơn sẽ lợi hơn vì tốc độ tăng giá nhà ở các khu đô thị lớn vẫn cao hơn lãi tiết kiệm.

2. Nếu cần phải vay nợ, tổng chi phí cơ hội (lãi tiết kiệm ngân hàng) và chi phí lãi vay (lãi suất cho vay của ngân hàng) phải trả (~10-12%/năm) cần thấp hơn tốc độ tăng trưởng giá nhà thì mới nên đi vay để mua (nếu xác định căn nhà có thể đạt hiệu suất tăng giá 15-20%/năm thì mới cân nhắc đến chuyện vay nợ để mua).

3. Dòng tiền trả nợ hàng tháng cho việc mua nhà chỉ nên chiếm khoảng 30-50% tổng thu nhập để đảm bảo khả năng trả nợ và không ảnh hưởng đến cuộc sống gia đình.

Nhịp Sống Thị Trường