SCSC - "con gà đẻ trứng vàng" của Gemadept và ACV tại sân bay Tân Sơn Nhất có gì hấp dẫn?

Ngày 12/7, CTCP Dịch vụ hàng hóa Sài Gòn (Saigon Cargo Service - SCSC) đã chính thức đưa 46,2 triệu cổ phiếu phổ thông lên giao dịch tại Upcom với mã chứng khoán SCS.

Trong phiên giao dịch đầu tiên, SCS nhận được lượng đặt mua rất lớn nhưng chỉ có vỏn vẹn 200 cổ phiếu được khớp tại mức giá trần 72.800 đồng.

Tại mức giá này, vốn hoá của SCSC đạt xấp xỉ 3.400 tỷ đồng, gấp 14 lần lợi nhuận của năm 2016 (PE 14 lần). CTCP Dịch vụ Hàng hoá Nội Bài (NCTS, mã NCT) - doanh nghiệp cùng ngành nghề dịch vụ hàng hoá hàng không như SCSC - hiện chỉ có vốn hoá 2.200 tỷ đồng tương ứng PE chỉ 8,3 lần.

Lĩnh vực ‘siêu lợi nhuận’

Có thể nói, lĩnh vực kinh doanh nhà ga, cho thuê kho, vận chuyển hàng hóa tại sân bay đang là một trong những lĩnh vực hot nhất hiện nay. Nhưng không phải DN nào cũng có thể khai thác được. Bản công bố thông tin của SCSC cho biết, hiện SCSC chính là Công ty duy nhất được Cục hàng không công nhận là Ga hàng hóa. SCSC cũng là đơn vị duy nhất cung cấp dịch vụ Kho thu gom hàng lẻ hàng không suất khẩu và kho ngoại quan chuyên dùng hàng tươi sống tại VN.

Đưa nhà ga vào hoạt động từ năm 2010, hiện SCSC là một trong số rất ít doanh nghiệp được tham gia vào lĩnh vực kinh doanh hái ra tiền này. Tại phía Bắc có Nội Bài Cargo (NCT) và Công ty Cổ phần Logistics Hàng không (ALS) và CTCP Dịch vụ Hàng hóa Hàng không (ACSV) phân chia thị phần. Tại phía Nam, SCSC đang nổi lên như một thế lực chia đôi thị trường với Tân Sơn Nhất Cargo (TCS) – đơn vị có lịch sử hơn 20 năm hình thành và phát triển.

Hiện NCT vẫn là DN dẫn đầu ngành với doanh thu và lợi nhuận cao nhất. Dù vậy, NCT cũng đang đối diện với kịch bản doanh thu sụt giảm do cạnh tranh từ ALS. Trong khi đó tại trời Nam, đối thủ của SCSC là TCS vẫn đang hoạt động dưới mô hình công Ty TNHH với 3 cổ đông sáng lập là Vietnam Airlines, SASCO và SATS. Số liệu về hoạt động của công ty này từ năm 2008 - 2014 cho thấy, dù hiệu quả hoạt động vẫn rất cao nhưng tốc độ tăng trưởng của TCS có vẽ như đang chững lại, biên lợi nhuận cũng theo chiều hướng giảm kể từ khi SCSC gia nhập cuộc chơi.

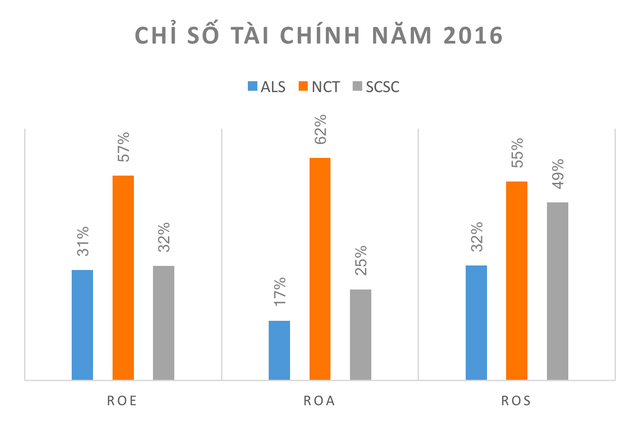

Dù vậy, nhìn vào kết quả kinh doanh của các DN này cho thấy, suất sinh lời của nhóm này là ‘bất khả chiến bại’ trên thị trường hiện nay, một tỷ suất đáng mơ ước đối với bất kỳ một nhà kinh doanh nào.

Con gà đẻ trứng vàng

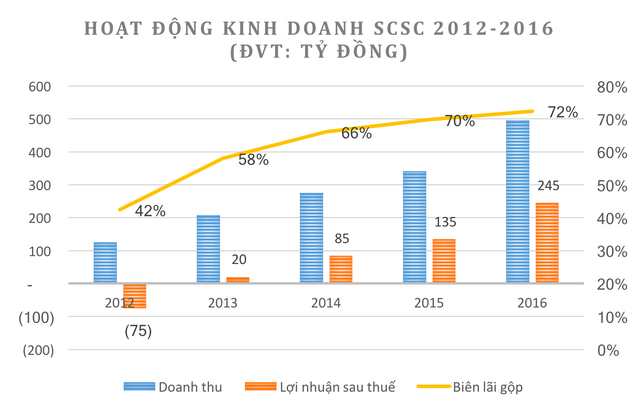

Riêng về khả năng tạo lợi nhuận trên doanh thu, SCSC chính là DN đang có mức biên lãi gộp vượt bậc, biên lãi gộp của SCSC đạt con số 72% trong năm 2016. SCSC cho biết, họ là công ty đầu tiên tại Châu Á sử dụng hệ thống quản lý hàng bằng mã vạch (barcode), nhờ đó việc quản lý hàng được thực hiện chính xác, tiết kiệm thời gian và chi phí.

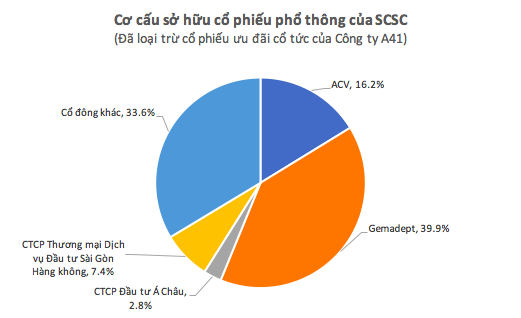

Dù vậy, cần phải nói rằng, nguyên nhân chính để đạt được kết quả trên là do SCSC có một vị thế mà các DN khác không có được: Giá vốn khai thác ga của SCSC rất thấp. Giá vốn hàng bán của hoạt động khai thác nhà ga của SCSC chỉ chiếm 27% doanh số khai thác ga. Vì sao lại như vậy? Một phần xuất phát từ cơ cấu cổ đông sáng lập của SCSC bao gồm giá trị gia tăng từ 2 ông lớn trong ngành là ACV, Gemadept.

Phần còn lại cũng có thể là quan trọng nhất đó chính là một mảnh ‘đất vàng’ mà SCSC đã được Công ty Sửa chữa Máy bay A41, thuộc Bộ Quốc Phòng cho phép khai thác trong vòng 50 năm.

Đến nay, hơn 7 năm chính thức đi vào hoạt động kể từ khi hoàn thành đầu tư, SCSC đã có 23 khách hàng là các hãng hàng không Quốc tế Tân Sơn Nhất với nhiều thương hiệu nổi tiếng như Lufthansa, Cargolux, Singapore Airlines, Cathay Pasific…

Báo cáo của SCSC cho thấy, DN này đang có mức tăng trưởng doanh thu và lợi nhuận rất cao. Nhưng cơ hội tăng trưởng thì vẫn còn rất lớn. Lợi thế của SCSC là cơ hội mở rộng trên diện tích đất lớn tại Tân Sơn Nhất. Hiện SCSC đang khai thác khu vực kho hàng hóa rộng 91.000m2 với công suất thiết kế giai đoạn 1 là 200.000 tấn hàng hóa/năm. Giai đoạn 2 là 350.000 tấn/năm sẽ được đưa vào khai thác khi thị trường cần.

Năm 2016, sản lượng hàng hóa thông qua Cảng Hàng hóa Hàng không Tân Sơn Nhất SCSC đạt 162.903 tấn, tăng 39% so với sản lượng năm 2015 là 117.120 tấn. Doanh thu thuần của SCSC trong năm qua cũng tăng 45% và lợi nhuận trước thuế tăng 77% so với cùng kỳ 2015. Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) năm 2016 đạt 32% và vẫn có xu hướng tiếp tục tăng trong những năm tới.

Con số SCSC báo cáo trong quý I năm nay cho thấy, hoạt động kinh doanh của Công ty này đang ‘vào phom’ với lợi nhuận sau thuế tiếp tục tăng trưởng lên con số 76,8 tỷ đồng, tăng 50% so với cùng kỳ năm trước. Đặc biệt, biên lãi gộp đã tiếp tục tăng lên đến 77,4% trong quý I năm nay cho thấy, SCSC đang hội đủ các yếu tố của một ‘cổ máy in tiền’ thực thụ trên thị trường hiện nay.

Trí Thức Trẻ