SGI Capital: Tìm kiếm cơ hội hấp dẫn trở nên khó khăn hơn, nhà đầu tư cần kỷ luật và kiên nhẫn

SGI Capital đánh giá kỳ vọng tăng trưởng cũng đã được phản ánh vào định giá nhiều doanh nghiệp khiến việc tìm kiếm cơ hội đầu tư hấp dẫn đang trở nên khó khăn hơn.

Trong báo cáo mới đây, SGI Capital đánh giá thị trường chứng khoán toàn cầu tháng 4/2024 diễn biến đồng pha với S&P 500 giảm 4,16%, Stoxx 50 giảm 3,19%, Kospi giảm 1,99%, Nikkei 225 giảm 4,86%, VN-Index giảm 5,81% còn Shanghai Composite tăng 2,09%.

Về bối cảnh thế giới, hai năm qua FED đã thành công khi hút về hơn 1.600 tỷ USD, đưa quy mô bảng cân đối giảm 18% về tương đương đầu năm 2021 để kiềm chế lạm phát mà chưa gây ra đổ vỡ lớn ảnh hưởng tới tăng trưởng. Lạm phát tuy vậy vẫn dai dẳng tăng trong 3 tháng qua và còn cách khá xa mục tiêu 2%.

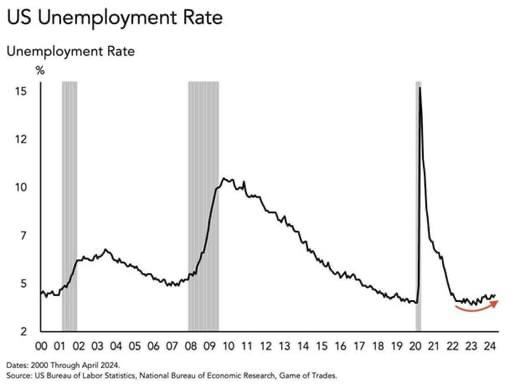

Mặt khác, xu hướng tăng lương trung bình đang chậm lại và thị trường việc làm suy yếu có thể sẽ giúp CPI hạ nhiệt. Đồng thời, tỷ lệ thất nghiệp tăng lên mức 3,9% đã khiến FED quyết định thu hẹp QT và loại bỏ kịch bản tăng lãi suất trong cuộc họp vừa qua.

Theo SGI Capital, khả năng dòng tiền vào các tài sản rủi ro có thể đã đạt đỉnh khắp toàn cầu (bao gồm cả Việt Nam) khi đón trước khả năng FED sớm hạ lãi suất cho dù thanh khoản thực tế không quá dư thừa. Lãi suất điều hành FED thực tế vẫn tiếp tục neo cao tạo áp lực lên lãi suất trái phiếu chính phủ Mỹ, đồng thời kéo lợi tức trái phiếu chính phủ của các quốc gia khác lên mức cao của 10 năm. Điều này đã tạo ra áp lực outflow của các tài sản rủi ro như tiền ảo và chứng khoán.

Nền kinh tế Trung Quốc vẫn hồi phục chậm mặc dù việc bơm tiền đã diễn ra liên tục trong hai năm qua, và đang có dấu hiệu không hấp thụ được vốn, kéo theo các chỉ số tiêu dùng và sản xuất công nghiệp nguội dần trở lại. Thị trường BĐS vẫn tiếp tục suy giảm quý thứ 10 liên tiếp. Dòng tiền thay vào đó chảy mạnh vào đầu cơ hàng hoá và các ETF vàng khiến giá vàng tăng cao.

Nhìn trước tới cuối năm, SGI Capital cho rằng cân bằng giữa thất nghiệp và lạm phát của Mỹ tiếp tục là yếu tố quan trọng nhất cần được theo dõi kỹ. Nhiều số liệu tháng 4 cho thấy tăng trưởng kinh tế Mỹ đang suy yếu ở cả khối dịch vụ lẫn sản xuất. Lạm phát giảm và thất nghiệp tăng sẽ khiến FED tự tin hạ lãi suất vào cuối năm và TTCK đang chào đón điều này. Tuy nhiên, thất nghiệp nếu tiếp tục tăng nhanh vượt ngưỡng 4,2% nhiều khả năng đưa kinh tế Mỹ vào suy thoái. Khi đó, chứng khoán và các tài sản rủi ro có tính chu kỳ cao thường sẽ bị bán mạnh. TTCK Mỹ hiện vẫn ở vùng định giá cao và bối cảnh vĩ mô không quá thuân lợi cho xu hướng tăng.

Việc tìm kiếm cơ hội đầu tư hấp dẫn đang trở nên khó khăn

Đối với thị trường Việt Nam, chênh lệch lãi suất Việt Nam vs Mỹ và các nước xung quanh ở mức âm kỷ lục đã tiếp tục gây áp lực lên tỷ giá. Mức độ mất giá của VND chỉ ở mức trung bình so với các nước xung quanh, nhưng bắt đầu vượt ngưỡng kỳ vọng của SBV. Những công cụ điều hành về lãi suất ngắn hạn, bán ngoại tệ can thiệp, và đấu giá vàng miếng đang được SBV thực hiện và bước đầu đang giúp hạ nhiệt tỷ giá chợ đen và tỷ giá trong hệ thống ngân hàng, giảm bớt mong muốn đầu cơ.

Tuy vậy, NHTW các quốc gia xung quanh vẫn thận trọng không đi sớm hơn FED, thậm chí Indonesia còn mới tăng lãi suất để bảo vệ tỷ giá. Áp lực lên tỷ giá và giá vàng trong nước vẫn có thể dai dẳng nếu mức lãi suất tiền gửi thấp hiện nay tiếp tục kích thích nhu cầu tích trữ vàng và ngoại tệ.

Thêm vào đó, các dữ liệu vĩ mô tháng 04/2024 cho thấy về tổng thể nền kinh tế Việt Nam vẫn đang trong giai đoạn hồi phục với tốc độ chậm. Áp lực lạm phát và tỷ giá có thể khiến lãi suất tăng nhẹ và thanh khoản không còn dồi dào cản trở đà hồi phục của tổng cầu.

Nhìn bức tranh dài hạn: tỷ lệ nợ gồm tín dụng và trái phiếu doanh nghiệp/GDP neo cao (trên 130%), huy động chậm hơn cho vay, tín dụng tiếp tục dồn vào bất động sản vẫn sẽ tạo sức ép lên thanh khoản và lãi suất khi: áp lực tỷ giá duy trì, nợ xấu tăng, và tín dụng tăng nhanh hơn huy động. Một giai đoạn tăng trưởng tín dụng chậm lại, ưu tiên xử lý nợ xấu và tăng chất lượng tài sản sẽ là cần thiết để hệ thống ngân hàng và cả nền kinh tế giải quyết các mất cân đối nội tại, sẵn sàng cho chu kỳ tăng trưởng mới.

Theo thống kê của FiinTrade, lợi nhuận sau thuế của 787 doanh nghiệp niêm yết (chiếm 83% vốn hoá toàn thị trường) cho thấy tăng trưởng lợi nhuận đã chậm lại và mức độ tăng trưởng của quý 1/2024 phần nào dưới kỳ vọng cho dù có nền so sánh thấp của Q1/2023. Tuy vậy, xu hướng phục hồi KQKD vẫn là chủ đạo và tiếp tục là nền tảng cho việc chọn lựa các cơ hội đầu tư năm nay.

Nhà đầu tư nước ngoài giảm đà bán ròng còn 5.300 tỷ trong tháng 4 so với gần 11.000 tỷ của tháng 3. Tuy nhiên, lượng bán ròng khối ngoại cùng với kế hoạch phát hành lớn từ giờ tới cuối năm của doanh nghiệp niêm yết trong bối cảnh thanh khoản giảm vẫn là áp lực với thị trường cho những tháng tiếp theo. Lượng vay margin lớn kỷ lục cũng tiềm ẩn rủi ro nếu có biến động lớn xảy ra, đặc biệt là khi dư nợ tập trung vào nhóm chủ doanh nghiệp/ cổ đông lớn gặp khó khăn về thanh khoản và khả năng tiếp cận tín dụng.

Trong trường hợp thuận lợi, tỷ giá và lãi suất ổn định trở lại sẽ là điều kiện cần cho sự phục hồi của kinh tế và sự phân hoá tích cực trong lòng TTCK. Mặc dù vậy, kỳ vọng tăng trưởng cũng đã được phản ánh vào định giá nhiều doanh nghiệp khiến việc tìm kiếm cơ hội hấp dẫn đang trở nên khó khăn hơn.

Nhìn chung, SGI Capital đánh giá môi trường đầu tư đã kém thuận lợi hơn so với thời điểm 10/2023 sẽ đòi hỏi kỷ luật và sự kiên nhẫn trong việc chọn lựa cơ hội cũng như thời điểm giải ngân để có hiệu quả tốt.

CÙNG CHUYÊN MỤC

Kido muốn bán cổ phần tại Kido Foods

13:48 , 13/12/2024