Số lượng các công ty lần đầu niêm yết trên sàn chứng khoán Mỹ ít nhất 2 thập kỷ

Các thương vụ IPO (lần đầu niêm yết trên sàn chứng khoán) trên thị trường Mỹ hiện tại gần như bị đóng băng.

- 10-08-2022Chứng khoán Mỹ giảm điểm trước thềm báo cáo lạm phát tháng 7

- 01-08-2022"Cái bẫy" ngọt ngào ẩn sau tháng 7 rực rỡ của chứng khoán Mỹ

- 29-07-2022Chứng khoán vẫn "xanh rực rỡ" ngay cả khi GDP Mỹ giảm quý thứ 2 liên tiếp

Thị trường IPO đang diễn biến tồi tệ nhất trong nhiều thập kỷ, khiến các công ty non trẻ không có nhiều lựa chọn, buộc phải đốt tiền mặt trong khi chờ thị trường chứng khoán ổn định hơn.

Cuối năm ngoái, hàng trăm công ty đang trong giai đoạn cuối cùng của việc chuẩn IPO, lấy động lực bởi giai đoạn 18 tháng tốt nhất từ trước đến nay cho các đợt IPO tại Mỹ. Nhưng sau đó, sự kết hợp của các yếu tố — lạm phát cao, lãi suất tăng và xung đột Nga - Ukraine - đã gây ra cú "sốc" với thị trường chứng khoán.

Các thương vụ IPO bị đóng băng. Cho đến nay, tất cả các đợt IPO truyền thống chỉ huy động được 5,1 tỷ USD, theo dữ liệu của Dealogic. Trong khi đó, vào thời điểm này trong năm, các đợt IPO truyền thống đã huy động được khoảng 33 tỷ USD, theo dữ liệu của Dealogic có từ năm 1995. Năm ngoái, vào thời điểm này, các đợt IPO này đã huy động được hơn 100 tỷ USD.

Lần cuối cùng thị trường IPO ảm đạm như thế này là vào năm 2009, khi Mỹ đang hồi phục sau cuộc khủng hoảng tài chính và thị trường IPO mở cửa trở lại vào gần cuối năm.

Các chuyên gia cho biết họ không mong đợi năm 2022 sẽ đi theo mô hướng đó, có nghĩa là năm 2022 có thể trở thành năm tồi tệ nhất để huy động tiền trong các đợt IPO kể từ khi Dealogic, một công ty nghiên cứu, bắt đầu theo dõi hoạt động này vào năm 1995.

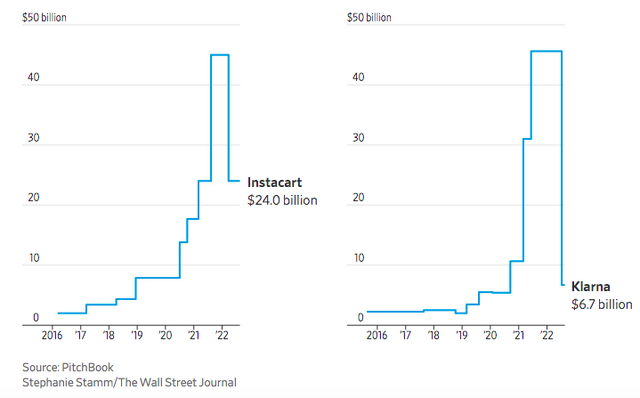

Công ty Fintech Klarna Bank AB là một vụ IPO rất được mong đợi vào năm 2022, nhưng thay vì ra mắt hoành tráng, công ty có trụ sở tại Thụy Điển đã sa thải hàng trăm công nhân để cắt giảm chi phí và buộc phải tìm kiếm nguồn vốn ở các thị trường tư nhân. Klarna, chuyên về các dịch vụ mua trước - trả sau, đã huy động được 800 triệu USD vào mùa hè này - nhưng ở mức định giá giảm 85%, chỉ còn 6,7 tỷ USD.

Mức định giá đó vẫn cao gấp ba lần mức mà Klarna được định giá ba năm trước, một phát ngôn viên của Klarna cho biết.

Giá trị ước tính của Instacart và Klarna qua các năm.

StockX, một nền tảng trực tuyến bán giày thể thao, thời trang dạo phố và các mặt hàng khác, đã lên kế hoạch IPO sớm nhất là vào nửa cuối năm 2021, những người quen thuộc với vấn đề này nói với The Wall Street Journal vào năm ngoái. Nhưng StockX vẫn chưa nộp hồ sơ IPO. Vào tháng 6, công ty đã sa thải 8% lực lượng lao động. Công ty từ chối bình luận về vấn đề này.

Ngày càng ít công ty niêm yết cổ phiếu ra công chúng thường được coi là tin xấu đối với nền kinh tế và các nhà đầu tư.

IPO, đặc biệt là khi một công ty trẻ hơn với nhiều dư địa để phát triển hơn, có thể cho phép nhiều nhà đầu tư nhỏ hơn hưởng lợi từ lợi nhuận trong tương lai. Các công ty giao dịch công khai phải đăng ký với các cơ quan quản lý và cung cấp sự minh bạch hơn về tài chính của họ. Các vụ IPO tên tuổi thường là những loại công ty có tốc độ tăng trưởng cao đã giúp thị trường chứng khoán tăng điểm trong một thập kỷ sau cuộc khủng hoảng tài chính.

Các chủ ngân hàng và luật sư hay làm về các vụ IPO cho biết các công ty quyết định can đảm ra mắt thị trường chứng khoán vào mùa thu hoặc đầu mùa đông trong năm nay có thể cần phải giảm một nửa định giá sau hai năm thị trường bùng nổ, nơi các nhà đầu tư tư nhân đổ tiền vào các công ty thua lỗ với giá cao ngất trời định giá.

Các luật sư hàng đầu về IPO cho biết họ đã “hoàn thành công việc” cho gần như tất cả các giao dịch dự kiến trong năm nay và một số công ty muốn IPO vào năm 2023 đang đẩy mạnh việc thuê ngân hàng tư vấn.

Denny Fish, một nhà quản lý danh mục đầu tư tại Janus Henderson Investors, thường mua cổ phiếu của các công ty tăng trưởng trong các đợt IPO của họ. Ông cho biết mình không có kế hoạch tham gia vào bất kỳ đợt IPO nào sớm nhất cho đến năm 2023. Ông Fish nói: “Có thể cảm thấy tốt hơn một chút vì thị trường đã tăng trở lại vào tháng 7, nhưng vẫn còn rất nhiều điều không chắc chắn. Hiện tại không có thị trường cho các công ty IPO".

Tính đến thứ sáu, chỉ số Nasdaq Composite nặng về công nghệ đã giảm 19% vào năm 2022. Con số này tăng so với mức đáy vào giữa tháng 6, khi chỉ số này giao dịch giảm hơn 30% trong năm.

Các công ty khởi nghiệp tiền số đáng chú ý, các công ty giao hàng thực phẩm và các công ty công nghệ tài chính nằm trong số các công ty đã lên kế hoạch IPO vào năm 2022. Khi thời gian trôi qua và dự trữ tiền mặt của họ giảm đi, các công ty này có thể cần phải thắt lưng buộc bụng khi nguồn tài chính ngày càng trở nên khó khăn hơn.

Một số, chẳng hạn như công ty khởi nghiệp giao hàng nhanh Gopuff, đang cắt giảm chi phí bằng cách sa thải công nhân. Công ty giao hàng tạp hóa Instacart Inc. và công ty thanh toán Stripe Inc. đã giảm định giá cá nhân của họ. Một số người khác đã phải huy động tiền với mức chiết khấu cao so với các vòng tài trợ trước đó.

Nhiều nhà quản lý quỹ đồng tình với ý kiến của Fish. Những người đã mua cổ phiếu trong các đợt IPO bom tấn vào năm 2020 và 2021, bao gồm sàn giao dịch Robinhood Markets Inc., nhà sản xuất xe điện Rivian Automotive Inc. và nhà cung cấp phần mềm nhà hàng - Toast Inc., đang phải gánh chịu những khoản lỗ lớn.

Mặc dù thị trường IPO hiện không lành mạnh, nhưng nhiều công ty vẫn có mong muốn được niêm yết cổ phiếu ra công chúng. Một số trong đó đang thực sự cần tiền mặt. Và một số đang để mắt đến các thương vụ mua lại nhưng cần cổ phiếu hoặc tiền để hoàn thành các lời đề nghị.

Barrett Daniels tại công ty kế toán Deloitte LLP cho biết các công ty cần tiền, đặc biệt là các công ty do người sáng lập lãnh đạo, có thể phải vật lộn với mức định giá thấp hơn. “Đó là một viên thuốc, rất khó nuốt”, ông nói.

Những người quen thuộc với vấn đề này cho biết, có một số công ty quyết định niêm yết cổ phiếu vào năm 2022, bao gồm đơn vị ô tô tự lái của Intel Corp. là Mobileye, Instacart và tập đoàn quốc tế Mỹ Corebridge Financial.

Các công ty khác, bao gồm chi nhánh Arm của SoftBank Group Corp dự kiến sẽ IPO trong vòng vài tháng đầu năm 2023. Đây là một công ty thiết kế chip, và họ quyết định IPO sau khi không thể bán cho Nvidia Corp.

Có nhiều lý do giải thích cho đợt "hạn hán" IPO lần này. Cuối năm ngoái, những lo ngại về lạm phát và các đợt tăng lãi suất của Cục Dự trữ Liên bang sau đó đã khiến các nhà đầu tư lo sợ. Họ lo sợ bỏ tiền vào các công ty hứa hẹn tăng trưởng lớn nhưng có rất ít hoặc không có lợi nhuận. Các công ty tăng trưởng cao bị bán tháo và lo ngại lạm phát gia tăng, với nhiều nhà phân tích cảnh báo về một cuộc suy thoái sắp tới, khiến cổ phiếu của các công ty có lãi cũng thấp hơn.

Các nhà quản lý quỹ tập trung vào nỗ lực bảo vệ khỏi những khoản lỗ lớn, có nghĩa là tránh chấp nhận thêm rủi ro, giống như các công ty đại chúng mới thành lập.

Trong khi đó, các cố vấn IPO và các nhà đầu tư đồng ý rằng cách IPO đang thay đổi: Họ nói rằng các công ty lần đầu tiên niêm yết cổ phiếu sau khi thị trường bình tĩnh trở lại nên có lãi, khá lớn và là những công ty nổi tiếng và dẫn đầu ngành cụ thể.

Nhiều công ty tư nhân đang thực hiện được yêu cầu này. Một phần nhờ vào việc cắt giảm chi phí, ví dụ, Instacart đã có lãi trong quý 2 năm nay theo các nguyên tắc kế toán được chấp nhận chung. Doanh thu của Instacart trong ba tháng kết thúc vào tháng 6 đã tăng 39% so với cùng kỳ năm ngoái lên 621 triệu USD, các nhà đầu tư nói với The Wall Street Journal đó là doanh thu hàng quý cao nhất trong lịch sử của Instacart.

Mặc dù một số công ty bao gồm Klarna đã buộc phải đối mặt với việc cắt giảm định giá mạnh vì họ cần huy động thêm tiền, nhiều công ty khác lại không bị tổn hại vì họ đã huy động được rất nhiều tiền vào năm 2021 trước khi thị trường quay đầu theo hướng khó khăn. Theo công ty nghiên cứu PitchBook, năm ngoái, các công ty tại Mỹ đã huy động được gần 330 tỷ USD, gần gấp đôi so với kỷ lục trước đó được nâng lên vào năm 2020.

Mặc dù thị trường chứng khoán đang hồi phục trở lại và một số đợt chào bán cổ phiếu thứ cấp hoạt động tốt, các chủ ngân hàng lo ngại những gì mà một đợt IPO mới có thể gây ra cho thị trường IPO.

Vào tháng 5, Bausch + Lomb Corp. đã IPO khi hầu như không có ai khác làm như vậy và các nhà đầu tư phần lớn không quan tâm. Công ty chăm sóc mắt định giá cổ phiếu của mình ở mức 18 USD một cổ phiếu, thấp hơn nhiều so với kỳ vọng của họ. Họ đưa ra mức định giá khoảng 6,3 tỷ USD, ít hơn một nửa so với những gì công ty đã hy vọng đạt được chỉ vài tháng trước đó. Người phát ngôn của công ty từ chối bình luận về vấn đề này. Bây giờ cổ phiếu công ty giao dịch khoảng 15,5 USD một cổ phiếu.

Nguồn: WSJ

Nhịp sống kinh tế