SSI Research: Lợi nhuận của các doanh nghiệp trên sàn quý 2/2024 tiệm cận mức đỉnh năm 2022, ngành bán lẻ tăng hơn 400%, tiết lộ 'ông lớn' khiến ngành BĐS đi lùi

Theo SSI Research, các nhóm ngành tiêu dùng và sản xuất tăng tốc phục hồi và đạt mức lợi nhuận cao nhất trong vòng 2 năm.

- 15-08-2024So kè lợi nhuận doanh nghiệp bánh kẹo trước mùa Trung thu

- 14-08-2024Cước vận tải biển ‘thổi bay’ lợi nhuận, nhiều hệ lụy khôn lường cho doanh nghiệp

- 13-08-2024Cổ đông nhà nước đã thu về ít nhất 1.500 tỷ lợi nhuận từ dự án đắc địa hàng đầu khu vực trung tâm Hà Nội

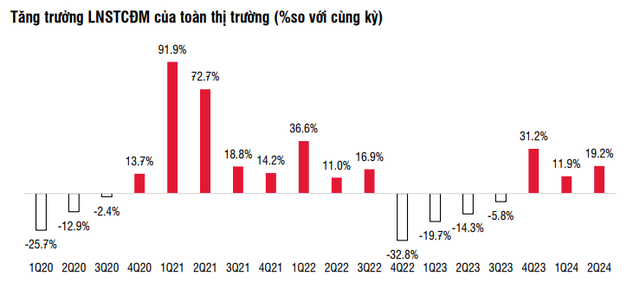

Theo một báo cáo mới đây từ Chứng khoán SSI, tổng lợi nhuận sau thuế thuộc về cổ đông công ty mẹ của 1.111 doanh nghiệp niêm yết trên 3 sàn tính đến ngày 7/8 tăng 19,2% so với cùng kỳ và tăng 7,5% so với quý gần nhất, đưa mặt bằng lợi nhuận lên mức cao nhất 9 quý và gần về mức đỉnh của quý 1/2022.

Xu hướng phục hồi ngày càng rõ nét hơn, đặc biệt ở nhóm ngành phi tài chính. Nếu loại trừ Ngân hàng và Bất động sản, các ngành còn lại đạt mức lợi nhuận cao gấp 2,12 lần so với mức đáy lợi nhuận rơi vào quý 4/2022. Tuy nhiên vẫn có sự phân hóa giữa các nhóm ngành.

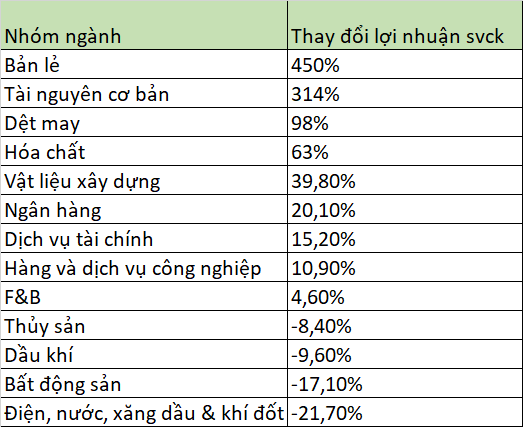

Các nhóm ngành tiêu dùng và sản xuất tăng tốc phục hồi và đạt mức lợi nhuận cao nhất trong vòng 2 năm. Trong đó, ngành bán lẻ tăng đến hơn 400%, tài nguyên tăng 314%.Nhóm ngành duy trì tăng trưởng ổn định so với cùng kỳ và tiếp tục lập đỉnh lợi nhuận là Ngân hàng (tăng 20,1%) và Công nghệ thông tin (tăng 26,6%).

Một số nhóm ngành chậm lại sau khi tăng mạnh trong quý trước như Dịch vụ tài chính (tăng 15,2% so với năm trước và giảm 9,1% so với quý trước), Du lịch và giải trí (giảm 61,7% so với quý trước). Nhóm cổ phiếu chưa quay lại quỹ đạo tăng trưởng gồm Bất động sản (giảm 17,1% so với cùng kỳ) và Điện, nước, xăng dầu & khí đốt (giảm 21,7%), Dầu khí (giảm 9,6%).

NGÀNH NGÂN HÀNG DUY TRÌ TĂNG TRƯỞNG KHẢ QUAN VỚI TÍN HIỆU TÍCH CỰC TỪ TĂNG TRƯỞNG TÍN DỤNG

Theo SSI Research, tăng trưởng tín dụng phục hồi mạnh so với quý trước (5,8% so với quý trước hoặc 7,9% sov ới đầu năm) ở tất cả các ngân hàng. Lợi nhuận ròng quý 2/2024 của các ngân hàng niêm yết tăng 20,1% so với cùng kỳ, và tăng 5% so với quý trước.

Kết quả này đến từ sự phục hồi của NIM (tăng 11 điểm cơ bản so với quý trước), thu nhập ròng từ phí dịch vụ (tăng 14% so với quý trước) và thu từ nợ xấu đã xóa (tăng 133% so với quý trước). Trong đó, thu nhập từ nợ xấu đã xửlý bất ngờ phục hồi tại thời điểm mà thanh khoản trên thị trường bất động sản chưa có quánhiều khởi sắc.

Tỷ lệ nợ xấu tính đến cuối tháng 6 giữ ổn định quanh mức 1,94%, đi ngang so với quý trước. Tuy nhiên, tỷ lệ hình thành nợ xấu và chi phí tín dụng cao hơn dự kiến, chủ yếu tại BID, CTG, VPB và OCB.

Nhìn chung, SSI Research nhận thấy một số tín hiệu tích cực từnhu cầu tín dụng và điều này dự kiến sẽ tiếp diễn trong nửa cuối năm 2024. Tuy nhiên, vẫn còn tồn tại một số rủi ro tín dụng tiềm ẩn liên quan đến ngành năng lượng tái tạo, bất động sản (từ chủ đầu tư và người vay mua nhà) trong khi NIM phụ thuộc rất nhiều vào tốc độ phụchồi nhu cầu tín dụng trong những tháng cuối năm.

NHÓM PHI TÀI CHÍNH CÓ NHIỀU TÍN HIỆU CẢI THIỆN

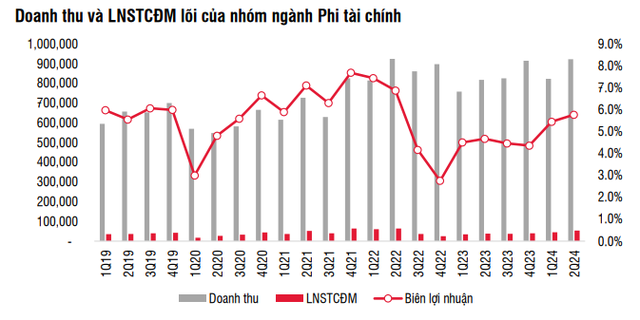

Tổng doanh thu nhóm Phi tài chính vượt đỉnh và lợi nhuận lõi diễn biến khả quan. SSI Research nhận thấy doanh thu được cải thiện ở tất cả các nhóm ngành ngoại trừ ngành Bất động sản. Tổng doanh thu nhóm ngành Phi tài chính tăng 14% so với cùng và tăng 13,2% so với quý trước, vượt 0,9% so với mức đỉnh vào Q2/2022.

Nếu loại trừ các khoản thu nhập tài chính và thu nhập khác, lợi nhuận sau thuế nhóm ngành Phi tài chính tăng mạnh tăng 36% so với cùng kỳ và tăng 15,4% so với quý trước, đạt mức cao nhất trong vòng 2 năm và còn thấp hơn 23% so với mức đỉnh vào quý 2/2022.

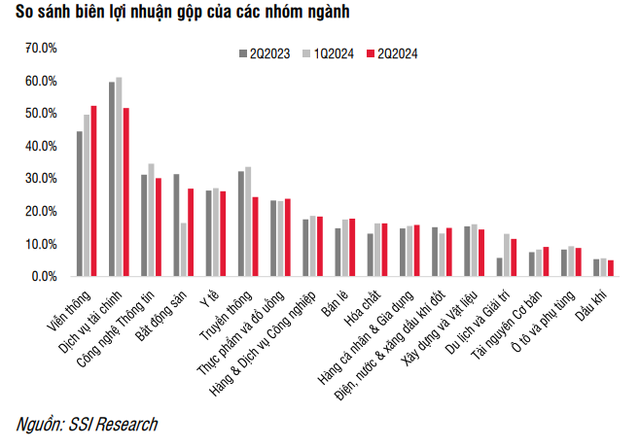

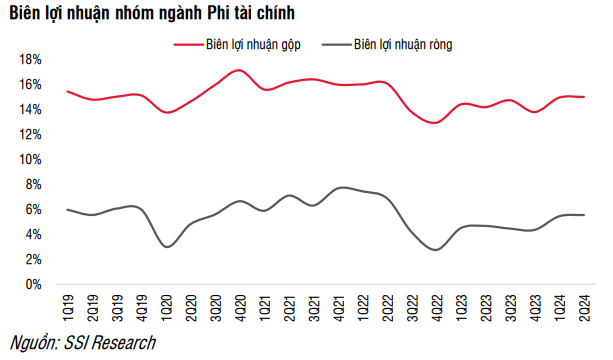

Biên lợi nhuận gộp nhóm ngành Phi tài chính tiếp tục cải thiện lên 15,0% từ mức 14,9% trong quý 1/2024 và 14,2% trong quý 2/2023. Biên lợi nhuận ròng trung bình cũng tăng lên 5,5%, là mức cao nhất trong 8 quý trở lại đây. Trong đó, các ngành ghi nhận mức cải thiện tốt nhất là Du lịch & giải trí, Viễn thông, Hóa chất, Bán lẻ, và Tài nguyên cơ bản.

Tỷ lệ chi phí lãi vay/ tổng vay nợ (nhóm Phi tài chính) giảm về 5,7% từ mức đỉnh là 7,8% trong quý 2/2023. Tổng chi phí lãi vay theo đó giảm từ 19.700 tỷ trong quý 2/2023 xuống 15.300 tỷ đồng trong quý 2/2024 mặc dù tỷ lệ Nợ/Vốn chủ sở hữu ổn định.

Nhìn chung, mặc dù một số ngành như Bất động sản và Điện, nước, xăng dầu & khí đốt vẫn chưa quay lại xu hướng tăng, phần lớn các ngành khác đang từng bước phục hồi với sức khỏe tài chính cải thiện rõ rệt. Với tín hiệu tích cực hơn ở các ngành hàng tiêu dùng, có thể kỳ vọng lợi nhuận sẽ tiếp tục phục hồi trong nửa cuối năm. Theo dự báo của chúng tôi,tổng lợi nhuận sau thuế thuộc về cổ đông của các cổ phiếu trong danh mục theo dõi của SSI Research có thể tăng 22,3% so với cùng kỳ trong nửa cuối năm 2024.

NGUYÊN NHÂN CHO SỰ GIẢM LỢI NHUẬN CỦA NHÓM BẤT ĐỘNG SẢN

Ngành Bất động sản ghi nhận phục hồi về doanh thu khá tốt, với mức tăng 78% so với quý trước, chỉ thấp hơn -9% so với mức đỉnh vào quý 2/2023. Lợi nhuận ròng ngành Bất động sản giảm 7,1% so với cùng kỳ chủ yếu do khoản lỗ 3.400 tỷ đồng của Vingroup chủ yếu liên quan đến mảng xe điện.

Nếu không tính Vingroup, lợi nhuận của ngành đạt mức tăng 17,6% so với cùng kỳ và đạt mức cao nhất kể từ quý 4/2022. Tuy nhiên, nếu loại trừ các khoản thu nhập tài chính và thu nhập khác, lợi nhuận của ngành giảm 16% so với cùng kỳ.

Sự thay đổi lợi nhuận của các ngành theo tính toán của SSI Research.

An ninh Tiền tệ