2015 - Năm kỷ lục của các vụ M&A

Được thúc đẩy bởi niềm tin tăng lên, các khoản vay giá rẻ, áp lực phải hoạt động hiệu quả hơn trong một nền kinh tế tăng trưởng chậm và tham vọng cạnh tranh, các công ty đã ráo riết triển khai M&A với tốc độ chóng mặt.

- 24-11-2015Vụ siêu M&A của ngành dược bị giới chức Mỹ chỉ trích

- 12-10-2015Dell thực hiện vụ M&A lớn nhất trong lịch sử ngành công nghệ

- 24-06-2015Thế giới ghi nhận vụ M&A siêu thị bán lẻ lớn nhất trong 1 thập kỷ

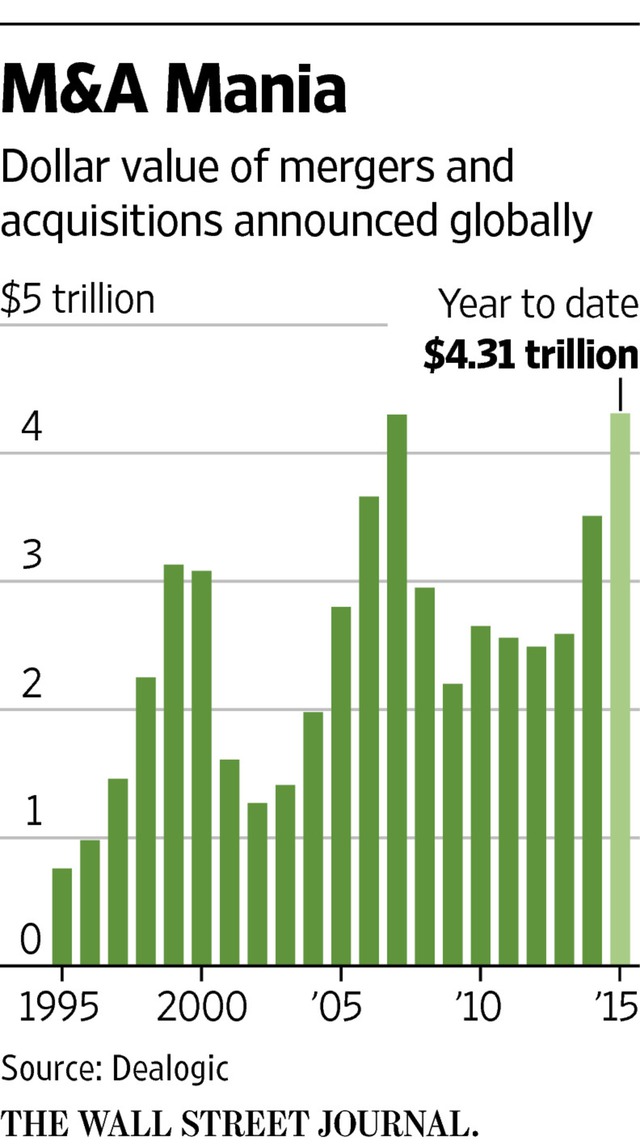

Sau một loạt các thương vụ được thông báo trong tuần trước, 2015 đã chính thức trở thành năm ghi nhận hoạt động mua lại và sáp nhập (mergers and acquisitions – M&A) sôi động nhất từ trước đến nay.

Theo số liệu mới được Dealogic công bố, tổng giá trị các vụ M&A được thông báo kể từ đầu năm đến nay đã lên đến 4.304 tỷ USD. Kỷ lục trước đó thuộc về năm 2007 với con số 4.296 tỷ USD.

Ở Mỹ, giá trị các vụ M&A lên cao nhất vào tháng 9 và hiện đang ở trên mức 2.000 tỷ USD lần đầu tiên trong lịch sử. Trong đó, y tế và công nghệ là hai ngành đứng đầu.

Vụ M&A lớn nhất trong ngành y tế đã được thông báo vào tháng 11 vừa qua, khi Pfizer bỏ ra gần 160 tỷ USD để mua lại Allergan. Năm nay cũng chứng kiến thương vụ lớn nhất trong lịch sử ngành công nghệ khi Dell chốt lại thương vụ mua EMC với giá 67 tỷ USD. Ngoài ra còn có vụ M&A lớn nhất trong ngành bia – thương vụ 108 tỷ USD giữa AB InBev và SABMiller.

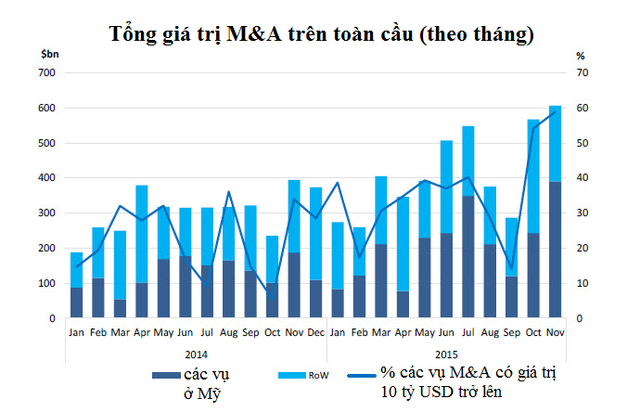

Tổng cộng, từ đầu năm đến nay có 9 thương vụ có giá trị từ 50 tỷ USD trở lên và 58 thương vụ có giá trị từ 10 tỷ USD trở lên. Đây đều là những kỷ lục mới.

Nguồn: Dealogic

Tuy nhiên, một số chuyên gia trong ngành đã lên tiếng cảnh báo tốc độ M&A như hiện nay là không bền vững. Điển hình như vụ Pfizer mua lại Allergan, đằng sau nhiều thương vụ đều là động cơ trốn thuế. Do đó, trong bối cảnh các nhà làm luật ở Washington đang tìm cách ngăn chặn trốn thuế qua M&A, các chuyên gia dự báo không sớm thì muộn hoạt động này sẽ lắng xuống.

Thêm vào đó, sau nhiều năm liên tục M&A, các ngành bia và công nghệ sẽ không còn nhiều dư địa cho hoạt động M&A bùng nổ với quy mô lớn như hiện tại.

Tổng giá trị các vụ M&A theo năm

Đồng thời, không có bất kỳ điều gì đảm bảo chắc chắn tất cả các thương vụ đã công bố sẽ sớm được tiến hành. Trên thực tế, nhiều công ty mục tiêu đang có giá trị vốn hóa thấp hơn so với mức giá M&A – một dấu hiệu cho thấy các nhà đầu tư lo ngại vụ M&A sẽ đổ bể vì không được cơ quan quản lý chấp thuận.

Một điểm đáng chú ý khác là cơn sốt M&A vừa qua vắng bóng các công ty vốn cổ phần tư nhân – bộ phận vốn đóng vai trò quan trọng trong thời kỳ trước.

Trong khi đó, hoạt động M&A bùng nổ đã đem lại những món tiền khổng lồ cho các ngân hàng đầu tư. Theo số liệu của Dealogic, kể từ đầu năm đến nay các ngân hàng đầu tư đã kiếm được tổng cộng khoảng 21 tỷ USD phí tư vấn M&A. Con số này vẫn thấp hơn năm 2014 và cách xa so với kỷ lục của năm 2007, tuy nhiên chắc chắn các ngân hàng sẽ thu về nhiều tiền khi các thương vụ đã hoàn tất.

Goldman Sachs là ngân hàng tư vấn M&A sôi nổi nhất, với các thương vụ có ngân hàng này tham gia có giá trị lên tới 1.600 tỷ USD. Các vị trí tiếp theo lần lượt thuộc về JPMorgan Chase (1.500 tỷ USD) và Morgan Stanley (1.400 tỷ USD).