Giải quyết khủng hoảng châu Âu: Bài học từ Mỹ Latin

Nhìn lại quá khứ của các nước Mỹ Latinh để rút ra các bài học lúc này với châu Âu có lẽ là rất cần thiết để giúp Lục địa già thoát khỏi cơn bĩ cực hiện nay.

Mọi yếu tố của một cuộc khủng hoảng toàn diện tại châu Âu đều đã hội tụ đủ. Thâm hụt ngân sách làm gia tăng tỷ lệ nợ và đe dọa khả năng thanh toán quốc gia; thâm hụt tài khoản vãng lai do suy giảm năng lực cạnh tranh và việc đồng tiền được định giá quá cao; những trục trặc của hệ thống ngân hàng làm tăng chi phí đầu tư và các khoản vay trở nên thiếu hiệu quả.

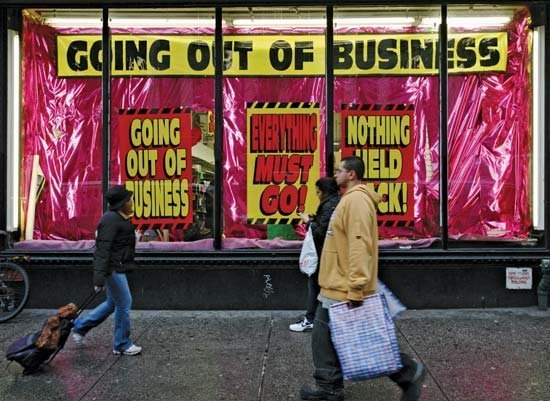

Giải pháp nào có thể giúp châu Âu vượt qua được thời kỳ đen tối như hiện nay? Giảm gánh nặng nợ và tăng ngân sách nhờ cắt giảm chi tiêu hoặc tăng thuế là những biện pháp mà khu vực này đã áp dụng. Tuy nhiên, chính sách thắt lưng buộc bụng thực tế đã tỏ ra không phát huy hiệu quả và châu Âu tiếp tục chìm sâu vào một trong những đợt khủng hoảng nặng nề nhất trong nhiều thập kỷ trở lại đây, một số quốc gia thành viên thì phải đối mặt với nguy cơ đổ vỡ nghiêm trọng và thậm chí bị loại khỏi eurozone.

Các nền kinh tế yếu nhất khu vực đang phải chống đỡ với muôn vàn khó khăn, từ tốc độ tăng trưởng èo uột, mất khả năng cạnh tranh trên thị trường quốc tế đến thâm hụt tài khoản vãng lai, tỷ lệ thất nghiệp cao và tiếp tục tăng (tỷ lệ này ở Hy Lạp và Tây Ban Nha là 20%) và phải chịu mức lãi suất vay dài hạn cao kỷ lục do các chủ nợ lo ngại về việc các nước này mất khả năng thanh toán và phải tái cấu trúc nợ.

Những sai lầm của Argentina

Tất cả những rắc rối của một cơn khủng hoảng kinh tế vĩ mô như trên tại châu Âu, Mỹ Latin đều đã từng nếm qua. Vào đầu những năm 1980, ba nền kinh tế lớn nhất của khu vực gồm Mexico, Brazil và Argentina đã phải tái cấu trúc các khoản nợ công khổng lồ của mình. Đến đầu những năm 1990, việc Mexico phá giá đồng peso đã tạo ra một cơn địa chấn trên thị trường tài chính, tiền tệ thế giới - được biết tới với cái tên Hiệu ứng Tequila - và nhanh chóng lan sang khu vực Đông Á (1997) và Nga (1998) trước khi quay trở lại càn quét người láng giềng Brazil (1999) rồi tới Argentina và Uruguay (2002).Những sai lầm của Argentina

Bối cảnh nền kinh tế Argentina năm 2001 có lẽ là gần gũi nhất với tình thế tiến thoái lưỡng nan hiện nay của Eurozone. Quốc gia này đã ấn định tỷ giá hối đoái thông qua một đạo luật hoán đổi tiền tệ, chính sách đã làm ngăn cản khả năng sử dụng việc phá giá đồng tiền như một công cụ điều chỉnh sự mất cân đối cán cân xuất nhập khẩu.

Hậu quả là Argentina đã bị thâm hụt ngân sách và tài khoản vãng lai gấp đôi, nợ công tăng nhanh và đa số khoản nợ được quy đổi về đồng USD, nền kinh tế gần như bị đô la hóa. Trong khi đó, đồng nội tệ lại bị định giá quá cao, còn giá cả hàng hóa bị tuột dốc (nhất là với sản phẩm xuất khẩu chính của nước này là đậu nành ). Khó khăn thêm chồng chất khi trên thị trường thế giới đồng USD đang khẳng định vị trí thống lĩnh của mình, chính phủ Mỹ thắt chặt chính sách tiền tệ khiến lãi suất vay bằng đồng USD tăng cao.

Argentina đã phải mất 2 năm oằn mình trong chính sách khắc khổ nhằm thoát khỏi tình trạng rối ren về tài khóa, với những đe dọa về khả năng thanh toán nợ dẫn tới sự tăng vọt tỷ lệ nợ quốc gia. Quốc gia Nam Mỹ này đã cố tiến hành các biện pháp cải tổ về cơ cấu, đặc biệt là với thị trường lao động hòng giảm chi phí lao động và khôi phục năng lực cạnh tranh. Nhưng cuối cùng, với sai lầm từ chính sách duy trì một hệ thống tỷ giá hối đoái cố định, chính sách thắt lưng buộc bụng đã bị thất bại kéo theo số lượng lao động bị thất nghiệp tăng cao.

Có hai vấn đề cần rút ra, một là, nỗ lực khôi phục khả năng trả nợ dựa vào cắt giảm chi tiêu hoặc tăng thuế đã thất bại vì chúng chỉ khiến suy thoái trở lên trầm trọng hơn. Chính sách tài khóa không đạt được mục tiêu khi thu nhập từ thuế tiếp tục giảm. Những chính sách mà Argentina áp dụng cuối cùng đã phản tác dụng vì chúng đã không giải quyết được vấn đề nợ quốc gia cũng như nạn thất nghiệp.

Hai là, vấn đề giảm phát và cải tổ cơ cấu cũng không đạt được hiệu quả như mong đợi, để cuối cùng chính phủ nước này buộc phải phá giá đồng tiền, trong khi đó, nền kinh tế bị đô la hóa nghiêm trọng do sự bất cân đối cán cân thanh toán, doanh nghiệp bị phá sản hàng loạt. Người dân ồ ạt rút tiền khỏi hệ thống ngân hàng khiến ngân hàng trung ương không còn đủ ngoại tệ để đáp ứng nhu cầu dự trữ trong khi đó không có một kênh quốc tế nào xuất hiện giúp đảm bảo tính thanh khoản cho hệ thống tài chính Argentina.

Kết cục là như chúng ta đã biết, Argentina đã trải qua thời kỳ khủng hoảng kinh tế vĩ mô tồi tệ nhất, tăng trưởng -10,9%, lạm phát 41%, nợ nước ngoài đạt con số kỷ lục 134 tỷ USD, đồng nội tệ bị phá giá, tất cả các loại tiền gửi bằng ngoại tệ đều được chuyển thành đồng peso.

Phá giá đồng tiền: Lựa chọn đúng của Mỹ Latin

Chính sách khắc khổ có vẻ không phải là phương thuốc hữu hiệu để giải quyết tình hình. Các quốc gia Mỹ Latin đã phải lựa chọn con đường khác để thoát khỏi vũng lầy khủng hoảng, đó là các trường hợp của Mexico năm 1994, Brazil năm 1999 và Uruguay năm 2002.

Vào cuối năm 1994, Mexico đã phá giá đồng tiền để giải quyết vấn đề thâm hụt tài khoản vãng lai (chiếm 6% GDP) và xem đây là giải pháp trung tâm giúp ngăn tình trạng thoái vốn. Điều đó đã giúp kho dự trữ ngoại hối nước này khôi phục nhanh chóng và tới năm 1995, thâm hụt ngân sách chỉ còn chiếm 0.5% GDP. Giải pháp phá giá đồng nội tệ cũng đã giúp cân đối được thị trường nội địa, tăng thu từ thuế, gia tăng sức cạnh tranh cho hàng xuất khẩu, kìm hãm đà tăng giá cả hàng hóa và trở thành công thức tiêu biểu cho việc cắt giảm chi tiêu công.

Tuy nhiên, mặt tiêu cực của nó là khiến gia tăng tỷ lệ lạm phát, giảm mức lương thực tế của người lao động (trong hai năm từ 1994-1996, mức lương đã giảm tới 20%). Song đó chỉ là những hiệu ứng phụ tạm thời bởi sau đợt suy thoái nghiêm trọng vào năm 1995 với GDP mất 6,2%, kinh tế Mexico đã hồi phục nhanh chóng và tăng trưởng lần lượt là 5% và 7% vào các năm 1996, 1997. Ngân khố quốc gia trở lại cân bằng, dự trữ ngoại tệ tăng nhanh, cán cân thanh toán vãng lai được cải thiện, thâm hụt rơi xuống mức có thể kiểm soát được (1,6% GDP). Và quan trọng nhất là chính phủ nước này đã tránh được một đợt tái cấu trúc nợ quốc gia tưởng chừng khó tránh khỏi trước đó nhờ sự trợ giúp của IMF và Mỹ.

|

Năm 1999, Brazil cũng đương đầu với những khó khăn kinh tế tương tự như Mexico và Argentina: thâm hụt tài khoản vãng lai (3,9%), dự trữ ngoại tệ sụt giảm, lãi suất vay nợ tăng cao và nợ công đầm đìa. Chính phủ Brazil bắt đầu triển khai các biện pháp phá giá đồng real vào tháng 1 năm 1999, khiến đồng tiền này mất gần 100% giá trị, từ 1,2 real ăn 1 USD lên 2,07 real đổi được 1 USD. Trái ngược với trường hợp của Mexico, tình trạng lạm phát tại Brazil không đáng ngại nhưng cũng khiến mất cân bằng chi tiêu quốc gia và làm giảm lương thực tế của người lao động.

Đợt phá giá đồng tiền đầu tiên đã không mang lại hiệu quả như mong muốn và Brazil phải tiếp tục tiến hành phá giá đồng tiền lần thứ hai vào các năm 2001-2002. Tuy nhiên, do không muốn đối mặt với áp lực lạm phát, Brazil đã làm không thực sự mạnh tay, dẫu vậỵ, biện pháp đó cũng đã phát huy được tác dụng và đưa nền kinh tế nước này dần thoát khỏi khủng hoảng và đạt mức 4,5% vào năm 2007 so với mức 1,3% vào năm 2001.

Năm 2002 cuộc khủng hoảng tại quốc gia láng giềng Argentina đã lan sang Uruguay khiến dòng vốn nối đuối nhau tháo chạy khỏi thị trường, dự trữ quốc tế bị thâm hụt, ngân sách quốc gia trống rỗng, Uruguay đứng bên bờ vực của khủng hoảng kinh tế vĩ mô. Tuy nhiên, may mắn hơn Argentina, Uruguay đã nhận được hỗ trợ tài chính quan trọng từ các tổ chức quốc tế và Mỹ. Cùng với đó, Uruguay đã tiến hành nhiều điều chỉnh quan trọng mà một trong số đó là làm giảm giá trị đồng nội tệ.

Do vậy, tới năm 2004, 2 năm sau khi tiến hành phá giá đồng peso Uruguay, quốc gia vô địch World cup đầu tiên trên thế giới đã lấy lại đà tăng trưởng 4,6%, tài khoản vãng lai tăng và đạt 2% GDP, thương mại đạt được thặng dư tới 3,8% GDP so với mức thâm hụt 1% vào năm 2001. Một điều đáng mừng là việc đồng peso bị phá giá mạnh đã không tác động nhiều tới tỷ lệ lạm phát từng lên tới 26% năm 2002 (thời điểm đồng tiền bị mất giá 96%) và chỉ dao động từ 5%-7%.

Và bài học cho Châu Âu

Quay trở lại với vấn đề của châu Âu hiện nay, một điểm khác biệt lớn giữa Argentina và các quốc gia EU là Lục địa già chưa phải chứng kiến hiện tượng rút tiền hàng loạt khỏi hệ thống ngân hàng, chủ yếu bởi vì châu Âu có các thể chế khu vực và quốc tế mạnh đảm bảo khả năng thanh khoản. Sự hỗ trợ này trước mắt làm giảm nguy cơ đổ vỡ của khối ngân hàng nhưng các thách thức về tăng trưởng, tính cạnh tranh và khả năng trả nợ là tương đối giống với trường hợp của các quốc gia Nam Mỹ kể trên.

Bài học đầu tiên mà chính sách này mang lại, như đã từng phát huy hiệu quả tại Nam Mỹ, đó là nó giúp tăng thu từ thuế, nguồn ngân sách quốc gia sẽ được bổ sung. Biện pháp này tỏ ra rất hiệu quả ở những nền kinh tế có chính sách thuế và chính sách tỷ giá linh hoạt. Tác động tích cực thứ hai của gói giải pháp "phá giá đồng tiền - lạm phát" là làm giảm giá trị thực của các khoản nợ quốc gia tính theo GDP, đồng thời lại làm tăng tính cạnh tranh của hàng hóa trên thị trường quốc tế nhờ việc giảm chi phí lao động. Những người lao động vốn không sẵn sàng chấp nhận giảm lương danh nghĩa nhưng lại tỏ ra dễ chấp nhận hơn đối với việc lương thực tế bị giảm xuống.

Vậy châu Âu cần rút ra bài học gì từ lịch sử của Nam Mỹ? Điều quan trọng nhất có lẽ chính là phải xem xét lại chính sách khắc khổ hiện nay, và lựa chọn một giải pháp khả thi khác để vượt qua khủng hoảng. Tuy nhiên, với những đặc điểm riêng của mình, châu Âu có nên đi theo bước chân của người Nam Mỹ, chấp nhận những nguy cơ có thể có để phá giá đồng tiền và định hướng sang tăng trưởng? Phá giá đồng euro là một giải pháp phải tính tới nhưng hiện nay có lẽ chưa phải là thời điểm thích hợp để áp dụng.

Việc tiếp tục áp dụng chính sách tiền tệ mở rộng cùng các gói nới lỏng định lượng như Mỹ đã và đang làm có thể là một hướng đi hợp lý. Theo đó, sẽ phải hạ lãi suất thấp hơn nữa và phải tăng lượng tiền cơ sở lưu thông trên thị trường để có thể mua trực tiếp các khoản nợ của quốc gia thành viên. Với lãi suất dài hạn thấp, các nền kinh tế có thể giảm nhẹ áp lực nợ và quay trở lại thị trường thế giới. Điều này sẽ cho phép các quốc gia Eurozone duy trì được chính sách tài khóa mở rộng - một chính sách trái quy luật trong bối cảnh hiện nay nhưng sẽ giúp thị trường lấy lại đà tăng trưởng, giải tỏa cơn khát của thị trường hiện nay của châu Âu.

Các quốc gia châu Âu có một thuận lợi cơ bản so với các nền kinh tế ở bên kia bờ Đại Tây Dương đó là họ có thể sử dụng chính đồng tiền chung của mình như một công cụ để thanh toán nợ và dự trữ mà không sợ nguy cơ bị chi phối bởi một đồng tiền quốc tế mạnh nào hay tình trạng đô la hóa nền kinh tế. Một cách hữu hiệu để cải thiện tình hình hiện nay là tiến tới sự nhất thể hóa về tài chính và tiến hành chuyển giao các nguồn lực giữa các quốc gia với nhau và điều này đòi hỏi sự đồng thuận về mặt chính trị. Cùng với đó, EU cần bắt đầu san lấp khoảng cách về độ tín nhiệm tín dụng giữa các nền kinh tế và phát hành Eurobond (trái phiếu khu vực) nhằm giảm chi phí tài chính cho các nền kinh tế ở tốp dưới.

Tuy nhiên, giải quyết vấn đề khả năng thanh toán mới chỉ là một phần của cuộc khủng hoảng của châu Âu, bởi đa số các nền kinh tế EU hiện đang phải đối mặt với sự suy giảm tính cạnh tranh do giá cả và chi phí lao động còn khá cao. Việc quá chú trọng tới các điều chỉnh về thuế khóa và khả năng thanh toán nợ có thể sẽ không phải là một chiến lược dài hạn và rất dễ dẫn tới thời kỳ tăng trưởng trì trệ kéo dài. Kinh nghiệm tại khu vực Mỹ Latin cho thấy để đạt được mức tăng trưởng cân bằng cần phải vừa kích thích tiêu dùng, vừa phải có những chính sách tiết kiệm cần thiết.

Theo Anh Vũ

VEF