Khủng hoảng kinh tế 1998 có lặp lại?

Những biến động kinh tế từ đầu tuần đến nay khiến nhiều nhà đầu tư lo ngại các thị trường mới nổi sẽ lặp lại cuộc khủng hoảng năm 1997-1998. Tuy nhiên, nghiên cứu của BlueBay Asset Management cho thấy khả năng này là không lớn.

Theo Bluebay, cuộc khủng hoảng kinh tế 1998 bắt đầu từ thị trường tiền tệ Châu Á và tồi tệ hơn bởi tình trạng vỡ nợ của Nga. Tuy nhiên, tình hình kinh tế các nước mới nổi hiện nay đã tốt hơn rất nhiều, và kinh tế Nga cũng không còn yếu kém như trước đây.

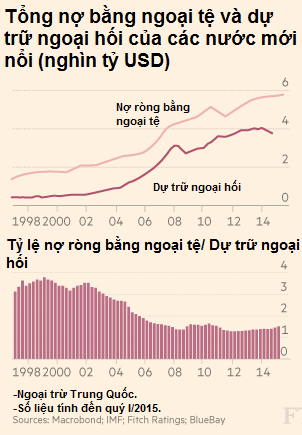

Tổng dự trữ ngoại hối của các thị trường mới nổi từ 472 tỷ USD năm 1998 lên 3,76 nghìn tỷ USD hiện nay. Trong khi đó, tổng nợ ròng bằng ngoại tệ tăng từ 1,73 nghìn tỷ USD lên 5,8 nghìn tỷ USD.

Như vậy, tổng nợ thực tế bằng ngoại tệ trong khoảng 1998-2014 đã tăng từ 1,26 nghìn tỷ USD lên 2 nghìn tỷ USD nhưng tỷ lệ tổng nợ bằng ngoại tệ trên dự trữ ngoại hối đã giảm từ hơn 3 lần xuống hơn 1,5 lần năm 2014. Hay nói cách khác, tỷ lệ dự trữ ngoại hối đảm bảo cho tổng dư nợ bằng ngoại tệ đã tăng từ 25% năm 1998 lên 65% năm 2014.

Tình hình kinh tế Nga cũng đã khác so với năm 1998 khi chính quyền Moscow hiện đủ khả năng giúp các ngân hàng và doanh nghiệp tái cơ cấu nợ bằng đồng USD sang đồng Rúp. Điều này cho thấy khả năng vỡ nợ như năm 1998 của Nga là không cao, dù đồng Rúp đang được định giá thấp.

Bên cạnh đó, BlueBay cho biết dù tổng nợ thực tế bằng ngoại tệ của các nền kinh tế mới nổi là 2 nghìn tỷ USD nhưng con số này đang suy giảm dần do tình hình tăng trưởng GDP và giao dịch thương mại của các thị trường trên. Ngoài ra, số liệu trên chưa bao gồm Trung Quốc, và với tỷ lệ dự trữ ngoại tệ lớn, tổng nợ thực tế của các thị trường mới nổi còn có thể giảm nữa.

Một yếu tố nữa đảm bảo cho việc khủng hoảng không lặp lại là chính phủ nhiều nước mới nổi đã tích cực phát hành trái phiếu bằng nội tệ hơn, khác xa so với tình trạng vay bằng đồng USD của hầu hết các nước năm 1998.

Hơn nữa, quy chế điều hành tỷ giá hiện nay của các nền kinh tế mới nổi cũng tốt hơn trước đây. Vào năm 1997, có khoảng 3/4 đồng tiền các nước mới nổi neo tỷ giá hoặc neo tỷ giá một phần vào đồng USD. Tuy nhiên, hiện đã có 50% quốc gia mới nổi cho thả nổi hoặc thả nổi có điều chỉnh tỷ giá.

Theo BlueBay, việc neo tỷ giá khá nguy hiểm bởi điều này kích thích nợ bằng đồng USD và khiến dự trữ ngoại hối suy giảm mạnh. Việc neo tỷ giá cũng kéo theo nhiều hệ lụy kinh tế, tài chính nếu chính phủ các nước muốn duy trì chính sách này.

Với việc điều hành tỷ giá linh hoạt như hiện nay, các nước mới nổi sẽ phản ứng tốt hơn trước những biến động của thị trường. Đồng ý với quan điểm trên, ngân hàng Citibank nhận định chính phủ các nước mới nổi hiện vay nợ ít hơn trong khi tín dụng của các doanh nghiệp lại tăng lên. Như vậy, nguy cơ chính phủ vỡ nợ sẽ suy giảm, thay vào đó là những rủi ro của khu vực kinh tế tư nhân.

Hãng Capital Economics cho rằng việc điều hành tỷ giá linh hoạt có thể khiến kinh tế các nước mới nổi chịu đựng tốt hơn trước những cú sốc từ bên ngoài. Hiện nay, những biến động lớn như việc đồng tiền giảm giá 25% hay giá hàng hóa thế giới suy giảm, vốn sẽ gây ra biến động ngay lập tức trong thập niên 90, đã không thể gây khủng hoảng cho hầu hết các nền kinh tế mới nổi.

Tuy nhiên, điều này không đồng nghĩa rằng các thị trường mới nổi đã hoàn toàn an toàn. Capital Economics nhận định nhiều nước mới nổi vẫn có tỷ lệ nợ quá cao và một số nền kinh tế phụ thuộc quá nhiều vào xuất khẩu. Việc giá hàng hóa suy giảm, đồng tiền mất giá mạnh hay nhu cầu từ Trung Quốc đi xuống chưa thể gây ra khủng hoảng cho phần lớn các nước mới nổi, nhưng vẫn gây ra các tác động tiêu cực.

Trước tình hình đó, Capital Economics cho rằng chính phủ các nền kinh tế mới nổi cần cải cách cớ cấu kinh tế nhằm nâng cao hiệu suất lao động, áp dụng khoa học kỹ thuật tiên tiến và nâng cao giá trị sản phẩm sản xuất, qua đó hạn chế những rủi ro về kinh tế.

Người đồng hành