Tại sao hệ thống ngân hàng hiện đại gắn liền với các cuộc khủng hoảng

Những cơ sở lý luận của giải Nobel Kinh tế 2022 góp phần giúp chúng ta nhìn lại ngành ngân hàng ở Việt Nam, về đặc thù, vai trò và bất ổn tiềm tàng.

- 18-10-2022Giá USD ngân hàng chạm mốc 24.600 đồng, tăng 7% từ đầu năm

- 18-10-2022Một ngân hàng nâng lãi suất tiền gửi lên 9,5%/năm

- 18-10-2022Sẵn sàng giải quyết áp lực giảm giá VND

Tuần vừa qua (10-16/10) là một tuần rất đặc biệt với nhiều sự kiện đáng lưu ý xảy ra: Trong khi hệ thống ngân hàng Việt Nam gặp phải những bất ổn khi hàng loạt người dân đổ xô đến ngân hàng SCB rút tiền; Sau đó vài ngày thì kết quả giải Nobel kinh tế của được công bố khi các nghiên cứu về khủng hoảng ngân hàng được vinh danh.

3 kinh tế gia được trao giải Nobel Kinh tế 2022 vì những nghiên cứu những nghiên cứu về ngân hàng và khủng hoảng tài chính. (Nguồn:nobelprize)

Có lẽ sản phẩm ngân hàng là một trong những sản phẩm phổ biến nhất mà dường như ai cũng sử dụng. Việc đi đến ngân hàng rút tiền hay mở thẻ dường như là một chuyện quá bình thường với mọi người. Tuy nhiên, không nhiều người đặc biệt là những người không chuyên về tài chính có thể hiểu được sự phức tạp trong hoạt động cũng như tầm quan trọng của ngân hàng đối với hoạt động của nền kinh tế. Chính bởi tầm quan trọng đó nên những hạn chế và rủi ro trong hoạt động của hệ thống ngân hàng sẽ tạo ra những rủi ro cho hoạt động của nền kinh tế, đặc biệt là khi nền kinh tế khó khăn.

Nghiên cứu của các nhà khoa học đoạt giải Nobel vừa qua đã cho chúng ta một góc nhìn sâu hơn về vai trò của ngân hàng đối với nền kinh tế, đặc biệt là trong những giai đoạn khủng hoảng. Những cơ sở lý luận của giải Nobel vừa qua cũng góp phần giúp chúng ta nhìn lại ngành ngân hàng ở Việt Nam, về những đặc thù, vai trò đặc biệt cũng như những bất ổn tiềm tàng.

Theo Ben Bernanke và các cộng sự, nếu không có hệ thống ngân hàng thì người gửi tiền sẽ rất khó khăn trong việc tìm kiếm nhà đầu tư sử dụng nguồn vốn của mình. Đối với trường hợp những người có nguồn vốn nhàn rỗi ngắn hạn thì việc tìm kiếm nhà đầu tư sẽ càng khó khăn hơn. Lúc này thì ngân hàng đóng vai trò như một trung gian tiền tệ để có thể tiếp nhận tiền nhàn rỗi và tìm kênh đầu tư phù hợp cho nguồn vốn này. Khi đó, các nhà kinh tế này đã đưa ra lý thuyết về việc chuyển đổi kỳ hạn.

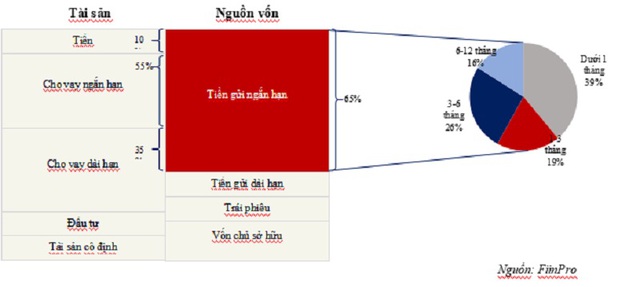

Với vai trò đó, hệ thống ngân hàng thương mại được định nghĩa là một tổ chức chuyển đổi kỳ hạn. Ở đó, các các ngân hàng sẽ chủ yếu nhận các tiền nhàn rỗi ngắn hạn của người dân, sau đó có thể chuyển khoản tiền đó thành những khoản vay với kỳ hạn dài hơn. Đây chính là giá trị lớn nhất ngân hàng tạo ra cho nền kinh tế để có thể khơi thông dòng vốn, tuy nhiên đây cũng chính là tử huyệt của ngân hàng, liên quan đến rủi ro thanh khoản.

Hãy làm rõ những luận điểm trên với số liệu của hệ thống ngân hàng Việt Nam hiện tại. Nếu chúng ta quan sát sẽ thấy phần lớn người dân khi gửi tiền vào ngân hàng sẽ đều gởi kỳ hạn ngắn. Số liệu thống kê cho thấy có đến hơn 85% tổng tiền gửi của khách hàng có kỳ hạn nhỏ hơn 1 năm. Trong kỳ hạn ngắn đó thì người dân chủ yếu vẫn gửi kỳ hạn dưới 3 tháng. Như vậy phần lớn lượng tiền gửi của người dân và doanh nghiệp tại ngân hàng đều có thời gian đến hạn rất ngắn, trong khi nhu cầu vay dài hạn của doanh nghiệp là lớn hơn rất nhiều so với nguồn vốn dài hạn. Rủi ro thanh khoản do đó luôn là điểm yếu cố hữu của hệ thống ngân hàng.

Cơ cấu tài sản và nguồn vốn điển hình của một ngân hàng

Tại sao không có ngân hàng nào ở Việt Nam bị phá sản trong những năm qua

NHNN trong tuần vừa qua đã thể hiện kinh nghiệm và sự giải quyết dứt khoát của mình trong việc xử lý khủng hoảng khi có những bước đi rất phù hợp trong việc xử lý khủng hoảng ở ngân hàng SCB. Những cam kết của NHNN đã giúp cho những cơn rút tiền từ ngân hàng SCB được nhanh chóng kiểm soát, qua đó không những giúp đảm bảo an toàn cho SCB mà còn giữ an toàn cho hệ thống.

Ngành ngân hàng là một ngành rất đặc biệt khi các ngân hàng trong hệ thống sẽ có thể cạnh tranh cực kỳ gay gắt với nhau trên từng phân khúc, tuy nhiên sẽ luôn sẵn sàng cứu trợ để tránh việc đổ vỡ thanh khoản của cả hệ thống.

Về mặt lịch sử, từ năm 1975 đến nay thì chưa có một NHTM nào bị tuyên bố phá sản. Những ngân hàng hoạt động kém hiệu quả nhất như Ngân hàng Đại Dương, Ngân hàng Xây Dựng hay Ngân hàng Dầu Khí Toàn Cầu… đứng trước nguy cơ phá sản thì đều được NHNN mua lại với giá 0 đồng vào năm 2015 để tái cơ cấu. Tại sao các doanh nghiệp bất kỳ ngành nghề nào khác đều phải chịu rủi ro phá sản khi hoạt động không hiệu quả nhưng ngành ngân hàng lại luôn nhận được một sự ưu ái đặc biệt như vậy? Những nghiên cứu của Bernanke cho thấy một bức tranh về tầm quan trọng của hệ thống ngân hàng, việc hạn chế khả năng phá sản của các ngân hàng, sẽ đóng vai trò quan trọng trong việc duy trì tăng trưởng kinh tế và hạn chế nền kinh tế đi vào suy thoái như thế nào trong những giai đoạn khó khăn.

Những lý luận nền tảng đó vẫn còn nguyên giá trị thực tiễn khi áp dụng vào việc điều hành hệ thống ngân hàng ở Việt Nam trong những năm qua.

Ở Việt Nam, mỗi lần các NHTM thiếu thanh khoản và bị rút tiền hàng loạt thì lãnh đạo của NHNN luôn đứng ra tuyên bố đảm bảo thanh khoản trong mọi điều kiện cho ngân hàng đó. Khi một ngân hàng hoạt động kinh doanh không hiệu quả thì lại được đưa vào diện kiểm soát đặc biệt để tái cơ cấu và rồi cuối cùng nếu các CEO của các ngân hàng nào đó không thể chèo lái ngân hàng một cách hiệu quả dẫn đến nguy cơ phá sản thì luôn có NHNN đứng ra giải quyết hậu quả.

Sự chuyển dịch của ngành ngân hàng ảnh hưởng đến toàn bộ nền kinh tế

Hệ thống ngân hàng giữ vai trò quá quan trọng đối với nền kinh tế Việt Nam. Dù thị trường chứng khoán phát triển rất nhanh trong những năm gần đây nhưng nguồn cung ứng vốn cho các doanh nghiệp, từ doanh nghiệp rất lớn cho đến những doanh nghiệp rất nhỏ, vẫn chủ yếu đến từ hệ thống ngân hàng. Theo ước tính thì phải có hơn 90% nhu cầu vốn của doanh nghiệp hiện tại đang được tài trợ bởi nguồn vốn ngân hàng. Chính vì việc thị trường vốn chưa phát triển mà ngành ngân hàng không những phải gồng gánh nhu cầu vốn ngắn hạn cho nền kinh tế mà còn phải đáp ứng cả nguồn vốn dài hạn.

Như biểu đồ chúng ta thấy ở trên thì nguồn vốn ngắn hạn không những phải đáp ứng nhu cầu vay ngắn hạn mà còn đáp ứng cả nhu cầu vay dài hạn. Việc sử dụng nguồn vốn ngắn hạn để tài trợ cho các nhu cầu vay trung dài hạn khiến rủi ro thanh khoản của hệ thống ngân hàng luôn là một vấn đề về mặt bản chất như chúng ta đã phân tích ở trên. Chính vì vậy mà những ai quan sát ngành ngân hàng sẽ thấy việc ngân hàng nhà nước luôn có quy định về tỷ lệ tối đa cho nguồn vốn ngắn hạn có thể cho vay trung dài hạn. Tỷ lệ nguồn vốn này được NHNN giảm dần tỷ lệ theo thời gian để siết chặt dần các quy định về quản lý thanh khoản của hệ thống ngân hàng. Chính từ những quy định đó đã thúc đẩy các ngân hàng và tăng cường việc huy động các nguồn vốn dài hạn trong hoạt động. Nó cũng là lý do chúng ta thấy thị trường trái phiếu doanh nghiệp, kênh huy động nợ trực tiếp của các doanh nghiệp từ thị trường vốn, cũng phát triển rất mạnh trong những năm qua khi các doanh nghiệp có nhu cầu vay vốn dài hạn nhiều sẽ phải tìm một kênh huy động bổ sung để phản ứng với xu hướng ngân hàng thắt chặt lại dần các khoản vay dài hạn.

Cơ cấu tài sản và nguồn vốn điển hình của một ngân hàng

Những gì chúng ta thấy trong suốt ba năm qua trên thị trường trái phiếu, từ việc quy mô phát hành trái phiếu tăng mạnh trong giai đoạn 2020 và 2021 đến vụ việc của Tân Hoàng Minh đầu năm 2022 cho đến vụ việc của Vạn Thịnh Phát gần đây, cho thấy chính những thay đổi trong chuyển dịch hoạt động của hệ thống ngân hàng có thể tạo ra những cú sốc cho thị trường tài chính nói riêng và nền kinh tế nói chung như thế nào. Nhìn xa hơn, nền kinh tế Việt Nam trải qua giai đoạn lạm phát cao từ 2008-20012 cũng xuất phát từ việc tăng trưởng tín dụng của hệ thống ngân hàng gia tăng rất nhanh và nóng trong giai đoạn trước.

Từ sau sự sụp đổ của chế độ bản vị vàng năm 1971 thì Fed, Ngân hàng Trung ương của Mỹ, và các Ngân hàng Trung ương trên thế giới được trao vị thế rất lớn trong việc sử dụng các công cụ tiền tệ, chủ yếu thông qua hệ thống ngân hàng để có thể tạo các kích thích cho nền kinh tế trong ngắn hạn. Khi đó, hệ thống ngân hàng lại chính là công cụ trực tiếp để các Ngân hàng Trung ương thi hành các chính sách điều tiết tiền tệ. Tuy nhiên, việc lạm dụng công cụ tiền tệ nói trên sẽ có khiến cho các quốc gia có thể trải qua các quá trình phát triển mang tính chu kỳ hay thậm chí trong một số giai đoạn sẽ có thể khiến cho các cuộc khủng hoảng mang tính trầm trọng hơn.

Các nhà kinh tế của Mỹ đã thống trị giải Nobel kinh tế trong suốt một thập niên qua khi các nghiên cứu của họ tập trung vào việc giải quyết các nội dung tưởng chừng như rất cơ bản, nhưng lại đều đang là những điểm yếu trong cách nền kinh tế và thị trường tài chính vận hành hiện tại. Nó cũng gợi ý cho chúng ta một suy nghĩ về việc đôi khi những thứ trật tự mà chúng ta đang nhìn thấy hàng ngày, đôi khi không hẳn đơn giản như những gì chúng ta suy nghĩ để có thể dễ dàng đưa ra những đánh giá và phán xét.

* Tác giả hiện là Giảng viên Trường ĐH Ngân hàng TP HCM, thành viên Hiệp hội CFA.

Diễn đàn Doanh nghiệp