Tại sao Hoa Sen dậm chân tại chỗ khi cả họ nhà thép đều tăng mạnh?

Trong khi nhiều cổ phiếu liên tục phá đỉnh thì HSG của Hoa Sen thậm chí còn giảm gần 10% trong một năm gần đây.

Gần đây câu chuyện của "họ" nhà thép một lần nữa khuấy động thị trường khi Tổng thống Mỹ Donald Trump ra quyết định áp các hình thức đánh thuế nhập khẩu lên thép và nhôm nhập khẩu. Dù được các CTCK đánh giá không chịu ảnh hưởng quá lớn, nhiều cổ phiếu đầu ngành vẫn đổ đèo. NKG và HSG, hai doanh nghiệp đi đầu về xuất khẩu sản phẩm sang Mỹ, cùng một số doanh nghiệp trong ngành đều có những phiên chìm trong sắc đỏ trong thời gian gần đây.

Tuy nhiên, nhìn vào đồ thị giá 1 năm của những cái tên này có thể thấy sự khác nhau đáng kể. NKG cũng như phần lớn họ nhà Thép đều đã có một năm thành công với mức tăng từ 2 chữ số đến từng lần, mức giảm gần đây chỉ mang tính chất điều chỉnh. Duy có HSG thì câu chuyện áp thuế của Mỹ khiến tình cảnh ngày một khó khăn hơn, khi một năm gần nhất cổ phiếu này gần như dậm chân tại chỗ.

Biến động gía 3 cổ phiếu thép trong 1 năm

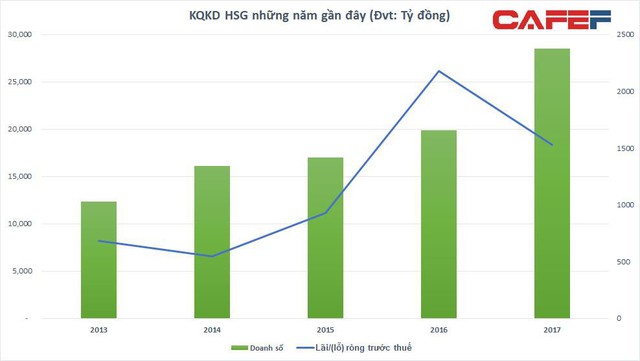

Nói đến thép, thị trường có thể phân chia dựa theo thành phẩm sản xuất của các doanh nghiệp, là thép xây dựng, thép cán nóng, tôn mạ hay ống thép. Nếu Hòa Phát là doanh nghiệp đứng đầu thị trường thép xây dựng, thép cán nóng, thì ở hai phân khúc sản phẩm còn lại, phải kể tới Hoa Sen và Thép Nam Kim. Còn xét về doanh thu, nếu Hòa Phát đứng đầu với gần 47.000 tỷ đồng, thì đứng thứ hai phải kể tới Hoa Sen với 28.000 tỷ đồng.

Tuy nhiên, trong khi triển vọng của toàn ngành đang liên tục tăng, thì những đánh giá hướng tới Hoa Sen lại đang cho thấy một viễn cảnh khác. Trong báo cáo cuối tháng 1/2018, Công ty chứng khoán Bản Việt (VCSC) tiếp tục hạ giá mục tiêu của Hoa Sen từ ngưỡng 26.100 đồng còn 25.400 với triển vọng không mấy tích cực về hoạt động kinh doanh. VCSC cho rằng "lợi nhuận của Hoa Sen không có dấu hiệu phục hồi dù sản lượng tăng mạnh".

Lập luận này được đưa ra căn cứ theo KQKD trong quý đầu tiên của năm 2018. Doanh thu của Hoa Sen tăng mạnh 37% so với cùng kỳ năm ngoái lên 7.900 tỷ đồng nhưng lợi nhuận sau thuế dành cho cổ đông công ty mẹ lại giảm 24% còn 333 tỷ. Bất chấp sự tăng trưởng của sản lượng tiêu thụ nhờ thị trường bất động sản ấm lên, tỷ suất lợi nhuận gộp của Hoa Sen vẫn giảm mạnh, kéo theo sự sụt giảm của lợi nhuận sau thuế.

Biên lợi nhuận gộp của Hoa Sen trong quý 1/2018 giảm xuống dưới 15% so với mức cơ sở cao 18,1% trong quý 1/2017 và 16,3% trong quý 4/2017. "Dù chúng tôi đã dự báo biên LN sẽ giảm trong giai đoạn năm 2018, mức này là thấp hơn kỳ vọng của chúng tôi và chúng tôi sẽ tìm hiểu thêm chi tiết vấn đề này với ban lãnh đạo", VCSC bình luận.

Câu chuyện tìm hiểu tại sao biên lợi nhuận của Hoa Sen sụt giảm với VCSC cũng không quá khó hiểu, bởi ngay báo cáo trước đó công ty chứng khoán này đã dự báo biên lợi nhuận của Hoa Sen trong năm 2018 sẽ phục hồi trở lại. "Chúng tôi dự báo biên lợi nhuận 2018 sẽ phục hồi phần nào nhờ tích trữ nguyên vật liệu với giá thấp vào cuối năm 2017", báo cáo của VCSC cuối năm 2017 nhận định.

Khi đó VCSC cho rằng, biên lợi nhuận gộp quý 4/2016 của Hoa Sen đã lên mức cao bất thường, đạt 26,4%, nhờ việc mua được thép cán nóng để tích trữ với giá thấp, sau đó hưởng lợi nhờ giá bán thành phẩm phục hồi. Giá thép cán nóng quý 4/2017 cũng diễn biến tương tự nên đơn vị này giả định HSG mua được thép cán nóng với giá thấp trong quý 3 và đầu quý 4/2017 (tháng 05-07/2017), qua đó hỗ trợ biên lợi nhuận 2018.

Trong khi câu chuyện kinh doanh vẫn còn nhiều yếu tố chưa chắc chắn thì nợ vay lại là một bài toán hóc búa với Hoa Sen. Liên tục gia tăng nợ ngắn hạn để tài trợ vốn lưu động và các dự án, khoản mục nợ phải trả của công ty đã phình to đến mức đáng báo động.

Theo báo cáo tài chính quý 1/2018 theo niên độ tài chính, nợ phải trả của Hoa Sen đã lên hơn 18.600 tỷ đồng tại thời điểm 31/12/2017, gấp hơn 3 lần so với vốn chủ sở hữu, trong đó nợ ngắn hạn chiếm 83%. Kết quả là chi phí nợ vay trên báo cáo kết quả kinh doanh đã tăng gần 3 lần từ 65 tỷ lên 171 tỷ đồng. Bản thân dòng tiền Hoa Sen trong giai đoạn này cũng chủ yếu đến từ nợ vay khi dòng tiền thuần từ hoạt động kinh doanh âm gần 4.400 tỷ đồng.

Nợ vay với một doanh nghiệp có chính sách đầu cơ nguyên liệu đầu vào như Hoa Sen sẽ là con dao hai lưỡi, nếu dự đoán không chính xác về đường đi của giá hoặc chu kỳ sản xuất. Đẩy nhu cầu vốn lưu động lên cao khi tích lũy nguyên liệu thép cán nóng đầu vào với kỳ vọng hưởng lợi giá thấp, nhưng nếu như phần lợi ích này không bù đắp được chi phí của việc vay nợ ngắn hạn cho vốn lưu động, hậu quả khó có thể lường trước.

Ngoài hai bài toán khó trong hoạt động, câu chuyện của Hoa Sen một phần cũng nằm ở những giao dịch của công ty này với các công ty có liên quan. Thường xuyên xuất hiện ở phần giao dịch với các bên liên quan trong báo cáo tài chính của Hoa Sen là Công ty TNHH Đầu tư Hoa Sen – cổ đông lớn sở hữu hơn 25% vốn của HSG và là công ty do Chủ tịch Lê Phước Vũ sở hữu. Như trong báo cáo kiểm toán cho năm tài chính 2017, Hoa Sen ghi nhận giao dịch bán hàng hóa cho công ty này với quy mô hơn 4.100 tỷ đồng, gần gấp đôi so với năm 2016 và nghiệp vụ mua hàng hóa gần 2.900 tỷ, gấp 3 lần. Trong quý đầu tiên của năm tài chính 2018, các giao dịch phát sinh cũng đạt lần lượt gần 1.500 tỷ và 680 tỷ đồng.

Ngay cả báo cáo kiểm toán cũng chỉ đi chi tiết tới được quy mô giao dịch, mà không thể kiểm tra rõ các giao dịch này được ghi nhận như thế nào, giá vốn hàng bán ra sao, giá trị hàng mua tính toán như thế nào… Bản thân công ty này cũng là cổ đông lớn và có liên quan tới Chủ tịch, câu chuyện lợi ích trong các giao dịch được tính toán ra sao vẫn còn là câu hỏi bỏ ngỏ.

Trí Thức Trẻ