Tại sao Nhật Bản từ chối nâng lãi suất dù đồng Yên mất giá kỷ lục?

Đồng Yên Nhật được dự báo sẽ còn hạ giá sau khi Nhật Bản giữ nguyên chính sách tiền tệ siêu lỏng.

- 12-07-2022Người dân Nhật Bản xuống đường tiễn đoàn xe chở linh cữu cố Thủ tướng Abe Shinzo

- 06-07-2022Đồng yen suy yếu khiến Nhật Bản đối diện cuộc khủng hoảng năng lượng nghiêm trọng

- 28-06-2022Lạm phát ở Nhật Bản và câu chuyện doanh nghiệp thà phá sản chứ không tăng giá

- 12-06-2022Đồng Yen mất giá - "Liều thuốc bổ" cho phục hồi kinh tế Nhật Bản?

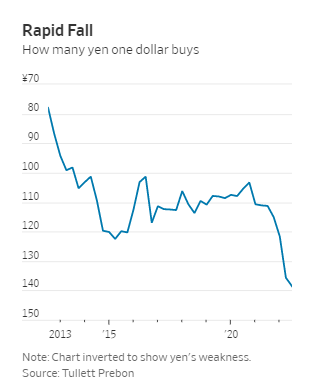

Theo tờ Wall Street Journal (WSJ), đồng Yên đã xuống gần mức thấp kỷ lục 25 năm so với đồng USD nhưng Thống đốc Haruhiko Kuroda của Ngân hàng trung ương Nhật Bản (BOJ) vẫn từ chối nâng lãi suất.

"Việc nâng lãi suất biên độ nhẹ hầu như chẳng giúp đồng Yên tăng giá được. Nếu chúng tôi muốn giữ giá đồng nội tệ bằng cách tăng lãi suất thì đó phải là một đợt tăng mạnh, mà điều này có thể gây tổn thương cho nền kinh tế", Thống đốc Kuroda nhấn mạnh.

Thông báo mới đây của BOJ cho thấy họ vẫn giữ nguyên lãi suất với chính sách tiền tệ siêu lỏng bất chấp lạm phát được dự báo sẽ vượt mức mục tiêu 2% trong năm nay.

Chính sách tiền tệ nới lỏng (Easy Money) hay còn gọi là chính sách tiền tệ mở rộng. Với chính sách này, Ngân hàng Trung ương sẽ bơm tiền vào thị trường để mở rộng nguồn cung tiền. Ngoài ra, lãi suất cũng được giữ ở mức thấp hoặc thậm chí mức âm để kích cầu chi tiêu của người dân. Từ đó dẫn đến việc kích cầu sản xuất, mở rộng quy mô kinh doanh và giảm tỷ lệ thất nghiệp.

Đây là động thái gây bất ngờ cho mọi người khi trước đó, Cục dự trữ liên bang Mỹ (FED) đã phải nâng 0,75 điểm phần trăm, mức tăng mạnh nhất kể từ năm 1994 để chống lạm phát. Tương tự, Ngân hàng trung ương Châu Âu (ECB) cũng đã phải nâng lãi suất lần đầu tiên trong hơn 10 năm, qua đó từ bỏ chính sách lãi suất âm trong bối cảnh lạm phát phi mã.

Xin được nhắc lại rằng lạm phát và đồng Yên mất giá sẽ đi song hành ở Nhật Bản vì quốc gia này phải trả bằng USD cho lượng lớn nhu yếu phẩm, năng lượng nhập khẩu từ nước ngoài.

Theo các nhà phân tích thị trường, nhiều nhà nhập khẩu Nhật Bản hiện đang tích trữ đồng USD trước khi giá ngoại tệ này tăng thêm nữa, qua đó tạo thành vòng lặp cung cầu trên thị trường khi đẩy giá Yên xuống sâu hơn nữa.

Vào tuần trước, mỗi USD đổi được 139 Yên, mức thấp nhất kể từ năm 1998 và các chuyên gia cảnh báo động thái giữ nguyên chính sách tiền tệ siêu lỏng của Nhật Bản sẽ hạ giá đồng nội tệ thêm nữa.

Khó giảm vì Mỹ

Theo dự đoán của BOJ, chỉ số giá tiêu dùng (CPI) cơ bản, tức là loại trừ mặt hàng thực phẩm, của Nhật Bản sẽ lên đến 2,3% vào năm tài khóa kết thúc vào tháng 3/2023. Dù con số này khá thấp so với mức 9,1% trong tháng 6/2022, mức cao nhất 40 năm của Mỹ, nhưng vẫn là lần đầu tiên cao hơn mục tiêu 2% mà BOJ đã đặt ra từ năm 2013.

Trái lại, các chuyên gia của BNP Paribas nhận định nếu đồng USD có thể lên mức 140 Yên/USD thì lạm phát tại Nhật Bản sẽ lên đến 3% vào quý IV/2022. Tuy nhiên nhiều khả năng BOJ sẽ chỉ thay đổi chính sách tiền tệ khi lạm phát vượt ngưỡng 3,5%.

Đồng Yên ngày càng mất giá trước đồng USD

Thống đốc Kuroda nhận định lạm phát tại Nhật Bản hiện nay chủ yếu là do giá năng lượng tăng cao vì Nhật Bản phải nhập khẩu phần lớn xăng dầu. Báo cáo chính thức của BOJ dự đoán chỉ số giá tiêu dùng loại trừ thực phẩm và năng lượng của Nhật Bản sẽ chỉ tăng 1,3% trong năm tài khóa 2022.

Bên cạnh đó, việc Nhật Bản muốn can thiệp tỷ giá đồng Yên mà không nâng lãi suất cũng chẳng hề đơn giản bởi chúng còn liên quan đến Mỹ. Các chuyên gia nhận định chính quyền Tokyo nếu muốn can thiệp thị trường ngoại tệ thì cần có sự hậu thuẫn từ Washington bởi nếu FED tiếp tục nâng lãi suất, bất cứ động thái can thiệp tỷ giá nào cũng chẳng có tác dụng lâu dài.

Thế nhưng, Nhà Trắng đã nêu rõ quan điểm về một đồng USD mạnh sẽ giúp hàng nhập khẩu Mỹ rẻ hơn, qua đó chống lạm phát, vốn đang là mục tiêu hàng đầu của Mỹ.

Trong chuyến thăm tuần trước của Bộ trưởng tài chính Janet Yellen tới Nhật Bản, bà đã nêu rõ quan điểm rằng thị trường ngoại tệ nên được để tự do điều chỉnh và chính phủ chỉ nên can thiệp trong một số trường hợp ngoại lệ.

Chuyên gia Takahiro Sekido của MUFG Bank, đồng thời là một cựu nhân viên của BOJ thì nhận định ngay cả khi tỷ giá xuống 140 Yên đổi 1 USD thì khả năng phối hợp can thiệp thị trường tỷ giá giữa Mỹ và Nhật Bản cũng bằng 0 do liên quan đến thời điểm bầu cử.

Tại Mỹ, cuộc bầu cử giữa nhiệm kỳ sẽ diễn ra vào tháng 11/2022 và không một chính trị gia nào dám mạo hiểm giúp Nhật Bản nâng giá đồng Yên để rồi gây ảnh hưởng lợi ích cho nền kinh tế Mỹ.

Ông Sekido dẫn chứng ngành sản xuất ô tô Mỹ vốn từng chỉ trích đồng Yên rẻ khiến sản phẩm của họ cạnh tranh hơn với người tiêu dùng. Thế nhưng hiện nay những tiếng phản đối đó hầu như không còn do đồng USD mạnh đã khiến chi phí nhập khẩu linh kiện, thiết bị trở nên rẻ hơn rất nhiều.

Theo chuyên gia Sekido, tỷ giá có thể xuống đến 150 Yên đổi 1 USD lần đầu tiên kể từ năm 1990 nếu Nhật Bản tiếp tục chính sách tiền tệ siêu lỏng như hiện nay.

Thống đốc BOJ Haruhiko Kuroda

Ưu tiên xuất khẩu

Ở phía ngược lại, những người ủng hộ đồng Yên rẻ cho rằng cần phải cẩn trọng trước nguy cơ nền kinh tế Mỹ suy thoái khiến đồng USD giảm sâu.

Thống đốc Kuroda thì dẫn chứng nhiều nền kinh tế tăng lãi suất nhưng đồng nội tệ vẫn hạ giá, qua đó bảo vệ quan điểm của BOJ.

"Tại Anh và Hàn Quốc, lãi suất được nâng nhẹ nhưng giá đồng tiền vẫn giảm đáng kể", Thống đốc Kuroda phản bác, cho rằng muốn nâng giá đồng tiền thì cần điều chỉnh rất mạnh lãi suất, vốn sẽ gây ảnh hưởng đến nền kinh tế.

Bên cạnh đó, Thống đốc Kuroda cho rằng đồng Yên mất giá cũng có sự hữu ích khi gia tăng lợi nhuận cho xuất khẩu, qua đó tác động tích cực với nền kinh tế.

"Điều quan trọng với nền kinh tế Nhật Bản hiện nay là các công ty gia tăng được lợi nhuận nhờ đồng Yên rẻ, qua đó nâng lương cho người dân và thúc đẩy tiêu dùng", Thống đốc Kuroda nhận định.

*Nguồn: WSJ

Nhịp sống kinh tế