Thách thức thị trường trái phiếu Chính phủ trong năm “đỉnh nợ”

Thị trường trái phiếu Chính phủ (TPCP) trong năm “đỉnh nợ” 2021 đối mặt với một số thách thức khá nhãn tiền.

- 11-12-2020Doanh nghiệp giảm phát hành trái phiếu, quay lại với kênh tín dụng

- 30-11-2020Siết ngân hàng 'chơi' trái phiếu doanh nghiệp

NĂM 2020: SÔI ĐỘNG NGOÀI MONG ĐỢI

Năm 2020 là một năm chứa đựng nhiều yếu tố bất ngờ, với tâm điểm là đại dịch Covid-19 bùng phát đã tác động sâu rộng đến nền tảng kinh tế vĩ mô của Việt Nam. Thị trường TPCP theo đó cũng đối mặt với những thử thách mới, song nhìn chung đã vượt qua hàn thử biểu "nóng bỏng" này, khép lại năm Covid thứ nhất cùng những kết quả khá ấn tượng.

Trên thị trường sơ cấp, Kho bạc Nhà nước (KBNN) phát hành thành công một lượng lớn TPCP. Sự xuất hiện của đại dịch Covid-19 đã đặt cân đối ngân sách nhà nước (NSNN) trước áp lực lớn khi chính sách tài khóa được kích hoạt nới lỏng để hỗ trợ nền kinh tế.

Theo số liệu công bố của Tổng cục Thống kê, cân đối NSNN tính đến giữa tháng 12/2020 đã thâm hụt khoảng 125 nghìn tỷ đồng, trạng thái hoàn toàn trái ngược so với cùng kỳ năm trước với mức thặng dư lên tới 98 nghìn tỷ đồng. Ước tính đến cuối năm, con số thâm hụt có thể sẽ lên tới khoảng xấp xỉ 250-300 nghìn tỷ đồng. Điều này vô hình trung đã buộc cỗ máy huy động vốn của KBNN phải gia tăng công suất vận hành để đáp ứng đầy đủ nhu cầu.

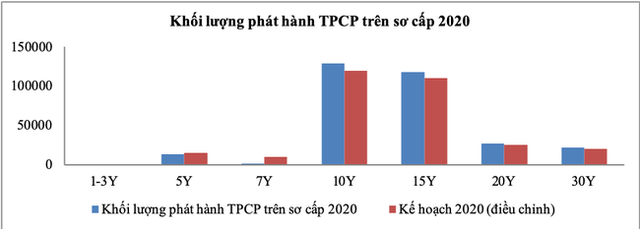

Tính đến thời điểm hiện tại, KBNN huy động được tổng cộng khoảng 323 nghìn tỷ đồng và dự kiến con số đến cuối năm sẽ quanh 330 nghìn tỷ đồng, hoàn thành vượt 27% kế hoạch ban đầu và 10% kế hoạch điều chỉnh của năm 2020, bỏ xa con số 198 nghìn tỷ đồng của năm 2019.

Với sự bổ sung mạnh mẽ từ nguồn cung sơ cấp, quy mô thị trường TPCP tiếp tục được mở rộng đáng kể, ước tính đạt 31,5% GDP, tăng khoảng 4% so với cùng kỳ năm trước và là mức cao nhất từ trước tới nay. Kỳ hạn phát hành cũng được kéo dài lên khoảng 14 năm, tăng 0,56 năm so với năm 2019, giúp giảm áp lực trả nợ trong ngắn hạn cũng như tăng cường tính bền vững của nợ công.

Nguồn: HNX

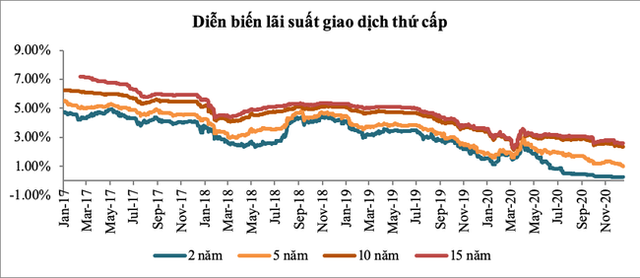

Trên thị trường thứ cấp, giao dịch cũng diễn ra hết sức sôi động. Trong bối cảnh Ngân hàng Nhà nước phát đi định hướng nới lỏng chính sách tiền tệ một cách mạnh mẽ, lãi suất điều hành không ngừng được kéo giảm, thanh khoản VND trong trạng thái dư thừa lớn, nền tảng kinh tế vĩ mô của Việt Nam duy trì sự ổn định tương đối, niềm tin cơ bản được giữ vững, TPCP đã trở thành một loại tài sản có sức hấp dẫn đặc biệt đối với các nhà đầu tư và giúp củng cố mạnh mẽ lực cầu.

Thanh khoản thứ cấp theo đó đã chứng kiến mức tăng trưởng đột biến lên tới gần 50% so với cùng kỳ năm trước, đạt khoảng 6,5 nghìn tỷ/phiên và chỉ số vòng quay thanh khoản của thị trường (tổng giá trị giao dịch mua bán thông thường trong 1 năm so với tổng giá trị trái phiếu đang lưu hành) cũng được nâng lên lên mức 0,89 từ mức 0,71 của năm 2019 theo ước tính sơ bộ của tác giả.

Đây cũng chính là nhân tố "cứu cánh" cho lãi suất TPCP, làm yếu đi rõ nét tác động của vấn đề thâm hụt ngân sách, nguồn cung sơ cấp gia tăng và giúp kéo dài đà giảm của lãi suất TPCP sang năm thứ 5 liên tiếp. Lãi suất TPCP giảm thêm khoảng 1,0-1,5% trên cả thị trường sơ cấp và thứ cấp, trong đó kỳ hạn 10-15 năm dao động quanh khoảng 2,3-2,5% vào thời điểm cuối năm.

Nguồn: VBMA

Bên cạnh những kết quả đạt được nêu trên, thị trường TPCP năm 2020 vẫn còn tồn tại một số điểm hạn chế mang tính chất cố hữu như cơ cấu đầu tư trên thị trường còn chưa đa dạng, NHTM vẫn là chủ thể giao dịch chính trên thị trường với tỷ trọng chiếm khoảng hơn 80%, hay quy mô thị trường còn tương đối nhỏ so với các quốc gia trong khu vực như Trung Quốc (63%), Malaysia (62%), Hàn Quốc (49%), Singapore (41%), Thái Lan (40%).

Ngoài ra, hình dạng của đường cong lãi suất cũng cho thấy sự bất cập nhất định trong cấu trúc của thị trường TPCP. Do sự chênh lệch lớn về mặt nguồn cung của các dải kỳ hạn ngắn (từ 7 năm trở xuống) so với các dải kỳ hạn dài hơn (từ 10 năm trở lên), đường cong lãi suất đã trở nên dốc một cách bất thường ở khoảng 7 - 10 năm và mặt bằng lãi suất của các kỳ hạn 1 - 7 năm dường như cũng thấp hơn so với mức hợp lý. Điều này sẽ khiến ý nghĩa kinh tế của đường cong lãi suất bị yếu đi.

NĂM 2021: KỲ VỌNG DUY TRÌ ĐÀ PHÁT TRIỂN

Đặt trong bối cảnh hậu Covid với các đặc điểm mới, một câu hỏi lớn được đặt ra là liệu thị trường TPCP có thể duy trì được diễn biến sôi động vốn đã được thiết lập trong suốt 5 năm gần đây hay không. Chắc chắn sẽ khó có được một câu trả lời trọn vẹn nhưng chúng tôi kỳ vọng đà phát triển của thị trường sẽ được duy trì trong năm 2021 dù con đường nhiều khả năng sẽ gập ghềnh hơn.

Có thể thấy thị trường TPCP năm 2021 đối mặt với một số thách thức khá nhãn tiền.

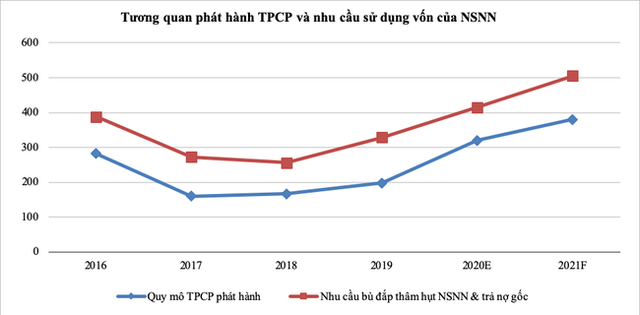

Thứ nhất, 2021 là "đỉnh nợ" của Việt Nam với tổng mức đáo hạn TPCP lên đến hơn 160 nghìn tỷ đồng (chỉ tính riêng phần phát hành ra công chúng, chưa bao gồm phần phát hành riêng lẻ). Cộng với dự toán thâm hụt NSNN đang đưa ra mức khoảng 344 nghìn tỷ đồng, KBNN có thể phải tăng quy mô phát hành so với năm 2020 (ước tính khoảng 350 nghìn tỷ đồng) để đảm bảo cân đối NSNN.

Thứ hai, tăng trưởng tín dụng của hệ thống NHTM – nhà đầu tư chủ lực trên thị trường TPCP – dự kiến tiếp đà phục hồi với mức tăng trưởng lên khoảng 12-14%, khiến cho mức độ êm đềm, bình lặng của thanh khoản VND có thể giảm bớt.

Thứ ba, lãi suất TPCP đã giảm xuống mức thấp kỷ lục trong năm 2020 và dường như không còn nhiều dư địa để giảm thêm khi đặt trong tương quan so sánh với lạm phát - biến số có tương quan chặt chẽ với lãi suất TPCP về mặt học thuật. Lãi suất TPCP của Mỹ cũng được nhiều định chế tài chính dự báo sẽ bật tăng thêm khoảng 20 điểm trong năm tới, kỳ hạn 10 năm lên khoảng 1,2%/năm. Môi trường lãi suất này sẽ kém thuận lợi hơn so với giai đoạn lãi suất đi xuống với đặc thù của thị trường TPCP Việt Nam.

Nguồn: Tác giả thu thập và ước tính

Tuy nhiên, động lực tăng trưởng cho thị trường TPCP – điểm sáng của thị trường tài chính Việt Nam giai đoạn vừa qua – nhìn chung vẫn còn khá mạnh với một số yếu tố đáng chú ý.

Thứ nhất, môi trường kinh tế vĩ mô Việt Nam đang ở trạng thái lạc quan và có sự cải thiện đáng kể về chiều sâu, tính bền vững. Trong khi GDP dự kiến phục hồi, đạt tốc độ cao khoảng 6,5-7,0% thì các chỉ số khác như lạm phát, nợ công,… tiếp tục được kiểm soát chặt chẽ trong mục tiêu đề ra.

Thứ hai, chính sách tiền tệ vẫn trong xu thế nới lỏng là chủ đạo giúp duy trì lực cầu đầu tư. Để thực hiện được mục tiêu kéo giảm lãi suất cho vay mà Thống đốc vừa đặt ra cho hệ thống ngân hàng tại hội nghị triển khai hoạt động 2021 vừa qua, vai trò đồng hành, hỗ trợ của NHNN chắc chắn là hết sức cần thiết.

Thứ ba, thanh khoản VND của hệ thống NHTM kỳ vọng vẫn giữ được trạng thái ổn định khá dồi dào nhờ các nhân tố khách quan như quy mô dòng vốn ngoại tệ chảy vào khá lớn, lượng tiền gửi của KBNN tại NHNN từng bước được khơi thông cùng quá trình giải ngân đầu tư công.

Thứ tư, TPCP sẽ được chú trọng bổ sung vào bảng cân đối tài sản của các NHTM cùng với quá trình nâng cao chất lượng, an toàn hoạt động của các TCTD theo quy định của cơ quan quản lý.

Thứ năm, thị trường TPCP sẽ đón nhận thêm các văn bản pháp lý, sản phẩm, công cụ giao dịch mới như giao dịch mua lại TPCP có kỳ hạn hay hợp đồng tương lai TPCP kỳ hạn 10 năm, phát hành trái phiếu có lãi suất thả nổi, nghiệp vụ phát hành trái phiếu đảm bảo thanh khoản cho các nhà tạo lập thị trường,… Những điểm mới này có thể sẽ góp phần gia tăng thanh khoản, sự hấp dẫn cho thị trường.

Năm 2021 đã gõ cửa. Chúng ta hãy cùng chờ đón những bước phát triển tiếp theo của thị trường TPCP Việt Nam dù lãi suất có thể bước vào vùng đi ngang, ổn định hơn so với những năm gần đây.

*Các tác giả thuộc khối nghiên cứu thị trường của BIDV, thành viên Hội Nghiên cứu thị trường liên ngân hàng Việt Nam (VIRA)

Bizlive

CÙNG CHUYÊN MỤC

Digistore - Giải pháp số hóa toàn diện dành cho nhà bán hàng

20:00 , 15/11/2024Hoa Kỳ xác định Việt Nam không thao túng tiền tệ

19:42 , 15/11/2024

Tiền gửi vẫn chảy mạnh vào ngân hàng

19:12 , 15/11/2024