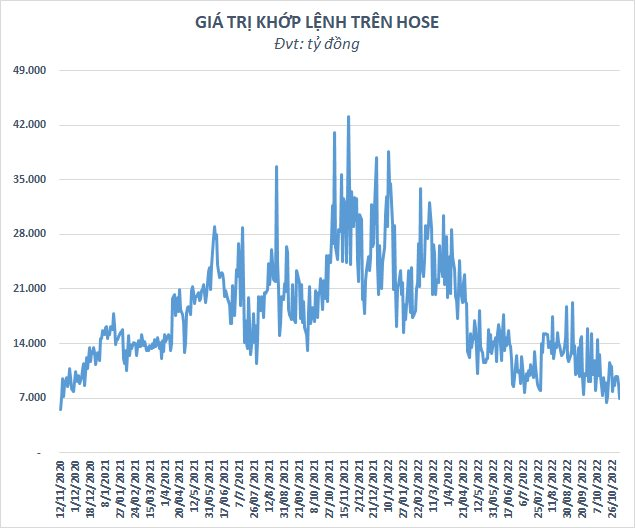

Thanh khoản mất hút, giá trị khớp lệnh trên HoSE xuống dưới 7.000 tỷ đồng

Lãi suất liên tục tăng cao khiến nhiều nhà đầu tư có xu hướng rút vốn, tìm kênh an toàn hơn như gửi tiết kiệm. Bên cạnh một phần dòng tiền rút ra để trở lại sản xuất kinh doanh cũng ảnh hưởng đến thanh khoản thị trường.

Thị trường chứng khoán vừa trải qua thêm một phiên giao dịch đầy ảm đạm khi VN-Index giảm 3,38 điểm (-0,33%) với thanh khoản gần như mất hút. Giá trị khớp lệnh trên HoSE chỉ đạt 6.985 tỷ đồng, giảm 20% so với phiên trước. Đây là lần thứ 2 kể từ tháng 11/2020, giá trị khớp lệnh trên HoSE xuống dưới mức 7.000 tỷ đồng. Lần gần nhất là vào phiên 19/10 với con số chỉ ở mức 6.400 tỷ đồng.

Giá trị khớp lệnh lại xuống dưới 7.000 tỷ đồng

Thanh khoản liên tục sụt giảm là điều khá bất ngờ khi dư nợ cho vay toàn thị trường đã tăng trở lại trong quý 3 vừa sau khi sụt giảm mạnh vào quý trước đó. Theo ước tính, dư nợ cho vay của các CTCK tính tới cuối quý 3/2022 vào khoảng 165.000 tỷ đồng (~6,8 tỷ USD), tăng khoảng 15.000 tỷ so với quý trước. Nếu tính thêm cho vay 3 bên, con số thực tế có thể lớn hơn.

Theo một số nhận định, margin tăng chủ yếu đến từ hoạt động đi vay của doanh nghiệp, cổ đông lớn để bù đắp sự thiếu hụt nguồn vốn do siết chặt trái phiếu và room tín dụng hạn chế. Trong khi đó, tâm lý của phần đông các nhà đầu tư (cá nhân chiếm chủ yếu) vẫn rất thận trọng sau những biến động không thuận lợi vừa qua.

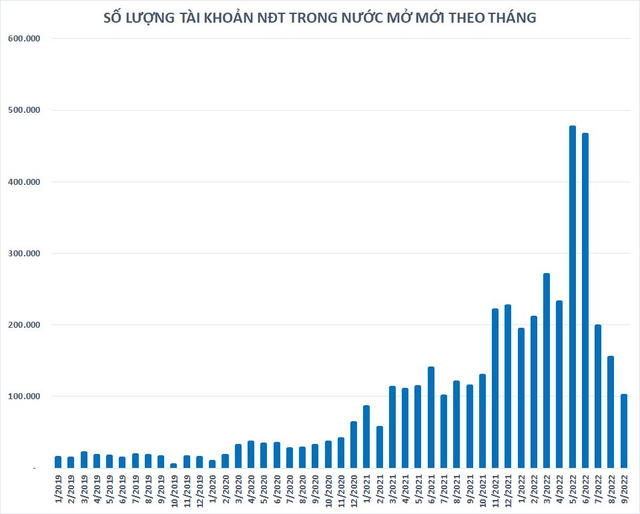

Bên cạnh đó, làn sóng nhà đầu tư mới cũng đã hạ nhiệt sau giai đoạn bùng nổ kéo dài hơn 2 năm. Số lượng tài khoản mở mới của nhà đầu tư trong nước đã liên tục sụt giảm mạnh những tháng gần đây. Một phần dòng tiền đã rời bỏ thị trường để trở lại sản xuất kinh doanh và chuyển sang các kênh đầu tư khác. Lãi suất liên tục tăng cao khiến nhiều nhà đầu tư có xu hướng rút vốn, tìm kênh an toàn hơn như gửi tiết kiệm.

Tài khoản mở mới liên tục giảm mạnh

Đêm qua theo giờ Việt Nam, Fed đã có lần thứ 4 liên tiếp tăng lãi suất thêm 0,75 điểm % qua đó nâng lãi suất chuẩn dao động trong phạm phi 3,75% - 4%, từ mức gần bằng 0 vào tháng 3. Chủ tịch Fed còn đưa ra thông điệp rằng lộ trình thắt chặt chính sách tiền tệ vẫn ở phía trước và dư địa để nâng lãi suất trước khi đạt đến mức đủ chặt chẽ. Jerome Powell cũng cảnh báo nhà đầu tư rằng con đường nâng lãi suất vẫn chưa kết thúc. “Còn sớm để nghĩ đến việc tạm dừng” – Chủ tịch Fed nhấn mạnh.

Việc Fed chưa có dấu hiệu giảm tốc hút tiền có thể sẽ đẩy đồng USD tiếp tục tăng cao và gây áp lực lên tỷ giá các quốc gia khác trong đó Việt Nam cũng không ngoại lệ. Trong bối cảnh đó, Ngân hàng Nhà nước (NHNN) mới đây đã có lần thứ 2 tăng lãi suất điều hành thêm 1%/năm chỉ trong vòng một tháng.

Cụ thể, tăng lãi suất tái cấp vốn từ 5%/năm lên 6%/năm; lãi suất tái chiết khấu từ 3,5%/năm lên 4,5%/năm; lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng từ mức 0,5%/năm lên 1%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng từ 5%/năm lên 6%/năm;...

Không nằm ngoài xu thế, các CTCK cũng đã rục rịch điều chỉnh lãi suất cho vay margin. Điển hình như VDSC đã tăng lãi suất sản phẩm margin thông thường từ 0,034%/ngày (12,41%/năm) lên 0,037%/ngày (13,5%/năm) kể từ ngày 3/10. Chứng khoán HSC cũng điều chỉnh lãi suất cho vay trên tài khoản giao dịch cổ phiếu lên 14,5%/năm và được áp dụng từ 5/10. FPTS cũng nâng lãi margin, phí ứng tiền từ 0,033%/ngày (12,045%/năm) lên 0,036%/ngày (13,14%/năm) từ 24/10.

Lãi suất tăng sẽ phần nào ảnh hưởng đến nhu cầu vay margin của nhà đầu tư và hạn chế đi sự sôi động của thị trường. Trong báo cáo mới đây, Dragon Capital cho rằng NHNN có thể tăng thêm 100 điểm vào quý 4 và có khả năng tiếp tục tăng vào quý 1 đầu năm tới. Trong khi đó, Pyn Elite Fund cho rằng việc tăng lãi suất chỉ như một công cụ để điều hành tỷ giá hối đoái trong ngắn hạn.

Đánh giá về triển vọng thị trường, ông Petri Deryng cho rằng định giá cổ phiếu đang rất rẻ và các mức hợp lý của chỉ số trong vài năm tới đều cao hơn so với mức thị trường bước vào năm nay. “Thị trường chứng khoán Việt Nam có thể chạm đáy ngay trong tuần này hoặc trong vài tuần tới, khi lãi suất có thể đạt đỉnh ở Việt Nam vào đầu năm 2023 và thị trường chứng khoán sẽ phản ánh điều này từ 3 hoặc 4 tháng trước” – nhà quản lý Pyn Elite chia sẻ.

Nhịp sống thị trường