Thị giá 52.000 đồng/cp, Khang Minh Group lên phương án phát hành 83 triệu cổ phiếu giá 10.000 đồng, tăng vốn điều lệ lên hơn nghìn tỷ đồng

Khang Minh Group dự kiến tăng vốn điều lệ lên gấp 4,5 lần hiện tại.

CTCP Khang Minh Group (mã chứng khoán GKM) công bố Nghị quyết Hội đồng quản trị họp ngày 8/1/2022 nhằm thông qua phương án trình Đại hội cổ đông thường niên năm 2022 về việc đầu tư vào dự án Khu nghỉ dưỡng Bắc Bãi Thơm – Phú Quốc và xây dựng phương án phát hành cổ phiếu tăng vốn điều lệ.

Theo đó Khang Minh Group xây dựng phương án phát hành hơn 83,34 triệu cổ phiếu tăng vốn điều lệ bằng cách chào bán cho cổ đông hiện hữu. Tỷ lệ phát hành 1:3,5, tương ứng cổ đông sở hữu 1 cổ phiếu được nhận 1 quyền mua, cứ 1 quyền mua được mua 3,5 cổ phiếu mới.

Dự kiến sau phát hành Khang Minh Group tăng vốn điều lệ từ hơn 238 tỷ đồng hiện nay lên trên 1.071 tỷ đồng, tương ứng gấp 4,5 lần vốn điều lệ hiện tại. Giá chào bán 10.000 đồng/cổ phiếu, muốn huy động hơn 833 tỷ đồng. Thời gian thực hiện trong quý 2/2022 sau khi công ty tổ chức Đại hội cổ đông thường niên năm 2022 và được UBCKNN chấp thuận.

Cùng với đó Khang Minh Group lên phương án đầu tư vào Dự án Khu du lịch nghỉ dưỡng Bắc Bãi Thơm – Phú Quốc. Dự án có quy mô 8,9ha với tổng mức đầu tư 16.250 tỷ đồng. Khang Minh Group cho biết tổng vốn đầu tư năm 2022 của công ty trên 800 tỷ đồng.

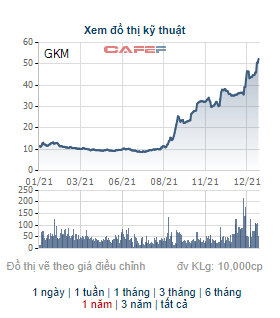

Trên thị trường cổ phiếu GKM đang giao dịch quanh mức 52.300 đồng/cổ phiếu, tăng gần 17% sau mấy phiên giao dịch từ đầu năm 2022 đến nay.

Doanh Nghiệp Tiếp Thị