Thị trường chứng khoán sẽ phản ứng ra sao trước thông tin NHNN giảm lãi suất?

Theo CEO Wigroup, đây là động thái phù hợp trong bối cảnh sức khỏe kinh tế trong nước vẫn đang thể hiện dấu hiệu suy yếu rõ nét và cần sự hỗ trợ nhanh chóng.

- 24-05-2023Liên tục đón tin từ Điện gió ngoài khơi và Lô B Ô Môn, cổ phiếu PVS lên cao nhất 11 tháng

- 24-05-2023Sau giao dịch "lạ", một cổ phiếu bất ngờ tăng bốc 245% trong một tháng

- 24-05-2023Quản lý tài sản trở thành định hướng được loạt công ty chứng khoán theo đuổi, dư địa lớn nhưng con đường không dễ đi

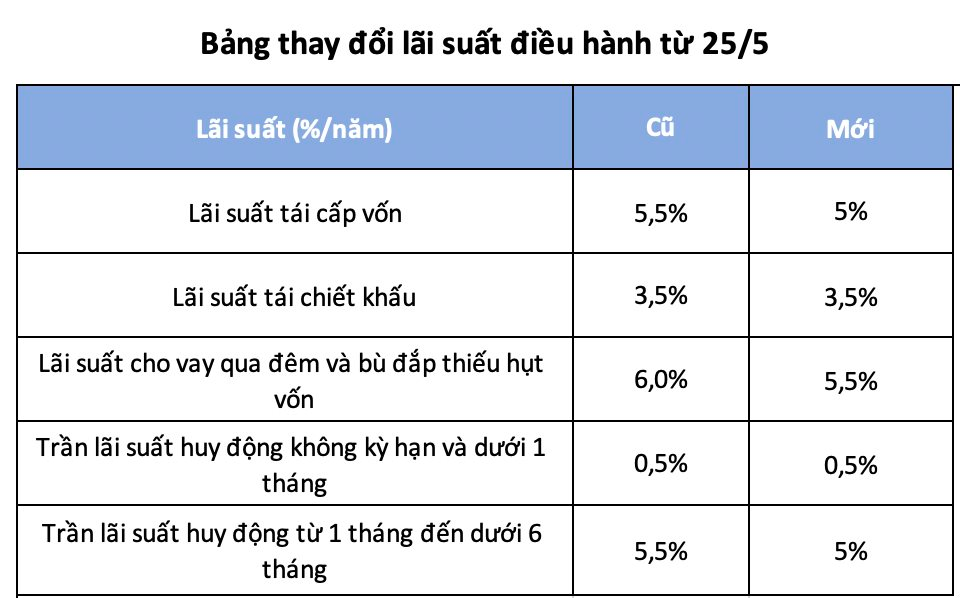

NHNN vừa có quyết định điều chỉnh giảm thêm một loạt mức lãi suất điều hành áp dụng từ ngày 25/5.

Cụ thể, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với tổ chức tín dụng giảm từ mức 6,0%/năm xuống 5,5%/năm. Lãi suất tái cấp vốn giảm từ mức 5,5%/năm xuống 5,0%/năm. Lãi suất tái chiết khấu giữ nguyên ở mức 3,5%/năm.

Trong khi đó, trần lãi suất đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ mức 5,5%/năm xuống 5,0%/năm. Trần lãi suất đối với tiền gửi bằng VND tại Quỹ tín dụng nhân dân, Tổ chức tài chính vi mô giảm từ mức 6,0%/năm xuống 5,5%/năm. Trần lãi suất đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giữ nguyên ở mức 0,5%/năm.

Đây là lần thứ ba trong 3 tháng qua NHNN giảm lãi suất điều hành. Trước đó, trong tháng 3 và tháng 4/2023, cơ quan này đã hai lần điều chỉnh một số chỉ tiêu lãi suất điều hành với mức giảm 0,5 - 1%/năm nhằm hỗ trợ nền kinh tế.

Vậy thông tin giảm lãi suất có tác động như thế nào đến thị trường chứng khoán? Chúng tôi đã trao đổi với ông Trần Ngọc Báu- CEO Wi Group để bàn về vấn đề này.

Mới đây, Ngân hàng Nhà nước đã chính thức hạ lãi suất điều hành thêm 0,5% từ 25/5. Anh đánh giá ra sao về thông tin này?

Về khía cạnh chính sách, đây là động thái phù hợp trong bối cảnh sức khỏe kinh tế trong nước vẫn đang thể hiện dấu hiệu suy yếu rõ nét và cần sự hỗ trợ nhanh chóng. Còn về yếu tố tâm lý thì quyết định giảm lãi suất không bất ngờ vì thị trường đã truyền nhau thông tin này cả tuần nay.

Về tần suất giảm lãi suất lần thứ 3 này không quá gấp gáp, bởi thống kê dữ liệu lịch sử cho thấy tần suất giữa những lần giảm lãi suất vào thời kỳ đầu chu kỳ giảm thường sẽ 1-2 lần/ tháng. Tuy nhiên, lần giảm lãi suất này cách lần trước gần 2 tháng, điều này thể hiện NHNN vẫn đang cẩn trọng khi đưa ra quyết định. Ngoài ra, mặt bằng lãi suất chính sách cũng đang tiệm cận vùng lãi suất thấp nhất trong lịch sử nên không gian giảm lãi suất không còn nhiều.

Về tính đồng bộ, lần này ngoại trừ lãi suất chiết khấu và tiền gửi dưới 1 tháng giữ nguyên thì NHNN đã giảm tất cả các loại lãi suất còn lại 0,5% thay vì giảm từng nhóm lãi suất như trước. Như vậy nếu tính từ đầu chu kỳ giảm lãi suất đến giờ thì các loại lãi suất chính sách đều đã giảm tương đương nhau là 1,5%, chỉ còn 0,5% nữa là lấy lại hết đà tăng 2% trong chu kỳ tăng lãi suất gần nhất vào cuối năm 2022, chính thức đưa mặt bằng lãi suất chính sách về giai đoạn Covid, giai đoạn đã tạo tiền đề rất lớn cho sự bùng nổ tài sản tài chính trong những năm qua.

Nhìn ra thế giới, trong cuộc họp tháng 6 sắp tới, nhiều dự báo cho rằng Fed sẽ ngừng tăng lãi suất nhưng chu kỳ siết chặt chính sách tiền tệ khó dừng lại trong một sớm một chiều . Anh dự báo ra sao về lộ trình của Fed trong thời gian tới?

Với sự suy yếu của kinh tế toàn cầu ngày càng rõ nét và lạm phát hạ nhiệt thì việc Fed ngừng tăng lãi suất từ kỳ họp tháng 6 là điều cũng dễ hiểu, còn về việc Fed sẽ giữ lãi suất ở mặt bằng này bao nhiêu thì còn tùy vào thị trường lao động, tốc độ của sự suy yếu sản xuất và lạm phát.

Lịch sử cho thấy thường những lần giảm lãi suất chủ động như giai đoạn này thì Fed sẽ giữ mặt bằng lãi suất ở đỉnh 3-6 tháng trước khi giảm, như vậy chúng ta có thể kỳ vọng là cuối năm nay có thể lãi suất điều hành của Mỹ sẽ bắt đầu giảm trở lại.

Mặt khác, tăng giảm lãi suất và tăng giảm bảng cân đối của ngân hàng trung ương là hai vấn đề có phần độc lập. Vậy cho nên để quan sát sự nới lỏng hay thắt chặt của Fed thì chúng ta cần phải quan tâm đến cả hai biên số là lãi suất chính sách và quy mô bảng cân đối kế toán. Fed chỉ thực sự bước vào nới lỏng khi có sự đồng pha của cả hai yếu tố: Lãi suất giảm và bảng cân đối kế toán mở rộng.

Sau 3 lần hạ lãi suất liên tiếp, anh cho rằng NHNN có còn dư địa để tiếp tục giảm lãi suất trong thời gian tới?

Với mặt bằng lãi suất chính sách ở mức 3,5-5,5% như hiện nay, có thể nói dư địa giảm lãi suất vẫn còn. Bởi nếu xét về mặt số học thì NHNN vẫn có thể đưa lãi suất chính sách về 0,5-1% để hỗ trợ nền kinh tế nếu tình hình quá căng thẳng.

Tuy nhiên xét về mặt hiệu quả tổng thể thì câu chuyện lại khác, để cân đối giữa tăng trưởng kinh tế, ổn định lạm phát và kiểm soát tốt tỷ giá thì dư địa thực tế của Việt nam lúc này lại không còn nhiều.

Nếu nói lãi suất là "giá" của tiền thì có thể hình dung cung tiền giống như "thanh khoản" vậy. Việc quá tập trung vào “giảm giá” trong khi “thanh khoản đóng băng” thì có thể hiệu quả mang lại không cao, gây lãng phí nguồn lực.

Với bối cảnh cung tiền yếu như hiện nay, việc cố gắng chạy theo giảm lãi suất nhanh chóng so với xu hướng toàn cầu trong khi tỷ giá hiện tại vẫn còn nhiều ẩn số có thể phát sinh những rủi ro đảo ngược dòng vốn và gây ra những hệ lụy kép với kinh tế Việt Nam. Bởi nếu lúc này tỷ giá căng thẳng và NHNN phải quay trở lại bán USD ra nền kinh tế thì lượng cung tiền còn bị bóp nghẹt hơn nữa và lúc ấy việc mở rộng cung tiền sẽ càng trở lên thách thức.

Trên quan điểm cá nhân, tôi cho rằng cần phải làm đồng bộ cả hai mặt trận là giá và thanh khoản. Để làm được điều này thì: Một mặt giảm tiếp lãi suất chính sách thêm 1-1,5% nữa trong vòng 6-9 tháng tới, xét về thanh khoản, lạm phát và tỷ giá thì dư địa vẫn còn. Một mặt cung cấp thêm thanh khoản cho hệ thống ngân hàng thông qua việc mua USD, giải ngân đầu tư công hoặc một công cụ điều hành khác nếu cần …… song song với đó là giãn/nới các quy định an toàn vốn. Đây là phương án tối ưu nhất để giải quyết bài toán đẩy nhanh giảm lãi suất cho vay và lấy lại đà tăng cung tiền trong nền kinh tế.

Theo anh, thị trường chứng khoán sẽ phản ứng ra sao trước thông tin NHNN giảm lãi suất?

Cá nhân tôi cho rằng quyết định giảm lãi suất lần này khó tác động mạnh đến TTCK. Bởi thị trường chỉ phản ứng ngược chiều mạnh mẽ với diễn biến lợi suất khi có sự đảo ngược "thanh khoản" đi kèm, nếu không thì hoạt động của thị trường sẽ khá yếu ớt. Trên thực tế, thị trường cũng phản ứng có phần nhạt nhoà trong 2 lần giảm lãi suất trước đó.

Với thời điểm hiện tại, nếu lãi suất giảm thì sự đồng bộ vẫn yếu, thanh khoản hệ thống chỉ ở mức cân bằng và cung tiền gần như đình trệ. Không khó để phán đoán tác động của đợt giảm lãi suất đến thị trường lần này cũng sẽ không đủ mạnh để thị trường có một sự bứt tốc mạnh mẽ vào lúc này.

Mặt khác, đôi khi "tin tốt ra lại là bán", bởi vì tại những vùng trũng thông tin, thị trường đều kỳ vọng hết vào một tin tốt nên dòng tiền đã gia nhập trước đón đầu. Đến khi tin ra và đen hơn là giá phản ứng chậm với tin thì dòng tiền đi trước này sẽ mau lẹ chốt, áp lực là không nhỏ.

Thị trường chứng khoán đi ngược với xu hướng lợi suất trái phiếu chính phủ và độ trễ thường 1-3 tháng. Thay vì đau đầu dự đoán thị trường, tôi cho rằng nhà đầu tư nên dành nguồn lực dự báo xu hướng của lợi suất.

Diễn biến lợi suất trái phiếu chính phủ trong ngắn hạn phụ thuộc rất nhiều vào diễn biến lãi suất liên ngân hàng, thị trường mở và thanh khoản hệ thống. Những yếu tố trên phụ thuộc vào lãi suất chính sách, ý chí tạo lập của NHNN trong điều hành thị trường mở và mức độ ách vốn.

Như vậy rõ ràng lãi suất điều hành giảm sẽ kéo theo mặt bằng lãi suất liên ngân hàng và lợi suất trái phiếu giảm. Xét về cả lý thuyết mô hình định giá và sự kỳ vọng thì diễn biến này đều ủng hộ tích cực cho tài sản tài chính.

Trong ngắn hạn, có thể “tin tốt ra là bán” như anh đã nhận định. Song nhìn về dài hạn, lãi suất hạ nhiệt có phải là thời điểm thích hợp để tích luỹ cổ phiếu cho một chu kỳ mới không , thưa anh ?

Xét về dài hạn, thị trường cổ phiếu chỉ tăng khi ít nhất một trong ba yếu tổ dưới đây đáp ứng: Lợi nhuận tăng trưởng mạnh hơn chi phí vốn, hoặc chi phí vốn giảm mạnh hơn lợi nhuận hoặc tiền quá dư thừa và định giá không còn là vấn đề quan tâm.

Xét về bối cảnh hiện tại chúng ta không khó để nhận thấy lợi nhuận của doanh nghiệp suy giảm rất mạnh trong 3 quý vừa qua và chi phí vốn mặc dù giảm nhưng không theo kịp, đây cũng là lý do thị trường cổ phiếu gặp rất nhiều khó khăn thời gian vừa rồi.

Tuy nhiên từ quý 2-3/2023 mức độ suy giảm lợi nhuận sẽ chậm lại và có thể một vài ngành bắt đầu ghi nhận tăng trưởng nhẹ trở lại, đây cũng là thời điểm mà chi phí vốn sẽ giảm nhanh và duy trì ở mặt bằng thấp.

Vậy nên, nếu xét triển vọng dài hạn trong 1-3 năm tới và không có tình huống bất khả kháng nào thì bây giờ là thời điểm có thể nói là thích hợp để mua dần những cổ phiếu có triển vọng phục hồi trong tương lai hoặc cổ phiếu đang được định giá rẻ. Tôi cần nhấn mạnh là lời khuyên này chỉ dành cho nhà đầu tư thị trường vốn, không sử dụng đòn bầy và có nền tảng chuyên môn tốt.

Nhịp sống thị trường