Bi quan là dấu hiệu tăng giá

Các nhà QLQ chiến thắng thị trường nhờ nắm giữ những cổ phiếu có DT chính từ SXKD (VNM, LIX, VSC), sản phẩm đầu ngành (BMP, DQC), hay độc quyền (SKG – vận chuyển; NCT – Hậu cần) mà không bị tác động bởi các tin tức hay biến động lớn từ dòng tiền quốc tế.

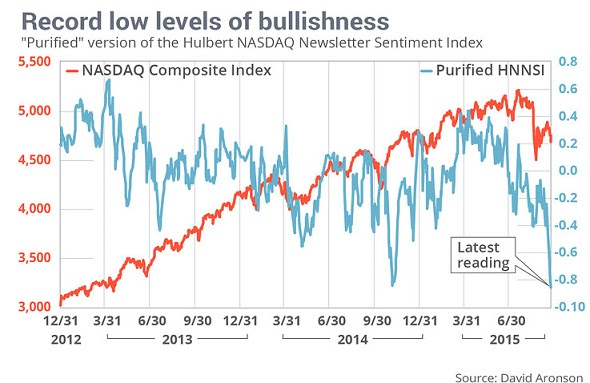

“Pessimism is a bullish sign, contrarian analysis suggests” - (Sự bi quan là dấu hiệu tăng giá, trái ngược với những lời khuyên của nhà phân tích)

Chỉ số đo lường ý kiến đầu tư của các nhà phân tích HNNSI (Hulbert Nasdaq Newsletter Sentiment Index) rơi xuống mức thấp kỷ lục kể từ khủng hoảng dot.com năm 2000. Đây là một trong những dấu hiệu của thị trường tăng giá theo nguyên lý đi ngược với ý kiến của nhà phân tích. Đồ thị dưới đây cho thấy sự biến động ngược chiều của chỉ số Nasdaq Composite Index và HNNSI.

* HNNSI là chỉ số theo dõi hiệu quả các ý kiến đầu tư của nhà phân tích bằng cách tạo ra một danh mục danh nghĩa dựa trên thư (newsletter) tư vấn mua hay bán của nhà phân tích, sau đó theo dõi danh mục nào có mức sinh lợi tốt nhất với rủi ro thấp nhất theo thời gian.

- 19 tỷ USD đã rút ra khỏi các ETFs tại thị trường mới nổi do lo ngại khả năng kinh tế xấu đi của Trung Quốc, Brazil và Nga.

- Các ETFs của BlackRock đã bị rút ròng 7,4 tỷ USD kể từ đầu năm

- Các quốc gia dầu mỏ như Saudi Arabia đã rút 50-70 tỷ USD ra khỏi các công ty quản lý quỹ ở nước ngoài trong vòng 6 tháng qua do giá dầu giảm đã làm thâm hụt ngân sách của quốc gia này (theo ước tính của Insight Discovery).

Các dấu hiệu này cho thấy dòng tiền vào thị trường vốn sẽ rất khó khăn trong thời gian tới do tác động của dự báo FED sẽ nâng lãi suất đồng USD năm nay. Tại Việt Nam, Ngân hàng nhà nước cũng có quyết định hạ lãi suất tiền gởi bằng đồng USD cho cá nhân còn 0,25%/năm, đối với doanh nghiệp là 0% kể từ 28/9/2015. Động thái này cho thấy: (i) NHNN đã đi trước để giảm áp lực nhu cầu sử dụng ngoại tệ vào dịp cuối năm nhằm giữ ổn định tỷ giá, (ii) người giữ USD có thể dịch chuyển sang VND để hưởng lãi suất cao hơn sẽ làm lãi suất cho vay VND thấp đi và tăng trưởng tín dụng tăng, (iii) tác động đến thị trường chứng khoán là không lớn do mức điều chỉnh vốn không quá lớn đủ để duy trì xu hướng dịch chuyển tiền sang kênh đầu tư khác từ USD.

Biến động tiếp tục giúp giá trị cơ bản lên ngôi

Nhiều bên quan sát thị trường không thể lý giải về thành tích vượt trội trong vài tuần qua của DQC, NCT, VSC, SKG, BMP, LIX, VNM… so với thị trường chung. Những nhà đầu tư chọn lựa cổ phiếu theo yếu tố “ thanh khoản cao, biến động lớn” đã không thể bỏ tiền vào những cổ phiếu này trong khi các nhà quản lý quỹ lại chiến thắng thị trường nhờ nắm giữ những cổ phiếu có doanh thu chính từ sản xuất kinh doanh (VNM, LIX, VSC), sản phẩm đầu ngành (BMP, DQC), hay độc quyền (SKG – vận chuyển; NCT – Hậu cần) mà không bị tác động bởi các tin tức hay biến động lớn từ dòng tiền quốc tế.

VSC – Cảng mới hoạt động quý 4 sẽ giúp tăng 50% công suất

Nửa đầu năm 2015, VSC đã đạt lần lượt 57% và 68% kế hoạch doanh thu và lợi nhuận trước thuế 2015. Giai đoạn một của dự án cảng mới sẽ đi vào hoạt động tháng 11/2015 sẽ làm tăng công suất 50% và nhu cầu mua của nhà đầu tư tổ chức đối với một trong những công ty cảng niêm yết hàng đầu đã làm cho cổ phiếu VSC hấp dẫn hơn.

Nhà đầu tư sở hữu VSC có thể nhận được mức chi trả cổ tức 2000-3000đ/cp tương đương tỷ suất bằng tiền 3,4%-5,1% mỗi năm. Tỷ lệ chi trả cổ tức trên lợi nhuận sau thuế của VSC duy tri 2 từ 31% - 46%.

Các báo cáo phân tích gần nhất, chưa bao gồm ước tính tăng trưởng doanh thu và lợi nhuận từ cảng mới kể từ tháng 11 năm nay, dự báo thu nhập trên mỗi cổ phiếu đạt 7.288đ trong 2015 (và số trung bình khảo sát qua kênh Bloomberg là 5.669đ/cp). Tại mức giá 58.500đ/cp, VSC giao dịch tại P/E 2015 8,0 lần. Trong ngắn hạn, kỳ vọng tăng tỷ lệ sở hữu cho nhà đầu tư nước ngoài cũng là một động lực tăng giá mới của cổ phiếu này.

Người đồng hành