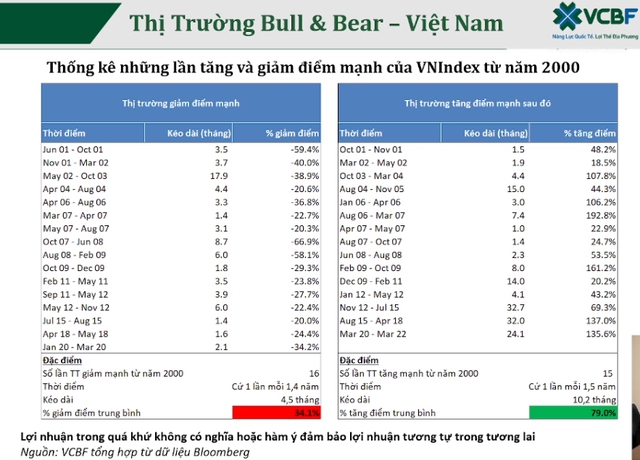

Thống kê từ năm 2000, VN-Index có mức tăng trung bình đến 79% sau mỗi đợt giảm mạnh

Trong mỗi đợt giảm điểm và mỗi đợt giảm thường kéo dài 4,5 tháng, số % giảm điểm trung bình là 34,1% và đợt tăng điểm thường kéo dài 10 tháng với mức % tăng điểm trung bình là 79%.

- 29-05-2022Cơ hội đầu tư cổ phiếu từ gói hỗ trợ lãi suất 2% mới ban hành

- 28-05-2022Chứng khoán có nhiều yếu tố đồng pha với năm 2018, hai kịch bản cho VN-Index trong nửa cuối năm

- 28-05-2022Lạm phát tạo đỉnh là thời điểm chứng khoán tạo đáy

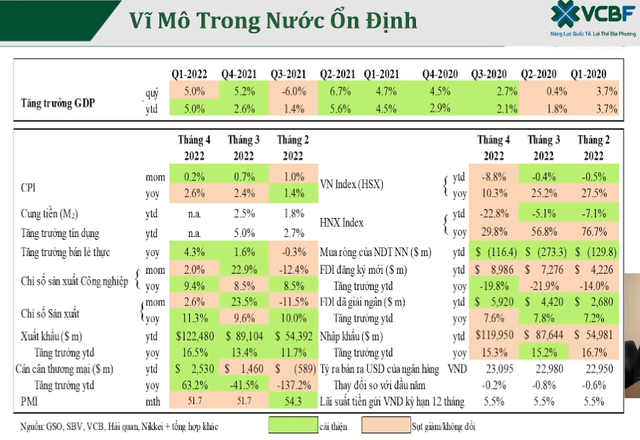

Vĩ mô trong nước có nhiều điểm sáng

Những nhịp phục hồi trong thời gian qua giúp thị trường dần cân bằng trở lại. Tuy nhiên, tâm lý nhà đầu tư vẫn có sự thận trọng sau những cú sụt giảm mạnh trước đó. Nhận định trong buổi Livestream với chủ đề “Chiến lược đầu tư trong giai đoạn thị trường biến động mạnh” do Công ty Quản lý Quỹ Vietcombank và Fmarket đồng tổ chức, các chuyên gia đều cho rằng bối cảnh vĩ mô của Việt Nam vẫn ổn định tạo đà cho sự phát triển của thị trường chứng khoán trong dài hạn.

Theo ông Nguyễn Duy Anh - Trưởng phòng Quản lý Danh mục Đầu tư Công ty Quản lý Quỹ Vietcombank, sau khi bị ảnh hưởng bởi Covid, vĩ mô Việt Nam đã phục hồi và tương đối ổn định trong 4 tháng đầu năm. GDP quý 1/2022 tăng 5%. Sức mua người tiêu dùng phục hồi tốt thể hiện của tăng trưởng bán lẻ thực tăng 4,3% trong 4 tháng đầu năm so với cùng kỳ.

Bên cạnh đó, tỷ giá VND so với USD là khá ổn định trong khu vực. Bởi Việt Nam có nguồn thu ngoại tệ rất tốt dựa vào thặng dư thương mại rong 4 tháng đầu năm là trên 4,5 tỷ USD, nguồn vốn SID tăng mạnh và tỷ giá kiều hối ổn định 10 tỷ USD/ năm.

Tuy nhiên lạm phát vẫn là một vấn đề nhức nhối chưa thể giải quyết cho nền kinh tế toàn cầu trong thời gian tới. Cụ thể, chiến tranh Nga – Ukraine làm trầm trọng thêm việc giá cả hàng hóa tăng vọt. Nhu cầu tăng do các chính sách hỗ trợ hậu Covid trong khi nguồn cung bị gián đoạn do chiến tranh, chính sách "Zero Covid" của Trung Quốc. Bên cạnh đó việc thiếu hụt nguồn nhân công do công nhân không muốn quay trở lại làm việc, muốn tăng lương hoặc làm ít thời gian hơn.

Trái ngược với độ "nóng" lạm phát tại Mỹ, tình hình lạm phát ở Việt Nam ở mức 2,6% - mức tương đối thấp và không quá đáng lo ngại. Theo chuyên gia, nước ta vẫn kiềm chế được lạm phát do lực cầu tiêu dùng chưa thực sự trở lại, giá cả hàng hóa chưa tăng mạnh và việc Chính phủ giảm thuế môi trường cũng góp phần giúp lạm phát duy trì mức ổn định trong 4 tháng đầu năm.

Chuyên gia nhấn mạnh một điểm sáng là tăng trưởng lợi nhuận dự kiến của các doanh nghiệp niêm yết trong năm 2022 – 2023 rất mạnh, lần lượt đạt mức tăng 23,4% và 23,5%. Điều này cũng đã được thể hiện trong năm 2022, lợi nhuận quý 1 tăng đến 33% so với cùng kỳ.

Sau mỗi đợt sụt giảm, thị trường thường hồi phục mạnh mẽ

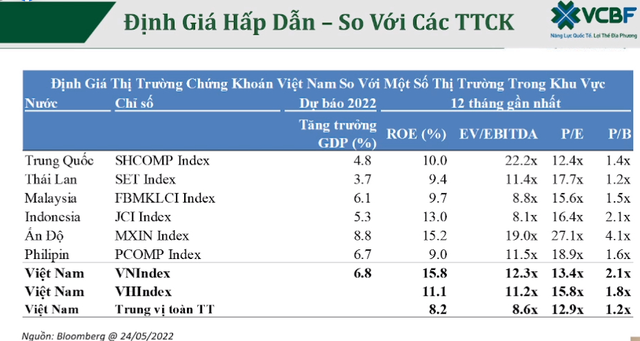

"So về mức định giá hiện tại của chứng khoán Việt Nam rẻ hơn rất nhiều so với các thị trường trong khu vực. Chỉ số PE toàn thị trường trung bình là 12,9 lần - chỉ đắt hơn Trung Quốc với mức PE là 12,4 lần, song quốc gia này lại có mức tăng trưởng GDP dự kiến thấp hơn Việt Nam. Đồng thời, nếu so với quá khứ của VN-Index, định giá PE cũng rất hấp dẫn cho những nhà đầu tư dài hạn", ông Nguyễn Duy Anh đánh giá.

Đưa ra thống kê về những lần tăng và giảm điểm mạnh của VN-Index từ năm 2000, ông Nguyễn Triệu Vinh - Phó Giám đốc Đầu tư Công ty Quản lý Quỹ Vietcombank cho rằng trong 16 lần thị trường giảm sâu có tới 15 lần thị trường tăng mạnh sau đó. Theo đó, mỗi đợt giảm điểm thường kéo dài 4,5 tháng, song đợt tăng điểm kéo dài đến khoảng10,2 tháng. Đặc biệt, thống kê thị trường giảm trung bình khoảng 34,1% trong mỗi đợt giảm điểm, nhưng sau đó lại có mức tăng mạnh trung bình đến 79%.

Đối với chiến lược đầu tư trong thời điểm này, chuyên gia VCBF cho rằng thời điểm này là cơ hội cho những nhà đầu tư dài hạn với tầm nhìn khoảng 5 năm. Trong thời điểm này, nhà đầu tư có thể tham lam khi người khác sợ hãi nhưng cần có chiến lược phù hợp.

Bên cạnh tầm nhìn dài hạn, một số tiêu chí cụ thể cũng được đưa ra như (1) lựa chọn công ty tốt cần dựa vào ban lãnh đạo tài năng, có tầm nhìn dài hạn, tận tâm và chính trực (2) doanh nghiệp chiến lược phù hợp để hưởng lợi từ những xu hướng dài hạn của kinh tế Việt Nam và thế giới và các thay đổi mang tính cấu trúc của ngành (3) doanh nghiệp có lợi thế cạnh tranh bền vững, nền tảng tài chính lành mạnh, ưu tiên các ngành phát triển nhanh cùng với sự phát triển của Việt Nam (4) doanh nghiệp có tiêu chuẩn quản trị cao, có trách nhiệm đối với xã hội (5) công ty có khả năng chống chịu lại lạm phát trong giai đoạn hiện tại của thị trường.

Song song đó, nhà đầu tư cần quan tâm đến định giá cổ phiếu, chỉ đầu tư có mức định giá hấp dẫn hoặc hợp lý so với triển vọng lợi nhuận của doanh nghiệp.

Cũng bàn về sự hồi phục của thị trường sau mỗi đợt giảm mạnh, ông Lê Chí Phúc - Tổng giám đốc SGI Capital đưa ra thống kê trong 10 năm qua, chứng khoán Việt Nam đã có 3 lần sụt giảm mạnh, đưa định giá P/E về mức hấp dẫn. Lần 1 vào cuối năm 2012, chỉ số VN-Index khi đó ghi nhận mức giảm 25%. Khi đó, những khó khăn của hệ thống Ngân hàng, nợ xấu lên cao, lãi suất tiền gửi tăng lên 14%/năm, thị trường BĐS giảm mạnh và mất thanh khoản.

Lần 2 vào đầu năm 2016, VN-Index giảm 18% dưới áp lực FED tăng lãi suất và ngừng QE, tiền rút mạnh khỏi các thị trường mới nổi, trong khi đồng Nhân dân Tệ giảm mạnh, kinh tế Trung Quốc suy giảm nhanh gây áp lực lớn lên tỷ giá VND và nền kinh tế Việt Nam. Lần 3 vào 3/2020, do đại dịch COVID lan rộng gây khủng hoảng nghiêm trọng, VN-Index giảm 34%.

"Những lần suy giảm lớn này đều đưa định giá P/E của VN-Index về dưới 12.x, và mở ra cơ hội đầu tư rất tốt sau đó với mức tăng 35-80% sau 1 năm. Trong năm nay, tăng trưởng kinh tế Việt Nam có thể đạt trên 6,5% và các doanh nghiệp niêm yết vẫn có mức tăng trưởng EPS cao. Dựa vào hai yếu tố đó, VN-Index từ đáy đi lên, chỉ quay về vùng trung vị có thể tăng 30%", ông Lê Chí Phúc nêu quan điểm.