TTF sắp phát hành 97 triệu cp để sáp nhập Sứ Thiên Thanh, chấp nhận EPS bị pha loãng mặc dù "rất đau"

Theo người đứng đầu TTF, thương vụ hợp tác đầu tiên trên lâu dài có thể dẫn đến hợp tác khác giữa công ty con của Tập đoàn Đông Tâm với Gỗ Trường Thành để có thể có thêm các sản phẩm cung ứng cho các công trình mà Công ty đang làm.

Tập đoàn Kỹ nghệ Gỗ Trường Thành (HoSE: TTF) vừa công bố Nghị quyết về việc sáp nhập với CTCP Sứ Thiên Thanh (STT), thông qua phương án phát hành cổ phiếu để hoán đổi với Sứ Thiên Thanh theo phương án sáp nhập đã được ĐHĐCĐ bất thường thông qua.

Phát hành gây pha loãng – Dù rất đau nhưng phải chấp nhận

Chi tiết, TTF sẽ chào bán 96,6 triệu cổ phiếu, hoán đổi theo tỷ lệ 8,21:1 với cổ phiếu STT. Tức, các cổ đông của Sứ Thiên Thanh tại ngày chốt danh sách hưởng quyền cứ sở hữu 1 cổ phiếu STT sẽ nhận lại được 8,21 cổ phiếu TTF. Thời gian chào bán dự kiến trong quý 4/2018 và cổ phiếu mới bị hạn chế chuyển nhượng trong vòng một năm. Sau phát hành, Công ty sẽ tăng vốn lên 3.146 tỷ đồng và lượng cổ phiếu mới phát hành chiếm 46,6% tổng số cổ phiếu đang lưu hành.

Được biết, phương án sáp nhập tăng vốn của TTF vào Sứ Thiên Thanh đã được thông qua tại ĐHĐCĐ bất thường 2018 vào cuối tháng 10, mục đích giúp cho TTF thoát nguy cơ lỗ lũy kế vượt cả vốn điều lệ. Dự kiến sau sáp nhập, TTF và Sứ Thiên Thanh sẽ hoạt động theo mô hình công ty mẹ - con, trong đó Sứ Thiên Thanh là công ty con do TTF sở hữu 100% vốn.

Được biết, việc phát hành cổ phiếu để hoán đổi dự kiến sẽ ảnh hưởng đáng kể đến mức độ pha loãng EPS, song người đứng đầu TTF nhấn mạnh dù "rất đau cũng phải chấp nhận", để có đủ cơ sở để tăng vốn, hoạt động một cách lành mạnh.

Trở lại với phương án sáp nhập, tương ứng tỷ lệ 8,21:1, đơn vị thẩm định giá độc lập đã định giá giá cổ phiếu Sứ Thiên Thanh 30.600 đồng/cp, còn định giá cổ phiếu TTF là 3.747 đồng/cp. Giải trình về tỷ lệ trên, đại diện TTF cho biết công tác định giá dựa trên nhiều yếu tố và nhiều phương pháp. Trong đó, cơ sở định giá Sứ Thanh Thiên bao gồm tính toán giá trị lô đất mặt tiền 50.000 m2 cùng với thương hiệu lâu năm. Còn TTF, đơn vị định giá cũng dựa trên tình hình hiện tại của Công ty.

Để ngỏ khả năng tiếp tục hợp tác với Đồng Tâm

Về Sứ Thiên Thanh, hiện do CTCP Đồng Tâm của bầu Thắng sở hữu 47,3% vốn. Sau khi sáp nhập, sứ Thiên Thanh sẽ đổi thành công ty trách nhiệm hữu hạn - là công ty con 100% vốn của gỗ Trường Thành và hoạt động của 2 công ty vẫn như hiện nay. Sau sáp nhập, doanh thu kế hoạch 2019 của đơn vị hợp nhất ước khoảng 253 tỉ đồng và lợi nhuận sau thuế 12,8 tỉ đồng.

Khi được hỏi tại sao lại chọn Sứ Thiên Thanh, ông Mai Hữu Tín – Chủ tịch TTF cho biết, Sứ Thiên Thanh thực chất là công ty con của Tập đoàn Đồng Tâm, tuổi đời lớn hơn Gỗ Trường Thành rất nhiều, và sản phẩm chính của Sứ Thiên Thanh là sứ vệ sinh, ngành sứ có tỷ suất sinh lời cao hơn ngành gỗ.

Trước đó, TTF đã thương thảo với nhiều đơn vị trong ngành gỗ nhưng chưa đi đến thống nhất. Còn với Sứ Thiên Thanh, "mối nhân duyên" còn đến từ quen biết của hai lãnh đạo, ông Tín chia sẻ thêm. "Nói về sứ thì có vẻ không liên quan gì đến gỗ nhưng khi cung ứng toàn bộ công trình thì chúng ta phải có nhu cầu, các chủ đầu tư muốn chúng ta càng mở rộng phạm vi cung cấp thì càng tốt", vị này phân trần.

Đáng chú ý, theo người đứng đầu TTF, thương vụ hợp tác đầu tiên trên lâu dài có thể dẫn đến hợp tác khác giữa công ty con của Tập đoàn Đông Tâm với Gỗ Trường Thành để có thể có thêm các sản phẩm cung ứng cho các công trình mà Công ty đang làm.

Năm 2019 sẽ có lãi trở lại

Nếu việc kinh doanh TTF tiếp tục thua lỗ trong quý 4 có thể đẩy lỗ lũy kế vượt vốn điều lệ, do đó việc nhận sáp nhập Sứ Thiên Thanh để tăng vốn điều lệ là cấp thiết nhằm tránh nguy cơ bị hủy niêm yết trên HoSE.

Về TTF, sau thời gian tái cơ cấu mạnh mẽ hiện Công ty đã giảm đáng kể mức nợ vay. Ghi nhận, TTF thời gian qua đã tích cực xử lý nợ ở các ngân hàng như KienLongBank và VietABank. Tính đến nay, câu chuyện nợ chỉ còn khoản nợ 120 tỷ đồng từ DongA Bank. Dự kiến cuối năm 2018, chậm nhất là đầu năm 2019, Công ty sẽ bán một liên doanh trồng rừng để trả dứt điểm nợ DongA Bank. Theo kế hoạch, khi trả hết nợ và ra khỏi danh sách nợ xấu, Công ty có thể vay thương mại trong năm sau.

Mặc dù một phần vấn đề là nợ vay đang có dấu hiệu tích cực, tuy nhiên tình hình kinh doanh của TTF vẫn chưa mấy khả quan. Kết thúc 9 tháng đầu năm 2018, TTF lỗ sau thuế 765 tỷ đồng, tăng mạnh so với con số 80,5 tỷ cùng kỳ năm trước, tương ứng cổ đông công ty mẹ gánh lỗ 682 tỷ đồng. Hệ quả là, lỗ lũy kế tăng lên 2.088 tỷ, sắp vượt vốn điều lệ 2.146 tỷ đồng.

Trước tình hình này, nếu việc kinh doanh tiếp tục thua lỗ trong quý 4 có thể đẩy lỗ lũy kế vượt vốn điều lệ, do đó việc nhận sáp nhập Sứ Thiên Thanh để tăng vốn điều lệ là cấp thiết nhằm tránh nguy cơ bị hủy niêm yết trên HoSE. Và phát phiểu tại Đại hội mới đây, ông Tín cũng thẳng thắn đánh giá khả năng TTF chỉ thực hiện 1.000 tỷ đồng doanh thu trong năm 2018 và sẽ chấp nhận thua lỗ để trích lập dự phòng, xử lý các vấn đề xấu. Ngược lại, con số doanh thu năm 2019 sẽ dao động khoảng 1.700-1.900 tỷ đồng và có lãi.

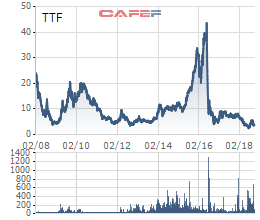

Một nội dung đáng quan tâm khác, cổ đông của TTF cũng thông qua việc thay đổi tên Gỗ Trường Thành sang tên mới là CTCP Total Furniture (viết tắt Total). Trên thị trường, do thua lỗ liên tục, hiện cổ phiếu TTF chỉ còn giá 3.710 đồng/cp (chốt phiên 16/11).

Giao dịch cổ phiếu TTF.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC