Từ “người hùng” thành “tội đồ”, cổ phiếu ngân hàng đã hết sóng?

Nếu xu hướng giảm điểm trên nhóm ngân hàng còn tiếp diễn, thành quả trong một tháng trước đó hoàn toàn có thể bị "thổi bay" đặc biệt đối với các nhà đầu tư sử dụng đòn bẩy margin ở mức cao tại vùng đỉnh.

- 08-06-2021Cổ phiếu ngân hàng tiếp tục giảm, LPB, TPB, STB và MSB "nằm sàn"

- 07-06-2021Toàn bộ cổ phiếu ngân hàng giảm giá sáng đầu tuần, nhiều mã giảm sàn

Sau chuỗi tăng điểm kéo dài, TTCK Việt Nam đã quay đầu điều chỉnh trước áp lực chốt lời mạnh trong 2 phiên giao dịch đầu tuần. VN-Index giảm hơn 54 điểm, tương đương gần 4% kéo theo vốn hóa sàn HoSE "bốc hơi" hơn 200.000 tỷ đồng (~8,8 tỷ USD) so với đỉnh 1.374 điểm vào cuối tuần trước.

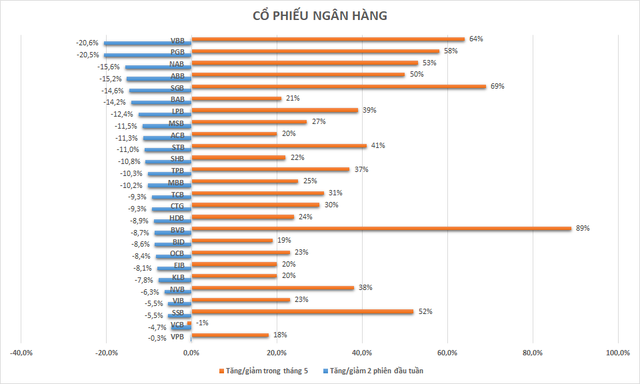

Không khó để nhận ra một loạt đại diện nhóm ngân hàng trong danh sách những cái tên ảnh hưởng lớn nhất đến VN-Index trong 2 phiên vừa qua. Thống kê cho thấy, toàn bộ cổ phiếu ngân hàng trên cả 3 sàn sàn đều giảm điểm từ đầu tuần, thậm chí có những cái tên giảm trên 20% như VBB, PGB.

Chiếm tỷ trọng lớn nhất cả về quy mô vốn hóa và thanh khoản trên sàn chứng khoán , không quá khi cho rằng các cổ phiếu ngân hàng chính là gánh nặng chủ yếu đè lên thị trường trong 2 phiên vừa qua.

Đáng chú ý, chỉ cách đây vài tuần, chính ngân hàng là "công thần" lớn nhất giúp thị trường thăng hoa trong tháng 5. Theo đó, hầu hết các cổ phiếu ngân hàng đều có mức tăng ấn tượng, cá biệt có nhưng cái tên tăng trên 50% chỉ trong 1 tháng.

Rõ ràng áp lực chốt lời gia tăng sau giai đoạn tăng "nóng" là điều không thể tránh khỏi. Và thực tế, chưa có cổ phiếu ngân hàng nào đánh mất thành quả tăng điểm trong tháng 5. Dù vậy, nếu xu hướng giảm điểm còn tiếp diễn, những gì tích lũy được trong 1 tháng trước đó hoàn toàn có thể bị "thổi bay" đặc biệt đối với các nhà đầu tư sử dụng đòn bẩy margin ở mức cao tại vùng đỉnh.

Diễn biến trái ngược của cổ phiếu ngân hàng trong tháng 5 và 2 phiên vừa qua

HẠN CHẾ MUA ĐUỔI TRONG THÁNG 6

Theo đánh giá của nhiều chuyên gia thì nhịp điều chỉnh này là tích cực để "hạ nhiệt" thị trường. Với P/E trailing hiện khoảng 18,5, VN-Index đang được các tổ chức đánh giá hấp dẫn so với mặt bằng khu vực nhờ triển vọng tăng trưởng tích cực. Điều này cho thấy TTCK Việt Nam vẫn còn dư địa để tiếp tục tăng trưởng trong thời gian tới và đương nhiên nhóm ngân hàng vẫn sẽ là nhân tố không thể thiếu.

CTCK VDSC dự báo ngành ngân hàng sẽ chứng kiến một chu kỳ tăng trưởng lợi nhuận mạnh mẽ, khoảng 27% so với năm trước, bất chấp diễn biến của dịch bệnh. Sự lệch pha này đến từ chính sách hỗ trợ của Ngân hàng Nhà nước nhằm giảm tác động của hậu quả dịch bệnh như môi trường lãi suất thấp cùng chính sách tiền tệ mở rộng và các yếu tố được thúc đẩy bởi dịch bệnh như xu hướng cắt giảm mạnh chi phí.

CTCK này kỳ vọng kết quả kinh doanh quý 2/2021 sẽ tiếp tục khởi sắc nhờ nền so sánh thấp. Bên cạnh đó, thông tin về việc phê duyệt hạn mức tín dụng mới tại hàng loạt các ngân hàng tư nhân (sau khi những ngân hàng này đã chạm mức trần tín dụng được cấp và đang xin thêm hạn mức) và các kế hoạch phát hành thêm, chia cổ tức nhằm tăng vốn đặc biệt ở nhóm ngân hàng quốc doanh sẽ là những sự kiện đáng chú ý trong thời gian tới.

Về định giá, VDSC cho rằng, hệ số định giá P/B của ngành ngân hàng đang cao hơn mức bình quân 5 năm hai lần độ lệch chuẩn và khuyến nghị hạn chế mua đuổi nhóm cổ phiếu này trong tháng 6. Mặc dù vậy, VDSC vẫn ưu tiên nắm giữ các cổ phiếu ngân hàng đáp ứng nhiều tiêu chí về tăng trưởng, bộ đệm dự phòng, định giá vẫn ở mức hợp lý.

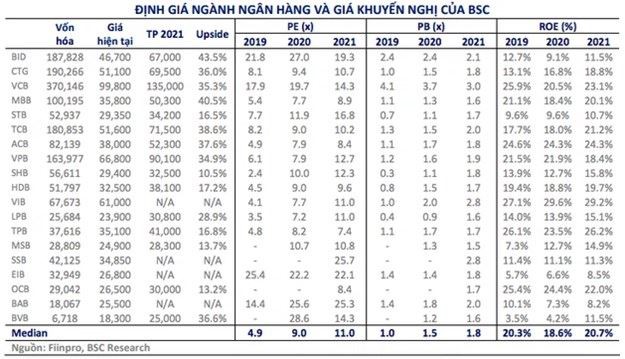

Đồng quan điểm với VDSC thậm chí có phần lạc quan hơn nhiều, CTCK BSC đã đưa ra dự phóng đầy tham vọng đối với các cổ phiếu ngân hàng ngay trước nhịp điều chỉnh. Theo đó, CTCK này đã nâng định giá các cổ phiếu ngân hàng trong năm 2021 lên mức khá cao có thể kể đến như VCB (135.000 đồng/cổ phiếu), CTG (69.500 đồng/cổ phiếu), TCB (71.500 đồng/cổ phiếu), VPB (90.100 đồng/cổ phiếu),…

Trong quý 2/2021, BSC cho rằng lãi suất trung bình sẽ tăng so với cùng kỳ do các khoản vay chủ yếu được tái cơ cấu và giảm lãi suất bắt đầu từ cuối quý 1/2021 và kéo dài hết 2021. Trong khi đó, lãi suất huy động được kỳ vọng sẽ không có nhiều biến động. NIM toàn ngành trong quý 2/2021 có thể được cải thiện mạnh so với cùng kỳ năm ngoái.

Ngoài ra, tỷ lệ CAR theo Basel II tiếp tục được giữ ở mức cao, và tỷ lệ vốn ngắn hạn cho vay trung dài hạn giữ ở mức an toàn. BSC kỳ vọng điều này sẽ được giữ vững trong tương lai với các kế hoạch tăng vốn, từ đó giúp tăng trưởng quy mô và lợi nhuận của các ngân hàng.

Bên cạnh đó, câu chuyện các cổ phiếu lên sàn và chuyển sàn, bán một phần công ty con và ký hợp đồng bancassurance là những nhân tố giúp ngành ngân hàng có thể thu hút sự chú ý của các nhà đầu tư trong nước và quốc tế.

Bizlive