VDSC: Sau đợt giảm vừa rồi, định giá cổ phiếu ngân hàng đã về mức hợp lý hơn

Các chuyên gia của VDSC kỳ vọng tăng trưởng tín dụng của các ngân hàng Việt Nam sẽ giữ vững ở mức trung bình 16% trong năm 2018 (thấp hơn so với mức 19% năm 2017), sau đó là 15% cho năm 2019...

- 11-10-2018Có nên tiếp tục đầu tư vào cổ phiếu ngân hàng?

- 03-10-2018Kịch bản nào cho cổ phiếu ngân hàng những tháng cuối năm?

- 02-09-2018Tiềm năng tăng giá cổ phiếu ngân hàng có thể bị kiềm chế vì lý do nào?

Định giá các cổ phiếu ngành ngân hàng đã hợp lý hơn

Chứng khoán Rồng Việt VDSC cho rằng, trong bối cảnh giá cổ phiếu giảm gần đây, định giá của ngành ngân hàng đã phần nào trở nên hợp lý hơn. Mặc dù mức P/B dự phóng 2018 trung bình 2,2 lần là khá cao so với mức 1,1 lần của các ngân hàng ở các thị trường cận biên, điều này có thể được lí giải dựa trên các yếu tố vĩ mô.

Bối cảnh vĩ mô của Việt Nam có vẻ lợi thế hơn so với các thị trường cận biên khác khi IMF dự kiến tăng trưởng GDP là 6,5% vào năm 2019 (so với trung vị 5,2% của các thị trường cận biên nói chung). Ngoài ra, Việt Nam có cán cân vãng lai thặng dư 2,4% GDP (so với mức thâm hụt 2,9% của các thị trường khác).

Ngành ngân hàng Việt Nam cũng đang có những chuyển động khả quan (với dư nợ tăng trưởng đều, biên lợi nhuận mở rộng và thu nhập ngoài lãi được cải thiện) trong khi chi phí dự phòng cho trái phiếu VAMC có xu hướng giảm đến 2022, qua đó kỳ vọng tăng trưởng kép EPS giai đoạn này đạt 26% mỗi năm.

VDSC nâng dự phóng mức EPS trung vị của các ngân hàng Việt Nam thêm 2% cho năm 2018 và 5% cho năm 2019 (nhờ dự phóng biên lợi nhuận cao hơn và chi phí dự phòng rủi ro thấp hơn).

Một số ngân hàng sẽ phải tăng trưởng tín dụng chậm lại trong nửa cuối năm

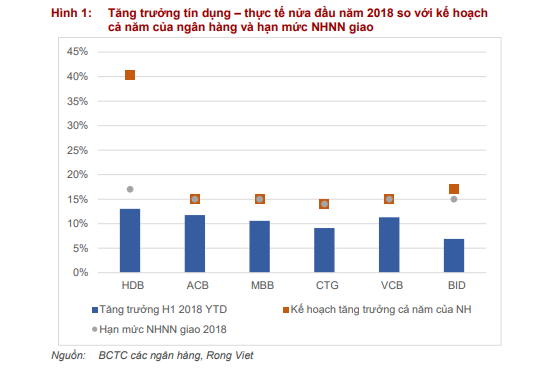

Các chuyên gia của VDSC kỳ vọng tăng trưởng tín dụng của các ngân hàng Việt Nam sẽ giữ vững ở mức trung bình 16% trong năm 2018 (thấp hơn so với mức 19% năm 2017), sau đó là 15% cho năm 2019, với cho vay bán lẻ tăng trưởng nhanh hơn cho vay doanh nghiệp. Các NHTMCP tư nhân như ACB, HDBank, MBB sẽ có tăng trưởng tín dụng cao hơn so với các ngân hàng quốc doanh BIDV, VietinBank, Vietcombank, trong đó HDBank được dự báo tăng trưởng nhanh nhất (dự báo 18% năm 2018) và VietinBank chậm nhất (15%).

NHNN Việt Nam gần đây đã khẳng định rằng, ngoài một số trường hợp đặc biệt, sẽ không xem xét cấp thêm hạn mức tăng trưởng tín dụng cho các ngân hàng thương mại trong năm 2018. Điều này có nghĩa là các ngân hàng có tăng trưởng tín dụng cao trong 6 tháng đầu năm 2018 sẽ phải tăng trưởng chậm lại trong nửa cuối năm 2018.

Các ngân hàng bị ảnh hưởng sẽ bao gồm HDBank (dư nợ tăng trưởng 15% so với đầu năm, chiếm 81% hạn mức của NHNN), ACB, Vietcombank và MBB. Trong khi đó, các ngân hàng tăng trưởng chậm hơn trong nửa đầu 2018, như BIDV (tăng 7%, chiếm 46% hạn mức được giao) và VietinBank (tăng 8%, chiếm 56% hạn mức được giao) sẽ có thể bắt kịp tăng trưởng tín dụng trong nửa cuối năm.

Về rủi ro tín dụng, VDSC đánh giá các ngân hàng Việt Nam xếp hạng tốt nhất so với các thị trường cận biên, vì cả chất lượng tài sản và đà cải thiện đều tích cực. Tỷ lệ nợ xấu đứng ở mức trung vị 1,4% trong năm 2019 so với mức 4,0% của các ngân hàng tại các thị trường cận biên. Chi phí rủi ro ở mức khoảng 10%, thấp hơn so với các ngân hàng khác (13%), và dự kiến sẽ giảm còn 7,5% vào năm 2020.

NIM sẽ cải thiện nhẹ, thu nhập ngoài lãi tăng mạnh

Tỷ lệ lãi biên ròng (NIM) được dự báo ổn định hoặc cải thiện nhẹ. Việc tăng lợi tức tài sản có nhờ việc phân bổ lại danh mục (điển hình là tăng cho vay bán lẻ) sẽ bù đắp chi phí vốn cao hơn (do việc phát hành công cụ nợ kỳ hạn dài hơn để đáp ứng các quy định chặt chẽ về vốn). Việc tăng trưởng cho vay chậm lại so với tốc độ tăng trưởng của các năm trước đây có thể giảm bớt áp lực tăng chi phí vốn trong ngắn hạn. Xét riêng từng ngân hàng, VDSC cho rằng MBB có khả năng sẽ cải thiện được NIM nhờ tăng trưởng cho vay tài chính tiêu dùng (qua MCredit được thành lập vào tháng 12/2016), trong khi NIM của VietinBank có thể giảm đi do kế hoạch phát hành công cụ nợ dài hạn.

Bên cạnh đó, thu nhập từ các dịch vụ phi truyền thống (bancassurance, thẻ tín dụng, e-banking) được kỳ vọng sẽ tăng khi ngành chuyển hướng tập trung sang ngân hàng bán lẻ. ACB đang là ngân hàng có tỷ trọng đóng góp từ thu nhập dịch vụ lớn nhất trong khi HDBank và MBB đang có đà tăng trưởng nhanh nhất.

Trí Thức Trẻ