Vén màn bí mật quỹ đầu tư hot nhất năm 2020: Tỷ suất sinh lời gần 160% nhưng mang theo 'mầm mống của sự huỷ diệt' không phải ai cũng nhận ra

Gần như toàn bộ nhà đầu tư chuyên nghiệp đều thừa nhận rằng thành công của các quỹ ETF mang theo mầm mống của sự hủy diệt.

Nhà quản lý quỹ Cathie Wood đã trở thành một "siêu sao" vào năm 2020, khi quỹ ETF của bà ghi nhận lợi nhuận cao chưa từng thấy. Song, trong năm nay, ARK Innovation - quỹ ETF lớn nhất mà công ty bà quản lý, lại giảm hơn 15%. Trong 12 tháng qua, thành tích của ARK Innovation cũng kém vượt trội hơn Invesco QQQ Trust - quỹ theo dõi Nasdaq 100.

Những gì diễn ra với ARK đều đi ngược lại với quan điểm cho rằng các quỹ ETF vượt trội hơn về mọi mặt so với quỹ tương hỗ. Trong thập kỷ qua, nhà đầu tư đã đổ tiền vào các quỹ ETF với mức phí rẻ và hiệu quả đầu tư nhiều hơn so với các quỹ tương hỗ. Tuy nhiên, quỹ ETF có một lỗ hổng nghiêm trọng: họ có thể tăng trưởng quá nhanh và không gì có thể ngăn chặn.

Gần như toàn bộ nhà đầu tư chuyên nghiệp đều thừa nhận rằng thành công của các quỹ ETF mang theo mầm mống của sự hủy diệt. Một quỹ nhỏ có thể kiếm được lợi nhuận lớn dễ dàng hơn nhiều so với quỹ quy mô lớn.

Một quỹ tương hỗ có thể giảm thiểu rủi ro này bằng cách không tiếp nhận nhà đầu tư mới, chặn dòng tiền vào. Trong những năm qua, khi dòng tiền mới đe dọa làm "phình to" các quỹ tương hỗ đến mức khó quản lý, các công ty như Fidelity, T. Rowe Price và Vanguard đều tạm "đóng cửa" cho đến khi thị trường hạ nhiệt.

Bằng cách đó, các nhà quản lý quỹ không phải mua những cổ phiếu mà họ thường không quan tâm đến và các nhà đầu tư cũng không đổ tiền ngay khi hiệu suất quỹ tăng lên. Theo WSJ, dù không phải quỹ tương hỗ nào cũng có thể ngừng tiếp nhận dòng tiền mới, nhưng ít nhất là họ có khả năng.

Tuy nhiên, không như quỹ tương hỗ, các quỹ ETF thường không "đóng cửa" với nhà đầu tư mới. Khả năng liên tục phát hành chứng chỉ quỹ là yếu tố giữ giá của một ETF đồng biến với giá trị thực của những khoản đầu tư ETF đó nắm giữ.

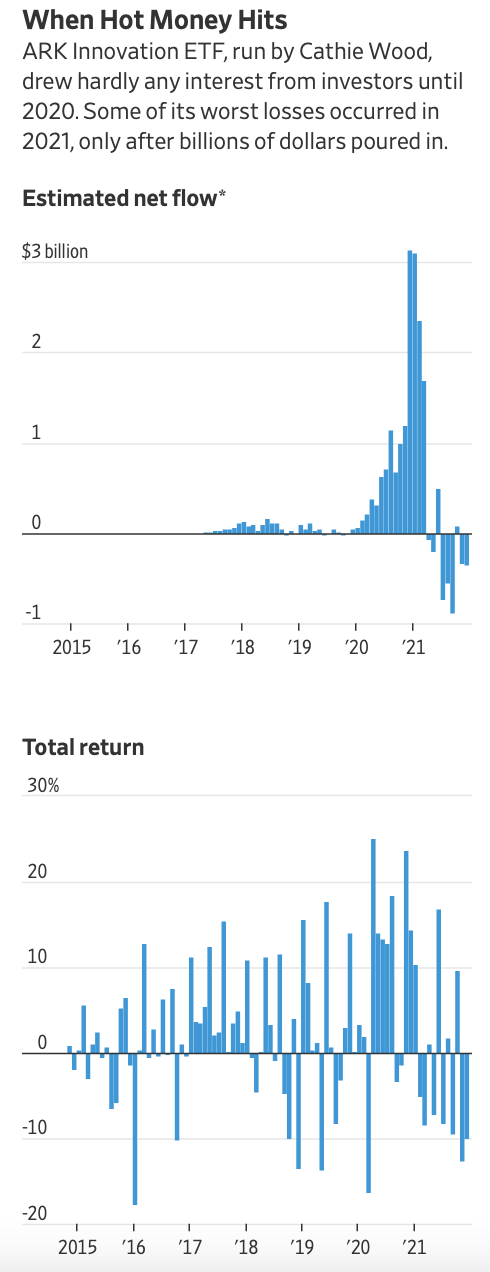

Dòng tiền vào và tỷ suất sinh lời của ARK Innovation.

Do đó, các quỹ ETF hầu như không bao giờ kiểm soát đà tăng trưởng. Điều này đặt ra một nghịch lý: Một danh mục có thành tích càng tốt, thì quy mô ngày càng lớn và khả năng diễn biến kém cũng cao hơn. Điều này không đúng với các quỹ chỉ số theo dõi thị trường, nhưng đúng với bất kỳ quỹ nào tìm cách đánh bại thị trường.

Ngay cả Warren Buffett cũng không thể đi "chệch" khỏi quy luật đó. Khi quy mô của Berkshire Hathaway còn nhỏ, ông nói rằng: "Chúng tôi chỉ cần những ý tưởng tốt, nhưng bây giờ chúng tôi cần có ý tưởng tốt và lớn hơn. Thật không may, khó khăn trong việc tìm kiếm những điều này lại tỷ lệ thuận với sự thành công của chúng tôi. Đây là 1 vấn đề đang bào mòn thế mạnh của chúng tôi."

Khi viết ra những dòng này, Berkshire đã vượt trội so với S&P 500 trung bình khoảng nửa điểm phần trăm, khác xa so với con số lớn mà khi ông đạt được ở thời điểm quy mô Berkshire còn nhỏ.

Vậy còn ARK? Công ty này đã phát triển nhanh chóng đến mức nắm giữ các cổ phiếu với tỷ lệ lớn. Corey Hoffstein - CIO của công ty quản lý tài sản Newfound Research, cho biết điều này có thể hạn chế khả năng giao dịch mà không ảnh hưởng đến giá của quỹ. Khi 1 quỹ phải giao dịch lô cổ phiếu lớn, giá của các cổ phiếu đó có thể bị "thổi phồng" khi họ mua vào và sụt giảm nếu họ bán ra. Điều này có thể gây tổn hại đến lợi nhuận.

ARK từng nói rằng các quỹ của họ sẽ mở rộng theo cấp số nhân khi ngành họ yêu thích tiếp tục tăng trưởng. Điều này có nghĩa là, ARK muốn nói rằng họ có thể quản lý hơn 54,7 tỷ USD tài sản tính đến ngày 31/12. Wood cũng lập luận, các công ty của ARK Innovation đã sụt giảm cho đến nay và có mức "mức giá hời" để mang lại lợi nhuận trung bình 30-40% trong 5 năm tới.

Song, việc các quỹ ETF không thể chối từng "dòng tiền nóng" tạo ra 1 vấn đề không thể bàn cãi: nhà đầu tư chịu thiệt hại lớn. Trong 2 năm đầu tiên hoạt động là 2015 và 2016, ARK Innovation có tỷ suất sinh lời chưa đến 2%. Sau đó, quỹ đã tăng trưởng 87% vào năm 2017, 5% vào năm 2018, 36% vào năm 2019 và 157% năm 2020.

Tuy nhiên, cuối năm 2016, ARK chỉ quản lý 12 triệu USD tài sản. Do đó, tỷ suất sinh lời 87% trong năm 2017 chỉ 1 số ít nhà đầu tư nhận được. Cuối năm 2018, ARK Innovation chỉ có tài sản 1,1 tỷ USD và 1 năm sau chỉ là 1,9 tỷ USD.

Mãi đến năm 2020, nhà đầu tư mới bắt đầu giao dịch tích cực hơn. Tài sản của quỹ tăng gấp 3 lần lên 6 tỷ USD từ tháng 3 đến 7/2020. Từ tháng 9/2020 đến 3/2021, Morningstar ước tính nhà đầu tư đã đổ thêm 13 tỷ USD vào ARK Innovation. Con số dường như đã đạt đỉnh khi ARK Innovation vào năm 2021 mất 23% dù Nasdaq 100 tăng hơn 27%.

Có thể thấy, không nhiều nhà đầu tư nắm bắt được lợi nhuận lớn mà quỹ của Wood mang lại. Trong khi đó, nhiều người lại chịu tổn thất nặng nề. Theo ước tính của Simon Lack - nhà quản lý tài sản của SL Advisors, nhà đầu tư của ARK Innovation nói chung đã thua lỗ kể từ khi quỹ ra mắt vào năm 2014, dù lợi nhuận trung bình hàng năm hơn 31% trong 5 năm qua.

Tham khảo WSJ