Vì đâu cổ phiếu nhóm Big4 tăng mạnh trong những ngày đầu năm?

BID, VCB và CTG bật tăng mạnh trong những phiên giao dịch đầu năm 2022 bất chấp xu hướng giảm của thị trường chung. Đà tăng của các cổ phiếu này đang được hỗ trợ bởi kết quả kinh doanh tốt hơn dự báo và triển vọng tăng vốn trong đầu năm nay.

- 22-01-2022Chuyên gia VNDirect: Khi nhà đầu tư nhận ra cổ phiếu ít thông tin nhưng được hô hào trên các hội nhóm là rất rủi ro, họ sẽ quay lại cổ phiếu cơ bản và nhóm ngân hàng được chú ý

- 22-01-2022Dòng tiền tìm đến cổ phiếu ngân hàng lớn, một mã tăng gần 30% từ đầu năm

- 21-01-2022Thu lớn từ bán cổ phiếu BVB, một ngân hàng vẫn lỗ hơn 40 tỷ trong quý 4

Thị trường chứng khoán Việt Nam chứng kiến nhịp điều chỉnh mạnh trong những tuần giao dịch đầu năm 2022. Đóng cửa tuần trước, VN-Index dừng ở 1.472,89 điểm, giảm 25,4 điểm so với mức chốt năm 2021, tương đương giảm gần 1,7%. HNX-Index và UPCoM Index cũng giảm lần lượt 11,8% và 2,7% sau 14 phiên giao dịch năm mới

Trong bối cảnh đó, cổ phiếu nhóm ngân hàng gốc quốc doanh (VCB, BID, CTG) nổi lên như một điểm sáng, góp phần hạn chế đà giảm của chỉ số chung

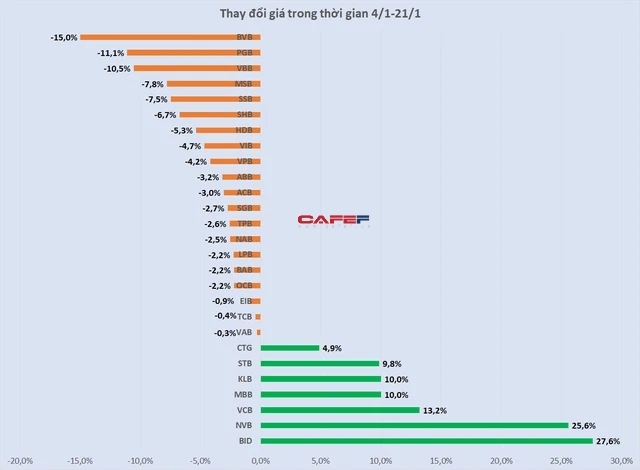

Sau 14 phiên giao dịch đầu năm, cổ phiếu BID của BIDV tăng 27,6% và mã có tỷ suất sinh lời cao nhất ngành ngân hàng. Không kém cạnh, VCB của Vietcombank cũng vọt tăng 13,2% giúp vốn hóa tăng gần 49.220 tỷ lên mức kỷ lục 422.140 tỷ đồng.

Diễn biến trên hoàn toàn trái ngược với những gì mà BID và VCB thể hiện trong suốt năm 2021 khi đây là hai cổ phiếu có tỷ suất sinh lời tệ nhất ngành ngân hàng.

CTG cũng có diễn biến tích cực khi tăng 4,9% và là một trong 7 cổ phiếu ngân hàng hiếm hoi tăng giá so với cuối năm trước.

Tính bình quân theo lượng lưu hành, 3 cổ phiếu này đã tăng 15,1% sau 14 phiên giao dịch đầu năm, cao hơn nhiều mức tăng 4,9% của toàn ngành ngân hàng và đi ngược xu hướng của thị trường chung.

Đà tăng giá của cổ phiếu nhóm Big4 diễn ra trong bối cảnh số liệu sơ bộ về tình hình kinh doanh năm 2021 đã được công bố với kết quả không xấu như những dự báo trước đó của giới phân tích.

Tại Hội nghị trực tuyến triển khai nhiệm vụ công tác Đảng và kinh doanh năm 2022, lãnh đạo BIDV cho biết đến ngày 31/12/2021, ngân hàng này đều đã hoàn thành các chỉ tiêu kinh doanh được Ngân hàng Nhà nước và ĐHCĐ giao.

Đáng chú ý hơn là nợ xấu, đặc biệt là nợ có khả năng mất vốn của BIDV giảm rất mạnh. Cụ thể, tỷ lệ nợ xấu theo Thông tư 11/2021 giảm 0,73 điểm % so với năm 2020 xuống còn 0,81% và tỷ lệ nợ nhóm 5 ở mức 0,42%, giảm 0,82 điểm %.

Dù không công bố con số cụ thể, nhưng phía Vietcombank cũng tiết lộ trong năm 2021, ngân hàng đã đạt và vượt kế hoạch đề ra. Chỉ số lợi suất trên trung bình tổng tài sản (ROAA) và trung bình vốn chủ sở hữu (ROAE) tăng cao so với 2020, đạt mức 1,6% và 21%.

Đáng chú ý, kết thúc năm vừa qua, tỷ lệ nợ xấu của ngân hàng được kiểm soát ở mức 0,63%. Đồng thời, Vietcombank đã trích lập đủ 100% dự phòng cụ thể của dư nợ cơ cấu theo Thông tư 03 - sớm trước 2 năm so với thời hạn quy định của NHNN. Tỷ lệ quỹ dự phòng bao nợ xấu nội bảng đạt mức cao nhất hệ thống ngân hàng với mức 424%.

Tại VietinBank, lợi nhuận trước thuế riêng lẻ cũng đạt và vượt kế hoạch Đại hội đồng cổ đông giao. Trước đó, VietinBank đặt mục tiêu lãi riêng lẻ 16.800 tỷ đồng, nhỉnh hơn con số 16.450 tỷ đồng đạt được trong năm 2020.

Dư nợ bình quân của VietinBank tính đến cuối năm 2021 tăng 12,3% so với năm 2020, cao hơn nhiều so với mức tăng 4,8% của 6 tháng đầu năm.

Trên cơ sở đó, VietinBank đặt ra một số mục tiêu chính trong hoạt động kinh doanh trong năm 2022 để trình cấp thẩm quyền phê duyệt. Trong đó, lợi nhuận riêng lẻ và hợp nhất trước thuế tiếp tục cải thiện mạnh mẽ, tăng 10% - 20%.

Kỳ vọng về "game'' tăng vốn

Ngoài kết quả kinh doanh tốt hơn dự báo, cổ phiếu nhóm Big4 cũng đang được hỗ trợ mạnh mẽ từ kỳ vọng được tăng vốn ngay trong đầu năm 2022.

Tại báo cáo ngành mới phát hành, Chứng khoán Rồng Việt (VDSC) cho rằng trong quý I/2022, cổ phiếu nhóm ngân hàng quốc doanh được hỗ trợ bởi các câu chuyện chia cổ tức và kì vọng phát hành riêng lẻ đối tác nước ngoài.

Với BIDV, nhóm phân tích cho biết ngân hàng không xin nới tỷ lệ sở hữu nước ngoài, song có kế hoạch phát hành riêng lẻ vẫn đang chờ NHNN chấp thuận cho mở rộng danh sách đối tác phát hành.

Trong trường hợp phát hành vào năm 2022, VDSC cho rằng đây sẽ là động lực tăng giá lớn nhất, trong khi kế hoạch chia cổ tức, giữ lại lợi nhuận mà Quốc hội đã thông qua cũng sẽ hỗ trợ giá cổ phiếu BID.

Thêm đó, tăng trưởng lợi nhuận của BIDV trong năm 2022 dự kiến có nhiều bất ngờ tích cực và sẽ là động lực lớn cho giá cổ phiếu.

Với Vietcombank, các chuyên gia chỉ ra động lực chính trong năm sẽ vẫn là tăng trưởng lợi nhuận, dự kiến điểm rơi ở quý 2/2022 và kết quả kinh doanh quý 4/2021 và quý 2/2022 tiêu cực.

VDSC cho biết việc xin nới tỷ lệ sở hữu nước ngoài của và việc tăng vốn thông qua phát hành riêng lẻ của Vietcombank vẫn chưa có nhiều diễn biến mới. Tuy nhiên, trong trường hợp Vietcombank được tiến hành tăng vốn theo cấu phần phát hành riêng lẻ, đây sẽ là động lực bổ sung lớn. Ngoài ra, nhóm phân tích cũng kỳ vọng ngân hàng này sẽ tiếp tục được phép chia cổ tức bằng cổ phiếu, giữ lại lợi nhuận như tờ trình gói hỗ trợ của Quốc hội.

Tương tự, VietinBank được cho là sẽ có tốc độ tăng trưởng biến động khi kết quả kinh doanh quý 4/2021 và quý 1/2022 dự kiến không mấy khả quan. Do đó, điểm rơi lợi nhuận, vốn là động lực chính, sẽ bắt đầu từ quý II/2022.

Bên cạnh đó, việc ngân hàng được phép chia cổ tức giữ lại lợi nhuận là động lực hỗ trợ giá trong giai đoạn tới. Trong khi các yếu tố hỗ trợ tăng giá như thương vụ Manulife và các thương vụ thoái vốn đã dần được phản ánh.

Đồng quan điểm, trong báo cáo triển vọng ngành ngân hàng năm 2022 mới công bố, các chuyên gia phân tích Chứng khoán Yuanta Việt Nam cho rằng việc tăng vốn sẽ là một chất xúc tác cho ngành ngân hàng trong năm 2022, đặc biệt là tại các ngân hàng nhà nước (như BIDV, VietinBank và Vietcombank).

Theo nhóm phân tích, xem xét tỷ lệ sở hữu của khối ngoại, BIDV và Vietcombank vẫn còn dư nhiều room ngoại để gia tăng vốn hơn là VietinBank. Room ngoại còn lại của Vietcombank (6,4%) và BIDV (13,3%) cho thấy các ngân hàng này vẫn còn dư địa để gia tăng vốn thông qua phương thức bán cổ phần cho các nhà đầu tư nước ngoài.

Ngoài ra, cả 2 nhà đầu tư chiến lược của 2 ngân hàng này (KEB Hana Bank (BIDV), và Mizuho Bank (Vietcombank) hiện đang sở hữu 15% cổ phần so với hạn mức là 20%. Vì vậy, Vietcombank và BIDV vẫn còn trống room ngoại để có thể tăng thêm vốn từ các nhà đầu tư chiến lược hiện nay của họ.

Trong khi đó, nhà đầu tư chiến lược của VietinBank (Ngân hàng Tokyo Mitsubishi UFJ) hiện đang sở hữu 19,7%, đã gần bằng với hạn mức quy định là 20%.

CÙNG CHUYÊN MỤC