Vì sao hàng loạt công ty bảo hiểm nhân thọ lỗ nặng?

Quá nửa doanh nghiệp bảo hiểm nhân thọ bị lỗ trong năm 2018. Nhưng cũng có công ty bất ngờ "lật ngược tình thế", thoát lỗ, thậm chí ghi nhận lợi nhuận rất cao.

Hàng loạt doanh nghiệp bảo hiểm nhân thọ báo lỗ trong năm 2018

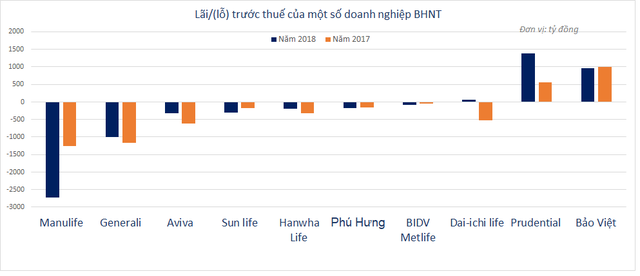

Thống kê sơ bộ cho thấy, có đến khoảng 10 doanh nghiệp bảo hiểm nhân thọ ghi nhận lỗ trong năm 2018, tức chiếm quá nửa tổng số doanh nghiệp bảo hiểm nhân thọ hiện nay.

Trong đó, lỗ nặng nhất là Manulife với khoản lỗ lên tới 2.722 tỷ đồng, tăng hơn 2 lần so với khoản lỗ từng ghi nhận trong năm 2017. Theo đó, lỗ lũy kế của Manulife cuối năm 2018 lên tới 2.356 tỷ đồng.

Mặc dù có cải thiện so với năm trước đó, Generali và Aviva, Hanwha Life vẫn bị lỗ lần lượt 998 tỷ đồng, 320 tỷ đồng và 187 tỷ trong năm 2018.

Bên cạnh những cái tên nói trên, hàng loạt doanh nghiệp bảo hiểm nhân thọ khác như Sun Life, Phú Hưng Life, BIDV Metlife, MB Ageas Life,..cũng bị lỗ trong năm 2018.

Việc có tới quá nửa doanh nghiệp BHNT bị lỗ trong năm 2018 mặc dù doanh thu phí vẫn tăng trưởng mạnh đến từ nhiều nguyên nhân. Trong đó bao gồm việc lãi suất trái phiếu chính phủ giảm xuống mức thấp hơn dự kiến trong thời gian qua (các DNBHNT đầu tư rất nhiều vào trái phiếu chính phủ), kéo theo sự sụt giảm mạnh của lãi suất chiết khấu áp dụng để tính dự phòng kỹ thuật.

Nhiều DNBH nhân thọ đã phải trích lập dự phòng lớn trong năm qua. Manulife cho biết, năm 2018, tổng doanh thu của doanh nghiệp này đạt 13.118 tỷ đồng, trong đó doanh thu phí bảo hiểm thuần đạt 10.857 tỷ, lần lượt tăng 31% và 36% so với năm 2017. Tuy nhiên, Manulife đã trích lập dự phòng lên tới 7.228 tỷ đồng, là nguyên nhân chính dẫn tới khoản lỗ sau thuế tới hơn 2.173 tỷ đồng. Khoản trích lập dự phòng tại doanh nghiệp này chiếm tới 2/3 chi phí hoạt động năm 2018.

Trong khi đó, Generali cũng thừa nhận năm 2017 và 2018 vừa qua, khoản lỗ cao hơn so với dự kiến khi dự phòng nghiệp vụ bảo hiểm tăng đột ngột do ảnh hưởng của việc giảm lãi suất trái phiếu chính phủ, cộng với việc Generali sử dụng phương pháp lập dự phòng nghiệp vụ thận trọng và chịu ảnh hưởng mạnh của việc thay đổi lãi suất trái phiếu chính phủ theo yêu cầu của Bộ Tài chính. Các yêu cầu khách quan này đã khiến dự phòng nghiệp vụ và lỗ hoạt động tăng thêm 751 tỷ đồng trong năm 2017 và 922 tỷ đồng trong năm 2018.

Ngoài ra, việc các doanh nghiệp bảo hiểm nhân thọ, chủ yếu là các doanh nghiệp mới đi vào hoạt động bị lỗ là do đặc thù kinh doanh BHNT.

Một hợp đồng BHNT thường kéo dài nhiều năm, với phí bảo hiểm được khách hàng nộp hàng năm. Chi phí mà công ty BHNT phải bỏ ra lại thường phát sinh nhiều nhất những năm đầu khi hợp đồng mới được phát hành. Theo Luật kinh doanh BHNT, tất cả các chi phí này phải được tất toán vào báo cáo lãi lỗ khi phát sinh, trong khi doanh thu phí của hợp đồng này không đến ngay một lần mà trải đều qua các năm. Do vậy, các công ty BHNT mới hoạt động tại Việt Nam, nhất là những công ty có tăng trưởng doanh thu cao thường phải chịu lỗ qua một số năm cho đến khi có được quy mô lớn.

Ngoài những nguyên nhân khách quan như trên, mỗi doanh nghiệp cũng có hoàn cảnh riêng. Chẳng hạn như tại Aviva, theo giải thích của lãnh đạo ban điều hành, năm 2018 tuy vẫn chưa có lãi nhưng mức lỗ cũng đã thấp hơn so với năm 2017. Doanh thu thuần của công ty vẫn tăng trưởng 485 tỷ so với năm 2017, đạt 1.457 tỷ đồng. Tuy nhiên, tỷ lệ chi phí bán hàng và tỷ lệ chi phí quản lý doanh nghiệp trên doanh thu phí bảo hiểm lần lượt là 34% và 13%, mặc dù có cải thiện so với năm 2017 nhưng chưa đáng kể và vẫn ở mức cao. Hiện tại công ty này đang trong giai đoạn phát triển cần thúc đẩy tỷ trọng khai thác mới nên chi phí khen thưởng, hỗ trợ bán hàng là rất lớn so với các chi phí khác (chiếm 23% tổng doanh thu phí bảo hiểm). Ngoài ra, chi phí nhân viên của công ty cũng chiếm tỷ trọng lớn so với doanh thu phí bảo hiểm (13%).

Hàng loạt doanh nghiệp bảo hiểm nhân thọ bị lỗ trong bối cảnh nở rộ hình thức phân phối qua qua ngân hàng (bancassurance) cũng đặt ra nhiều nghi ngại rằng nguyên nhân lỗ là do các hợp đồng ký kết với các nhà băng. Tuy nhiên, điều này có thể chỉ xảy ra ở cục bộ, tại các doanh nghiệp vừa ký kết hợp đồng với phía ngân hàng trong năm đầu tiên.

Một số khác lại bất ngờ "lật ngược tình thế", báo lãi đậm

Trong khi những cái tên nói trên bị lỗ, một số doanh nghiệp khác lại "trở mình" ngoạn mục, không chỉ thoát lỗ và ghi nhận mức lợi nhuận khá cao, điển hình như Dai-ichi Life.

Báo cáo tài chính của Dai-ichi Life cho biết, năm 2018, công ty có lãi 57 tỷ đồng, trong khi trước đó bị lỗ 515 tỷ trong năm 2017. Tổng doanh thu trong năm 2018 của Dai-ichi Life tăng tới 40% đạt 12.337 tỷ đồng; trong khi đó, chi phí chỉ tăng 32%.

Trước đó, Dai-ichi Life bị lỗ khá nặng trong năm ký kết hợp tác với Sacombank và SHB. Theo đó, các công ty bảo hiểm thường sẽ phải chi trả một khoản nhất định khá lớn cho ngân hàng gọi là phí trả trước vào lúc ký kết thỏa thuận. Trong khi bảo hiểm ghi nhận vào chi phí thì các ngân hàng sẽ hạch toán vào các khoản thu đột biến trong mảng dịch vụ.

Đáng chú ý, sau cú sụt giảm lợi nhuận khá mạnh trong năm 2017, sang năm 2018, Prudential bất ngờ báo lãi lên tới 1.382 tỷ đồng, gấp hơn 2 lần mức đạt được năm trước. Theo đó, doanh nghiệp bảo hiểm này vươn lên đứng top 1 về lợi nhuận trong 18 doanh nghiệp BHNT năm 2018.

Việc bất ngờ trở mình trong năm 2018 của Dai-ichi Life và Prudential không ngoài khả năng được hỗ trợ từ kênh bán hàng qua ngân hàng, giúp cải thiện doanh thu phí bảo hiểm đáng kể.

Triển vọng trong năm 2019 sẽ như thế nào?

Thông tư số 01/2019/TT-BTC của Bộ Tài chính đã có hiệu lực từ ngày 16/2/2019, sửa đổi Thông tư số 50/2017/TT-BTC, được kỳ vọng sẽ giúp tình hình về vốn, lãi của các doanh nghiệp bảo hiểm nhân thọ được cải thiện.

"Tháng 2/2019, Bộ Tài chính đã có quyết định cho phép các công ty bảo hiểm thực hiện một số thay đổi liên quan đến lãi suất được sử dụng để trích lập dự phòng nghiệp vụ. Với sự điều chỉnh này, dự phòng nghiệp vụ sẽ giảm và khoản giảm này sẽ được ghi nhận vào lợi nhuận hoạt động của công ty trong năm 2019", Generali cho biết khi kỳ vọng có kết quả kinh doanh khả quan hơn trong năm 2019. Các doanh nghiệp bảo hiểm cũng kỳ vọng, từ nay đến cuối năm, lãi suất trái phiếu chính phủ sẽ có diễn biến đi lên.

Ngoài ra, sau khi đã ký kết hợp tác với các ngân hàng, các công ty bảo hiểm cũng kỳ vọng kênh Bancassurance sẽ đem về doanh thu bảo hiểm cao hơn so với trước đây. Trong khi các công ty bảo hiểm chưa cập nhật kết quả kinh doanh quý 1/2019, ở nhiều nhà băng đã báo lãi lớn với việc ghi nhận tăng trưởng khá tốt ở hoạt động kinh doanh bảo hiểm, đáng lưu ý không phải là những khoản thu đột biến ghi nhận một lần từ việc ký kết thỏa thuận. Đây cũng có thể là tín hiệu tốt để kỳ vọng các doanh nghiệp BHNT cũng nhận được kết quả tích cực tương tự, trong mối quan hệ win - win với nhà băng.