Vinam (CVN) triển khai phương án chào bán cổ phiếu tăng vốn điều lệ lên gấp rưỡi

Giá phát hành dự kiến 10.000 đồng/cổ phiếu trong khi CVN hiện giao dịch quanh mức 10.400 đồng/cổ phiếu.

CTCP Vinam (mã chứng khoán CVN) vừa công bố Nghị quyết HĐQT về triển khai phương án chào bán thêm cổ phiếu ra công chúng cho cổ đông hiện hữu để tăng vốn điều lệ của công ty.

Theo đó Vinam dự kiến phát hành gần 9,9 triệu cổ phiếu chào bán cho cổ đông hiện hữu với tỷ lệ thực hiện là 2:1, tương ứng cổ đông sở hữu 2 cổ phiếu được quyền mua thêm 1 cổ phiếu mới. Giá phát hành là 10.000 đồng/cổ phiếu. Nếu thành công bán toàn bộ lượng cổ phiếu đăng ký sẽ thu về khoản tiền 99 tỷ đồng, vốn điều lệ công ty sẽ tăng từ mức 198 tỷ đồng lên khoảng 297 tỷ đồng.

Cổ đông hiện hữu được quyền mua cổ phiếu có quyền chuyển nhượng quyền mua của mình hoặc từ chối quyền mua. Các cổ đông có quyền chuyển nhượng quyền mua của mình cho một hoặc nhiều người khác theo giá thỏa thuận giữa bên chuyển nhượng và bên nhận chuyển nhượng. Và chỉ được chuyển nhượng 1 lần (không được chuyển nhượng cho người thứ 3).

Thời gian chào bán dự kiến trong năm 2021 và/hoặc thời điểm khác phù hợp với chấp thuận của UBCKNN.

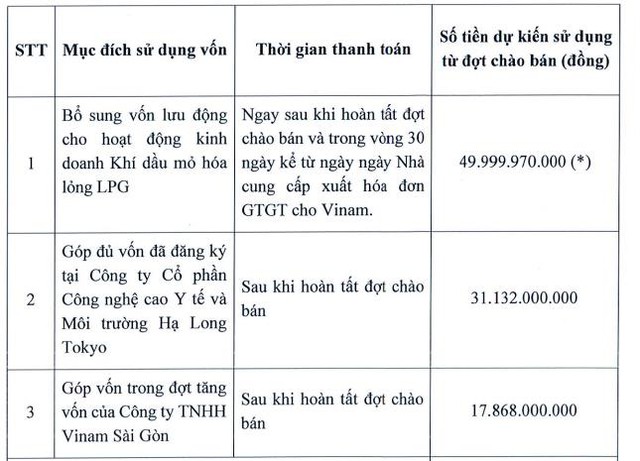

Toàn bộ số tiền thu được từ đợt chào bán này được dùng để bổ sung vốn lưu động và đầu tư góp vốn vào các công ty con.

Trên thị trường chứng khoán, đóng cửa phiên giao dịch ngày 3/11 cổ phiếu CVN dừng tại mức 10.400 đồng/cp, tăng 42% trong vòng 4 tháng trở lại đây và xấp xỉ mức giá hồi đầu năm.

Kết quả kinh doanh 9 tháng đầu năm 2021 của Vinam ghi nhận doanh thu thuần 54,8 tỷ đồng, tăng nhẹ 1 tỷ đồng so với cùng kỳ năm trước; gánh nặng chi phí giá vốn khiến CNV ghi nhận lãi sau thuế đạt 11,7 tỷ đồng, giảm hơn 44% so với cùng kỳ năm ngoái và mới chỉ hoàn thành được 14,5% mục tiêu kế hoạch lợi nhuận cả năm.

Nhịp sống kinh tế