VIS Rating: Khả năng trả nợ của doanh nghiệp bất động sản vẫn ở mức yếu

VIS Rating dự báo, các chủ đầu tư vướng vấn đề pháp lý hoặc thực hiện các dự án có tính đầu cơ sẽ gặp rủi ro chậm trả gốc, lãi trái phiếu và dòng tiền yếu.

Mới đây, CTCP Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating) công bố báo cáo về triển vọng ngành bất động sản nhà ở, theo đó đơn vị này kỳ vọng thị trường sẽ phục hồi trong năm 2024, sau khi đã trải qua thời kỳ suy giảm lớn nhất 10 năm qua với giao dịch mua nhà ảm đạm và tình trạng chậm trả gốc, lãi trái phiếu ở mức cao.

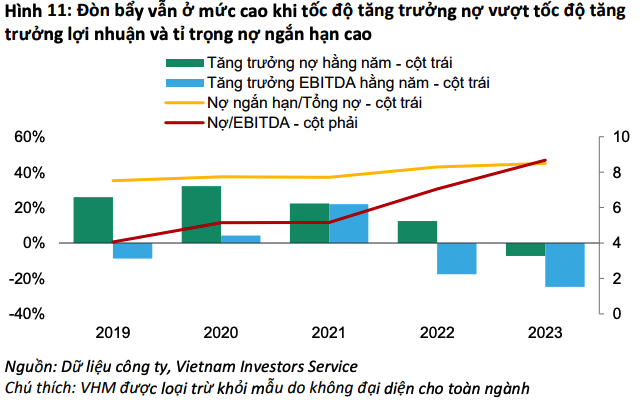

VIS Rating cho rằng, sự phục hồi chủ yếu được thúc đẩy bởi tâm lý thị trường cải thiện, nhờ các biện pháp hỗ trợ phát triển dự án mới và khả năng tiếp cận nguồn vốn mới tốt hơn. Bên cạnh đó, khả năng trả nợ của doanh nghiệp được nhận định sẽ ổn định trở lại khi dòng tiền cải thiện, tuy nhiên vẫn ở mức yếu vì đòn bẩy vay cao.

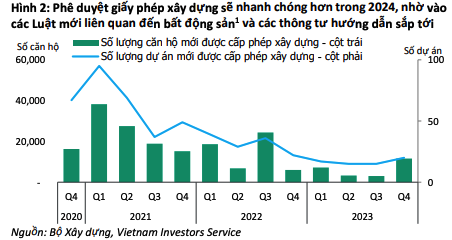

VIS Rating đánh giá, các luật mới về bất động sản sẽ mở đường cho việc phát triển dự án nhà ở nhanh chóng và thận trọng hơn, giúp cải thiện nguồn cung mới. Điều này đã được thể hiện thông qua sự gia tăng phê duyệt các dự án nhà ở xã hội và cấp giấy phép xây dựng dự án kể từ nửa cuối năm 2023.

Bên cạnh đó, một số dự án hạ tầng giao thông quan trọng như Vành đai 4 Hà Nội, Vành đai 3 TP HCM, các dự án thành phần cao tốc Bắc - Nam dự kiến hoàn thành giai đoạn 2023 - 2025 sẽ cải thiện đáng kể kết nối giao thông giữa các thành phố lớn và khu vực ngoại thành. Ngoài ra, hạ tầng giao thông phát triển, cùng với môi trường lãi suất thấp sẽ cải thiện tâm lý người mua nhà, kích thích nhu cầu và thúc đẩy giao dịch mới.

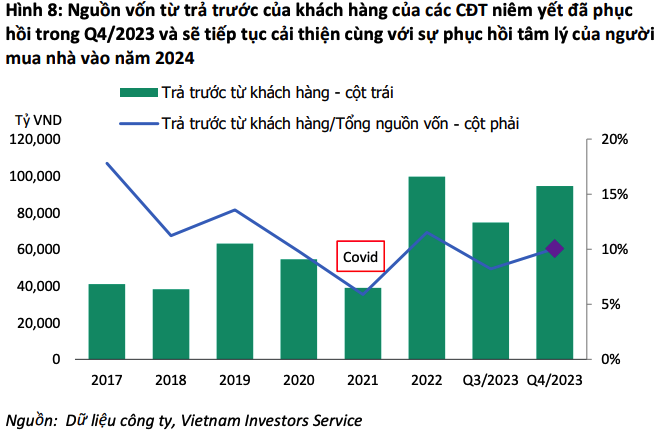

Theo VIS Rating, môi trường kinh doanh cải thiện sẽ thúc đẩy sự phục hồi giao dịch nhà ở, đặc biệt ở thành phố lớn. Điều này giúp các chủ đầu tư dự án nhà giá hợp lý có doanh số bán hàng và dòng tiền tốt hơn vào năm 2024. Trước đó, nguồn thu từ trả trước của khách hàng và dòng tiền hoạt động của các chủ đầu tư niêm yết bắt đầu có tín hiệu phục hồi trong quý 4/2023

“Chúng tôi kỳ vọng tăng trưởng trong giao dịch nhà ở tại các thành phố lớn kể từ quý IV năm ngoái sẽ tiếp tục trong năm 2024. Trong khi nhu cầu đối với các phân khúc có tính đầu cơ như bất động sản siêu sang hoặc bất động sản chỉ để đầu tư sẽ vẫn ở mức thấp”, báo cáo chỉ ra.

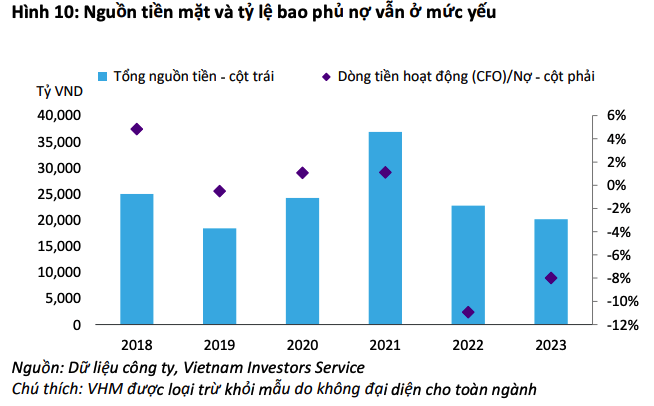

VIS Rating đánh giá, khả năng trả nợ của doanh nghiệp bất động sản vẫn ở mức yếu ngay cả khi dòng tiền được cải thiện do đòn bẩy cao và nợ đến hạn lớn trong năm 2024. Tỷ lệ Nợ/EBITDA đạt 8,7 lần trong 2023 từ mức 7 lần năm 2022 do tốc độ tăng trưởng nợ vượt quá tốc độ tăng trưởng lợi nhuận. Tỷ lệ Nợ ngắn hạn/tổng nợ năm 2023 đạt 45%, cao nhất trong 5 năm qua.

Bên cạnh đó, khoảng 130.000 tỷ đồng trái phiếu bất động sản sẽ đáo hạn vào năm 2024 - mức cao nhất trong 5 năm qua, gây rủi ro tái cấp vốn cho các chủ đầu tư. VIS Rating dự báo, các chủ đầu tư vướng vấn đề pháp lý và/hoặc thực hiện các dự án có tính đầu cơ sẽ gặp rủi ro chậm trả gốc, lãi trái phiếu và dòng tiền yếu. Do đó, đây là những công ty cần tái cấp vốn nhiều nhất.

Theo VIS Rating, rủi ro tái cấp vốn sẽ được giảm bớt, nhờ khả năng tiếp cận tín dụng ngân hàng và thị trường vốn cải thiện. Theo đó, căng thẳng thanh khoản mà các chủ đầu tư đối mặt từ quý IV/2022 đã giảm bớt. Tín dụng ngân hàng cho kinh doanh bất động sản đã tăng đáng kể, ở mức 28% trong 2023, và sẽ tiếp tục tăng vào năm 2024 để hỗ trợ nhu cầu vốn và thanh khoản cho chủ đầu tư. Phát hành trái phiếu bất động sản cũng bắt đầu phục hồi từ nửa cuối 2023, trong bối cảnh tâm lý thị trường cải thiện và lãi suất thấp. Sự phục hồi trong định giá thị trường chứng khoán cũng sẽ hỗ trợ việc huy động vốn cho các chủ đầu tư để mở rộng kinh doanh. Ngoài ra, các nhà đầu tư nước ngoài gia tăng hoạt động M&A cũng sẽ giúp nhiều chủ đầu tư cải thiện thanh khoản.

CÙNG CHUYÊN MỤC

"Cá mập" bất động sản tìm kiếm những vùng đất tiềm năng mới

08:00 , 14/12/2024Hơn 310 dự án 'chết yểu' trong khu kinh tế Hà Tĩnh

07:35 , 14/12/2024