VNDIRECT muốn chào bán riêng lẻ, ESOP, thưởng cho người lao động hàng trăm triệu cổ phiếu, nâng vốn điều lệ lên trên 18.300 tỷ đồng

Nếu hoàn thành tất cả các phương án chào bán, phát hành trong kế hoạch, VNDIRECT sẽ nâng vốn điều lệ lên trên 18.300 tỷ đồng.

CTCP Chứng khoán VNDIRECT (mã VND) vừa công bố tài liệu họp ĐHĐCĐ thường niên 2024 dự kiến diễn ra ngày 17/6 tới đây với nhiều nội dung đáng chú ý.

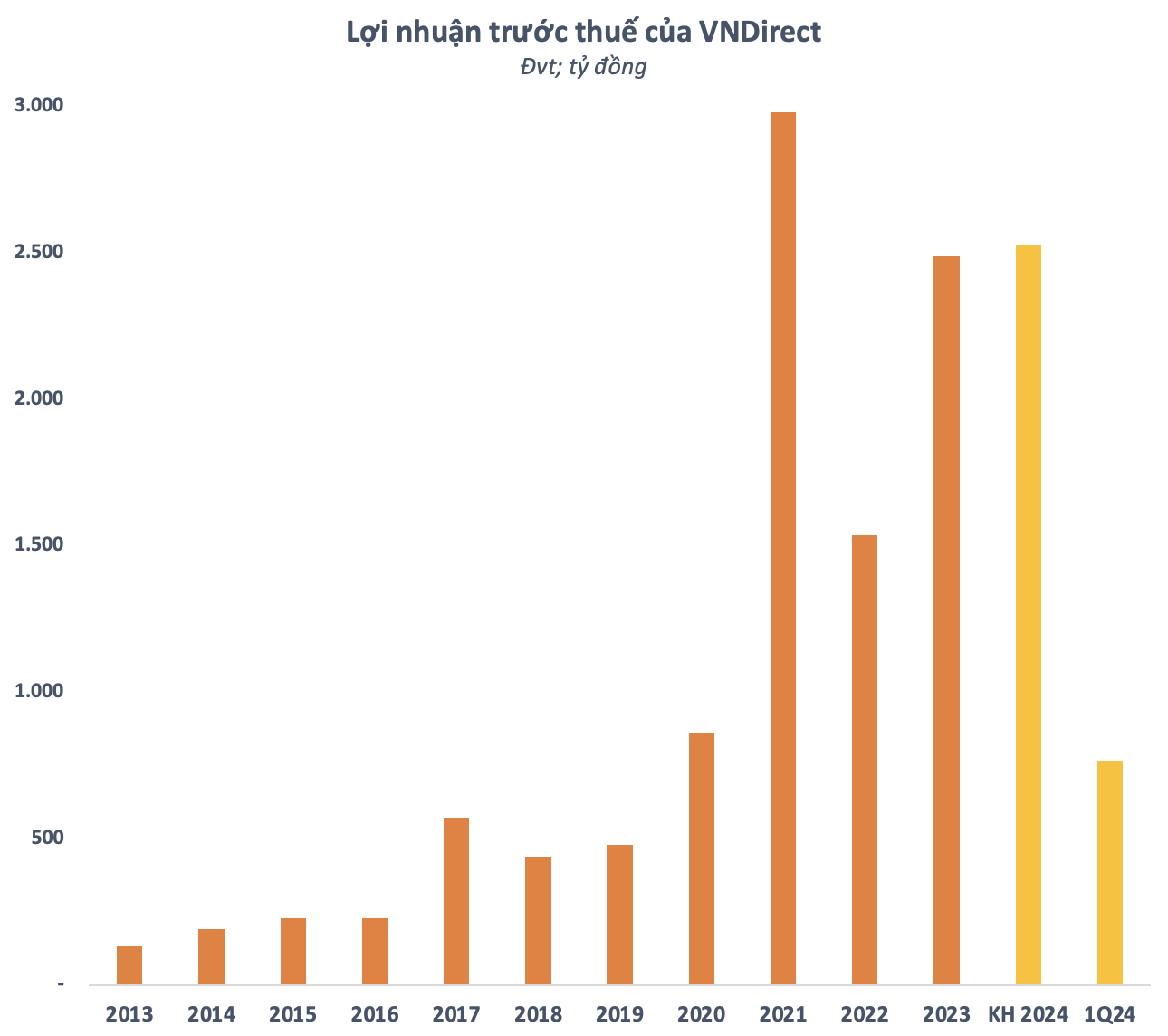

Về kế hoạch kinh doanh năm 2024, VNDIRECT dự kiến trình cổ đông thông qua mục tiêu lợi nhuận trước thuế 2.525 tỷ đồng, tăng nhẹ 2% so với thực hiện 2023. Công ty kỳ vọng doanh thu margin đạt 1.365 tỷ đồng, tăng 18%; doanh thu thị trường vốn dự kiến giảm 39% xuống 1.897 tỷ đồng và doanh thu môi giới chứng khoán giảm 17% về 720 tỷ đồng.

Kế hoạch kinh doanh được VNDIRECT xây dựng trên cơ sở kỳ vọng VN-Index có thể đạt 1.320-1.350 điểm vào cuối năm 2024, mức P/E mục tiêu khoảng 14,3 lần và dự phóng tăng trưởng lợi nhuận cho các doanh nghiệp niêm yết trên HoSE khoảng 16-18%.

Quý đầu năm, VNDIRECT ghi nhận doanh thu hoạt động 1.285 tỷ đồng, đi ngang so với cùng kỳ năm trước. Lãi trước thuế tăng mạnh 334% so với quý 1/2023, lên mức 767 tỷ đồng, chủ yếu đến từ hoạt động tự doanh. Với kết quả đạt được, CTCK này đã thực hiện hơn 30% mục tiêu lợi nhuận năm.

Về phương án phân phối lợi nhuận năm 2023, VNDIRECT đề xuất trả cổ tức cho cổ đông bằng tiền với tỷ lệ 5%. Ngày 30/5 vừa qua, VNDIRECT đã chốt danh sách cổ đông thực hiện phát hành thêm 304,5 triệu cổ phiếu mới, bao gồm 61 triệu cổ phiếu để trả cổ tức năm 2022 (tỷ lệ 5%) và chào bán 243,5 triệu cổ phiếu cho cổ đông hiện hữu (tỷ lệ 20%) với giá 10.000 đồng/cp. Thời gian kết thúc phát hành dự kiến vào đầu tháng 7/2024.

Tại ĐHĐCĐ thường niên 2024 tới đây, HĐQT VNDIRECT sẽ tiếp tục trình cổ đông thông qua các nội dung về chào bán cổ phiếu riêng lẻ; chào bán cổ phiếu theo chương trình người lao động (ESOP) và phát hành cổ phiếu thưởng cho người lao động. Đây đều là các phương án đã được ĐHĐCĐ thường niên 2023 thông qua nhưng chưa thực hiện.

Theo đó, VNDIRECT dự kiến chào bán hơn 286,6 triệu cổ phiếu riêng lẻ cho tối đa 10 nhà đầu tư chứng khoán chuyên nghiệp. Cổ phiếu riêng lẻ bị hạn chế chuyển nhượng 1 năm kể từ ngày hoàn thành đợt chào bán. Thời gian thực hiện trong năm 2024 và/hoặc năm 2025, sau khi được Uỷ ban Chứng khoán Nhà nước chấp thuận.

Giá chào bán là giá thỏa thuận giữa công ty với nhà đầu tư và không thấp hơn giá trị sổ sách của cổ phiếu VND theo BCTC được kiểm toán/soát xét tại thời điểm gần nhất. Số tiền dự thu sẽ được phân bổ sử dụng cho các hoạt động của công ty, bao gồm bổ sung nguồn vốn cho vay margin với 20% số tiền thu được; hoạt động đầu tư vào các giấy tờ có giá trên thị trường (70%); hoạt động bảo lãnh phát hành chứng khoán và hoạt động kinh doanh khác (10%).

Bên cạnh đó, nhằm mục đích gia tăng gắn kết đội ngũ các nhân sự chủ chốt của công ty và bổ sung vốn cho hoạt động, VNDIRECT sẽ chào bán tối đa 30 triệu cổ phiếu ESOP với giá 10.000 đồng/cp và phát hành 15 triệu cổ phiếu thưởng cho người lao động. Thời gian thực hiện dự kiến từ năm 2024-2026. Cổ phiếu ESOP sẽ bị hạn chế chuyển nhượng tối thiểu 1 năm, còn cổ phiếu thưởng bị hạn chế chuyển nhượng tối thiểu 2 năm kể từ ngày kết thúc đợt phát hành.

Nếu hoàn thành tất cả các phương án chào bán, phát hành kể trên, VNDIRECT sẽ nâng vốn điều lệ lên trên 18.300 tỷ đồng.

Trên thị trường, cổ phiếu VND đang dừng ở mức 18.150 đồng/cp, giảm 7% so với đầu năm. Vốn hóa thị trường tương ứng ở mức 27.600 tỷ đồng.

Đời sống Pháp luật