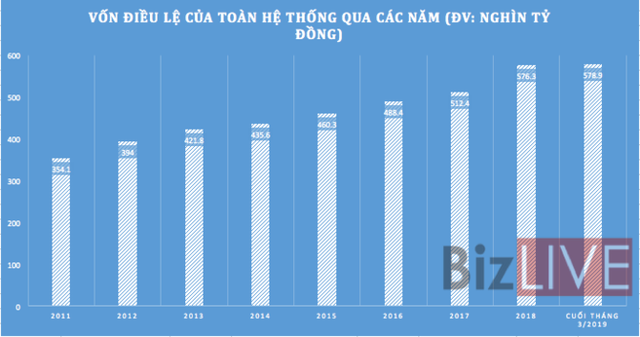

Vốn điều lệ toàn hệ thống ngân hàng tăng hơn 63% sau 7 năm

Đến cuối tháng 3/2019, vốn điều lệ của toàn hệ thống đạt 578,9 nghìn tỷ đồng, tăng 0,45% so với cuối năm 2018 và tăng 63,5% so với cuối năm 2011.

- 21-05-2019Động lực mới cho lợi nhuận ngân hàng

- 21-05-2019NHNN nói gì về biến động tỷ giá hiện nay

- 21-05-2019Điểm danh những ngân hàng có tỷ lệ nợ xấu thấp nhất

Ngân hàng Nhà nước Việt Nam vừa có báo cáo gửi Quốc hội về việc thực hiện Nghị quyết số 113/2015/QH13 của Quốc hội khóa XIII và các Nghị quyết của Quốc hội về hoạt động chất vấn tại Kỳ họp thứ 2, 3, 4, 5, Quốc hội khóa XIV.

Về việc thực hiện Đề án cơ cấu lại hệ thống các tổ chức tín dụng, báo cáo cho biết, trên cơ sở các giải pháp quy định tại Đề án 1058 và thực trạng hoạt động của hệ thống các tổ chức tín dụng, Ngân hàng Nhà nước chỉ đạo quyết liệt các tổ chức tín dụng hoàn thiện phương án cơ cấu lại gắn với xử lý nợ xấu.

Đến nay, Ngân hàng Nhà nước đã cơ bản hoàn thành việc phê duyệt phương án hoặc có văn bản giao hội đồng quản trị/hội đồng thành viên rà soát, hoàn thiện, chịu trách nhiệm phê duyệt phương án cơ cấu lại của hầu hết các tổ chức tín dụng.

Cũng theo cơ quan này, một số tổ chức tín dụng chưa được phê duyệt phương án chủ yếu là các ngân hàng thương mại cổ phần đang thực hiện thủ tục sáp nhập; tổ chức tín dụng đang rà soát, bổ sung, hoàn thiện phương án cơ cấu lại trên cơ sở kết luận thanh tra; các tổ chức tín dụng yếu kém đang xử lý theo phương án đặc thù.

Ngân hàng Nhà nước cho biết, công tác cơ cấu lại các tổ chức tín dụng đã đạt được những kết quả quan trọng theo đúng mục tiêu, lộ trình đề ra tại ề án, tạo sự ổn định, an toàn của hệ thống các tổ chức tín dụng, thể hiện ở nhiều mặt.

Thứ nhất, năng lực tài chính của các tổ chức tín dụng tiếp tục được củng cố, vốn điều lệ tăng dần qua các năm.

Đến cuối tháng 3/2019, vốn điều lệ của toàn hệ thống đạt 578,9 nghìn tỷ đồng, tăng 0,45% so với cuối năm 2018 và tăng 63,5% so với cuối năm 2011.

Vốn chủ sở hữu của toàn hệ thống đạt 792,6 nghìn tỷ đồng, tăng 4,2% so với cuối năm 2018 và 20,1% so với cuối năm 2017.

Việc triển khai Basel II được tập trung thực hiện để đáp ứng các thông lệ quốc tế về an toàn vốn. Đến nay, đã có 07 ngân hàng thương mại được Ngân hàng Nhà nước công nhận đạt chuẩn Basel II, gồm: Vietcombank, VIB, OCB, MB, VPBank, TPBank, ACB.

Thứ hai, chất lượng tín dụng được cải thiện. Các giải pháp xử lý nợ xấu được triển khai đồng bộ cùng với các biện pháp kiểm soát, phòng ngừa nợ xấu mới phát sinh đã góp phần nâng cao chất lượng tín dụng và giảm tỷ lệ nợ xấu của hệ thống các tổ chức tín dụng.

Bên cạnh đó, Nghị quyết 42 bước đầu đã phát huy hiệu quả, tạo điều kiện thuận lợi để xử lý nợ xấu và tiếp tục duy trì tỷ lệ nợ xấu nội bảng ở mức dưới 3%, đến cuối tháng 3/2019 là 2,02%.

Thứ ba, quy mô hệ thống các tổ chức tín dụng tiếp tục tăng. Đến cuối tháng 3/2019, tổng tài sản của hệ thống các tổ chức tín dụng đạt hơn 11 triệu tỷ đồng, tăng 0,8% so với cuối năm 2018; huy động vốn từ thị trường 1 đạt 8,5 triệu tỷ đồng, tăng 2,5% so với năm 2018.

Tổng dư nợ cho vay khách hàng tăng trưởng cùng với mặt bằng lãi suất tiếp tục duy trì ổn định thực sự đã có tác dụng hỗ trợ doanh nghiệp sản xuất kinh doanh, thúc đẩy tăng trưởng kinh tế.

Thứ tư, năng lực quản trị điều hành, hoạt động kiểm tra, kiểm toán nội bộ và quản lý rủi ro của các tổ chức tín dụng từng bước được nâng cao để tiệm cận với thông lệ quốc tế, sự minh bạch trong hoạt động của hệ thống các tổ chức tín dụng đã được nâng cao một bước.

Thứ năm, các ngân hàng thương mại do nhà nước nắm giữ trên 50% vốn điều lệ tiếp tục đóng vai trò chi phối trong hệ thống các tổ chức tín dụng.

Ngân hàng Nhà nước đã hoàn thành việc phê duyệt phương án cơ cấu lại gắn với xử lý nợ xấu giai đoạn 2017-2020 của 4/4 ngân hàng thương mại Nhà nước.

Đồng thời, để đảm bảo các ngân hàng thương mại Nhà nước đáp ứng mức đủ vốn theo chuẩn mực vốn Basel II (phương pháp tiêu chuẩn), Ngân hàng Nhà nước đang tích cực phối hợp với Bộ Tư pháp, Bộ Tài chính, Bộ Kế hoạch đầu tư để xử lý vấn đề tăng vốn cho các ngân hàng này theo chỉ đạo của Thủ tướng Chính phủ.

BizLive

CÙNG CHUYÊN MỤC

Nợ thẻ tín dụng có phải là nợ xấu?

12:37 , 15/12/2024Làm thế nào để gửi tiết kiệm an toàn tại quầy và online?

11:30 , 15/12/2024