Xuất hiện 3 dấu hiệu đảo chiều chính sách, cơ hội nào cho TTCK trong thời gian tới?

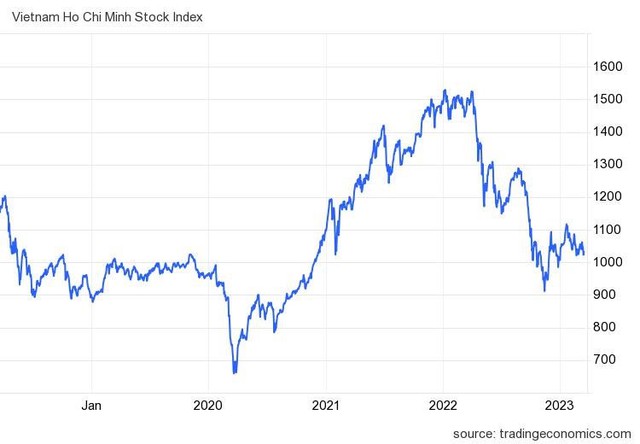

Thị trường ngược chiều với lãi suất, lãi suất giảm sẽ là yếu tố quan trọng nhất thúc đẩy xu hướng hồi phục của thị trường chứng khoán trong thời gian tới.

Fed sẽ ôn hòa hơn trong việc điều hành chính sách tiền tệ

Tăng hay không tăng lãi suất? Nếu tăng, mức độ là bao nhiêu? Đó là câu hỏi đang được giới đầu tư chờ đợi nhất trong cuộc họp của Cục Dự trữ Liên bang Mỹ (Fed) diễn ra trong vài ngày tới. Đây sẽ là cuộc họp đầu tiên sau khi một số nhà băng trên thế giới rơi vào khủng hoảng, làm dấy lên mối lo ngại về cuộc khủng hoảng tài chính.

Dự báo về động thái tăng lãi suất của Fed trong cuộc họp tới, ông Trần Đức Anh - Giám đốc Phân tích Chứng khoán KBSV nghiêng về khả năng tăng 0,25%. Nhiều kịch bản lạc quan cho rằng Fed sẽ dừng việc tăng lãi suất, nhưng với sự “cứng đầu” của lạm phát thì hành động dừng tăng lãi suất khá rủi ro cho cuộc chiến chống lạm phát này.

Mặt khác, chuyên gia nhận thấy có nhiều quan điểm thận trọng cho rằng Fed có thể tăng thêm 0,5%, song kịch bản này khó xảy ra. Bởi ngoài lạm phát, yếu tố quan trọng quyết định Fed tăng hay giảm lãi suất còn cần đảm bảo an toàn trong hoạt động hệ thống ngân hàng.

“Cân nhắc thêm những rủi ro của hệ thống tài chính toàn cầu, đây có thể là lần tăng lãi suất cuối cùng của Fed. Nếu lạm phát có xu hướng giảm bền vững, Fed có thể cân nhắc hạ lãi suất sớm vào cuối quý 2” , ông Trần Đức Anh nêu quan điểm.

Bàn về sự tác động của SVB và Credit Suisse đến thị trường tài chính Việt Nam, chuyên gia cho rằng nếu chỉ gói gọn ở hai vụ việc trên mà không xuất hiện thêm sự “đổ vỡ” của các ngân hàng có quy mô lớn hơn sẽ không tác động quá lớn.

Mặt khác, Giám đốc Phân tích KBSV đánh giá ảnh hưởng của 2 sự kiện ngân hàng trên thế giới đến TTCK Việt Nam về tổng thể nghiêng về chiều hướng tích cực. Bởi 2 sự kiện này giúp Fed trở nên ôn hoà hơn trong việc điều hành chính sách tiền tệ nhưng không tác động đáng kể lên hoạt động của hệ thống ngân hàng trong nước. Trước đó, thị trường vẫn kỳ vọng Fed tăng lãi suất lên đến khoảng 5,5%-6% trước khi hạ lãi suất vào đầu năm 2024.

Tuy nhiên, giới phân tích hiện dự báo Fed sẽ chỉ tăng 25 điểm cơ bản trong kỳ họp tháng 3 này, cũng là lần tăng cuối, và sớm hạ lãi suất ngay trong quý 3, giúp đồng USD có xu hướng hạ nhiệt, giải toả áp lực tỷ giá trong nước và trong điều kiện thuận lợi có thể giúp NHNN có thể mua thêm dự trữ ngoại hối, qua đó hỗ trợ xu hướng giảm lãi suất.

Khi các vấn đề của năm 2022 liên quan đến tỷ giá, lạm phát, và thanh khoản hệ thống ngân hàng được giải toả thì xu hướng lãi suất trong nước giảm là tất yếu. Thị trường ngược chiều với lãi suất, lãi suất giảm sẽ là yếu tố quan trọng nhất thúc đẩy xu hướng hồi phục của thị trường chứng khoán trong năm nay.

Dấu hiệu đảo chiều chính sách tiền tệ

Về những dấu hiệu nhận diện chính sách tiền tệ đảo chiều, trong hội thảo vào cuối năm 2022 với Fiinpeace, chuyên gia đưa ra 3 yếu tố chính . Thứ nhất, chỉ báo muộn nhất là mặt bằng lãi suất giảm. Thứ hai, động thái mua vào dự trữ ngoại hối của NHNN, tức mua đô la vào và bán tiền đồng ra ngoài. Thứ ba, chỉ báo sớm nhất và cũng mang tính rủi ro cao nhất là nhìn vào đà giảm của đồng USD trên thị trường quốc tế, bởi khi đó tỷ giá sẽ hạ nhiệt và NHNN bắt đầu mua dự trữ ngoại hối.

Đến thời điểm hiện tại, ông Trần Đức Anh đánh giá cả ba yếu tố trên đều đã xuất hiện khi:

(1) Đồng USD tạo đỉnh và có xu hướng giảm từ 115 xuống 103, tương đương mức giảm hơn 10%.

(2) NHNN đã mua vào hơn 3 tỷ USD, giải toả áp lực cho hệ thống ngân hàng. Khi thanh khoản dồi dào trở lại, các ngân hàng cũng có đủ điều kiện để hạ lãi suất huy động trong bối cảnh lạm phát có xu hướng giảm bền vững.

(3) Các ngân hàng đã giảm mạnh lãi suất huy động, lãi suất cho vay cũng đang nhúc nhích giảm. Trong kịch bản cơ sở khả năng cao sẽ không có những diễn biến bất ngờ về lạm phát, tỷ giá thì lãi suất tiếp tục giảm trong thời gian tới. Tuy nhiên, mức độ giảm còn phụ thuộc vào nhiều yếu tố đơn cử như rủi ro từ thị trường TPDN, nợ xấu ngân hàng, tăng trưởng kinh tế đi cùng với nhu cầu tín dụng...

Nhiều nhận định cho rằng chính sách tiền tệ đảo chiều cũng là thời điểm thị trường chứng khoán đi lên mạnh mẽ. Tuy nhiên, chuyên gia cho rằng thị trường vẫn chưa thể bứt phá khi vẫn còn nhiều “cơn gió ngược” tác động.

Theo đó, mặt bằng lãi suất kỳ vọng giảm, nhưng lợi nhuận của các doanh nghiệp cũng sẽ suy yếu tác động trái chiều lên thị trường bởi nhiều khó khăn chưa được tháo gỡ từ thị trường trái phiếu doanh nghiệp hay vấn đề xuất khẩu suy yếu, sức cầu trong nước yếu và mặt bằng lãi suất dù giảm vẫn đang ở mức cao gây gia tăng chi phí vốn của DN.

Những yếu tố tích cực và tiêu cực đan xen khiến thị trường khó hồi phục mạnh mẽ dù đang ở mức nền thấp. Tuy nhiên, nếu không có khủng hoảng lớn xảy ra, chuyên gia cho rằng thị trường đã tạo đáy dài hạn từ tháng 11 năm 2022. Xu hướng tăng mạnh của có thể chưa chắc chắn, song với xu hướng giảm của lãi suất thị trường sẽ khó giảm sâu hơn nữa.

Dự báo về thời điểm thị trường chứng khoán có thể bứt phá mạnh, chuyên gia cho rằng có thể là thời điểm đầu Q3 khi các yếu tố rủi ro phải hoàn toàn được xoa dịu. (1) Lượng TPDN đáo hạn vào Q2, Q3 đi qua và không để lại quá nhiều hệ quả.(2) Fed bắt đầu hạ lãi suất là thời điểm các rủi ro đối với hệ thống tài chính toàn cầu hạ nhiệt.

Nhịp sống thị trường