Yuanta: VN-Index có thể giảm về vùng 1.363 - 1.380 điểm trong tháng 12

Với kịch bản ít có khả năng xảy ra hơn, Yuanta cho rằng VN-Index có thể giảm về vùng 1.363 – 1.380 điểm với rủi ro dịch bệnh gia tăng cộng thêm rủi ro từ nhóm cổ phiếu vốn hóa vừa và nhỏ sau giai đoạn tăng mạnh. Mặt khác, margin có thể sẽ là tác nhân ảnh hưởng trực tiếp lên nhóm cổ phiếu “nóng” và tác động gián tiếp lên nhóm cổ phiếu vốn hóa lớn.

Trong báo cáo chiến lược thị trường mới nhất, CTCK Yuanta đánh giá các yếu tố kinh tế vĩ mô tháng 11 cho thấy nền kinh tế Việt Nam đang duy trì đà hồi phục tốt kể từ khi mở cửa trở lại và thích nghi với giai đoạn “bình thường mới. Tháng 11 cũng là tháng thứ 3 liên tiếp Việt Nam duy trì tình trạng xuất siêu, giúp cho lũy kế 11 tháng năm 2021 xuất siêu hơn 0,22 tỷ USD.

Yuanta cho rằng áp lực gia tăng lạm phát có phần giảm trong thời gian tới và lạm phát cả năm sẽ nằm trong giới hạn 4% của Chính phủ. Đồng thời, các yếu tố trên thị trường tiền tệ như lãi suất và tỷ giá sẽ tiếp tục được duy trì ổn định như hiện nay. Mặc dù rào cản thiếu nhân công cũng như chi phí đầu vào cao vẫn tiếp diễn, nhưng lĩnh vực sản xuất đã hồi phục rất tốt trong tháng qua. Vốn đầu tư thực hiện từ nguồn ngân sách nhà nước tháng 11 ước tăng 14,7% so với tháng 10 trước đó cũng là một tín hiệu tích cực cuối năm.

Đối với sự xuất hiện của biến chủng mới Omicron, Yuanta nhận định sẽ cần theo dõi thêm trong thời gian tới và nếu nguy hiểm thì sẽ có thể gây tác động tới nền kinh tế Việt Nam trong năm 2022. Còn trong tháng 12, các chỉ số kinh tế sẽ tiếp tục duy trì đà hồi phục và động lực vẫn đến từ hoạt động sản xuất công nghiệp, xuất nhập khẩu và đầu tư công.

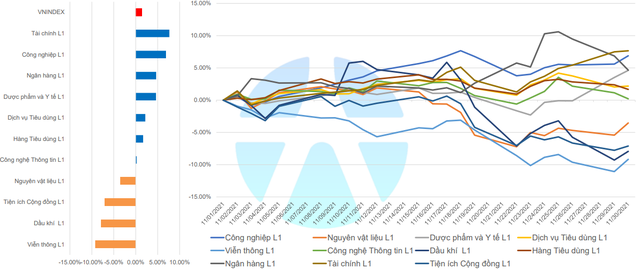

Về thị trường chứng khoán, Yuanta đánh giá chỉ số VN-Index và chỉ số VN30-Index có mức tăng trưởng thấp trong tháng 11 còn xét về nhóm ngành thì cổ phiếu ngân hàng đã quay lại đà tăng.

Trong tháng, giá trị bán ròng khối ngoại lên tới 8.908 tỷ trong tháng 11, qua đó đưa Việt Nam trở thành thị trường bị bán ròng mạnh nhất trong khu vực. Hiện, tỷ lệ sở hữu của khối ngoại ở mức thấp nhất kể từ tháng 07/2019 với 16%.

Yuanta cho rằng các gói kích cầu cùng với việc đẩy mạnh đầu tư sẽ là động lực tăng trưởng của thị trường chứng khoán trong ngắn và trung hạn. Tính đến 30/11/2021, mức P/E TTM của chỉ số VN-Index đang là 17,5 lần, vẫn còn hấp dẫn so với khu vực và thấp hơn 5% so với mức cận trên của mức trung bình 15 năm qua, do đó, dư địa tăng trưởng của thị trường vẫn còn.

Báo cáo nhận định vùng 1.500 – 1.550 điểm được xem là vùng kháng cự mạnh của chỉ số VN-Index trong tháng 12. Biến chủng mới Omicron và đà tăng trưởng nóng của nhóm cổ phiếu vốn hóa vừa và nhỏ được xem là những rủi ro ngắn hạn của thị trường.

Dự phóng diễn biến cụ thể của thị trường trong tháng 11, Yuanta đưa ra hai kịch bản, trong đó kịch bản có xác suất xảy ra 70% cho rằng dòng tiền sẽ hướng vào nhóm cổ phiếu vốn hóa lớn và chỉ số VN-Index có thể đạt mức cao nhất trong vùng 1.500 – 1.550 điểm. Trong khi đó, rủi ro nhóm cổ phiếu vốn hóa vừa và nhỏ sẽ tăng dần cho nên các nhà đầu tư cần hạn chế mua vào ở hai nhóm cổ phiếu này. Yuanta khuyến nghị nắm giữ tỷ trọng cổ phiếu cao trong danh mục và có thể cơ cấu danh mục theo hướng giảm dần tỷ trọng cổ phiếu vốn hóa vừa và nhỏ và tăng dần tỷ trọng ở nhóm cổ phiếu vốn hóa lớn.

Với kịch bản ít có khả năng xảy ra hơn, Yuanta cho rằng VN-Index có thể giảm về vùng 1.363 – 1.380 điểm với rủi ro dịch bệnh gia tăng cộng thêm rủi ro từ nhóm cổ phiếu vốn hóa vừa và nhỏ sau giai đoạn tăng mạnh. Mặt khác, margin có thể sẽ là tác nhân ảnh hưởng trực tiếp lên nhóm cổ phiếu “nóng” và tác động gián tiếp lên nhóm cổ phiếu vốn hóa lớn.

Yuanta cũng đưa ra nhóm cổ phiếu chú ý trong tháng 12, trong đó nhóm dịch vụ tài chính gồm VND, FTS, SHS, BSI, SSI; kim loại gồm NKG, VGS; hóa chất gồm DGC, DPM, DCM, PSW, DDV; ngân hàng gồm TPB, VPB, TCB, VIB, STB.